Hypotéka pro samoživitelku: Vše, co potřebujete vědět

Rozpočet domácností samoživitelů bývá často vypjatý. Najde se ovšem řada samoživitelů, kteří mají slušný příjem a žádají o hypotéku. Kdy dosáhnou na potřebný úvěr na bydlení?

Samoživitelé jsou často v nelehké situaci. Musí se totiž sami postarat o jedno či více svých dětí a současně vydělat dost peněz na zajištění potřeb rodiny. Ne vždy se ovšem podaří dostatek financí zajistit. Podle výzkumného projektu Život k nezaplacení se domácnosti samoživitelů řadí mezi nejvíce ohrožené příjmovou chudobou. Pod hranicí chudoby jich žije kolem 40 %.

„Platby související s bydlením ukrajují z rodinného rozpočtu podstatnou část. Samoživitelé jsou v tomto ohledu v nevýhodě, protože obvykle musí vyjít pouze s jedním příjmem. Najde se ovšem i řada těch, kteří mají velmi slušný příjem a žádají o hypotéku. Při splnění podmínek banky není problém úvěr na pořízení vlastní bydlení získat,“ vysvětluje Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Hypotéka pro samoživitele

V nabídce bank budete marně hledat speciální typy hypoték pro jednotlivce nebo dokonce hypotéku pro samoživitelky. Hypotéku si totiž může sjednat jak jednotlivec, tak i více osob společně (pozn. v úvěrové smlouvě je vždy uveden jeden hlavní žadatel a ostatní spolužadatelé). Na výběr mají zájemci mezi klasickou a americkou hypotékou.

Požadavky na hypotéku pro jednotlivce jsou ze strany bank stejné jako u více žadatelů. Posuzovány jsou například příjmy zájemce o hypotéku, zdroj příjmu, výše splátek stávajících úvěrů a dalších pravidelných finančních závazků.

Pořízení vlastní nemovitosti na hypotéku ještě před svatbou dnes není ničím výjimečným. Co ale s hypotékou po vstupu do manželství? Přečtěte si, jaké jsou možnosti.

Úskalí hypotéky pro jednotlivce

Nevýhodou hypotéky bez spoludlužníka často bývají příjmy pouze od jednoho žadatele. Pokud vstupuje do hypotéky více osob současně, jsou posuzovány celkové příjmy, které bývají obvykle vyšší než příjem jednotlivce.

Miroslav Majer k tématu doplňuje: „Ke zlepšení kreditního skóre pro hypotéku mohou samoživitelé přizvat další spolužadatele. V praxi se často jedná o vydělávající rodiče. Tato možnost přináší pro banku vyšší jistotu splacení při případném výpadku příjmu hlavního žadatele. Kreditní skóre může pomoci zlepšit i více zdrojů příjmů jednotlivce. Pro banku jsou klíčové pravidelné příjmy ze zaměstnání či podnikání. Naopak nahodilé příjmy z dohod banky neakceptují.“

Banky při posuzování žádosti o hypotéku samozřejmě sledují i celkovou výši pravidelných výdajů. Mezi ně patří také splátky stávajících úvěrů. Rizikem jsou často půjčky pro matky samoživitelky. Souběh několika nevýhodných půjček může vést k zamítnutí žádosti.

Při hodnocení bonity je důležitá i bezdlužnost. Nepřípustné jsou pro banky neuhrazené platby za pojištění a daně nebo negativní záznamy v registrech dlužníků.

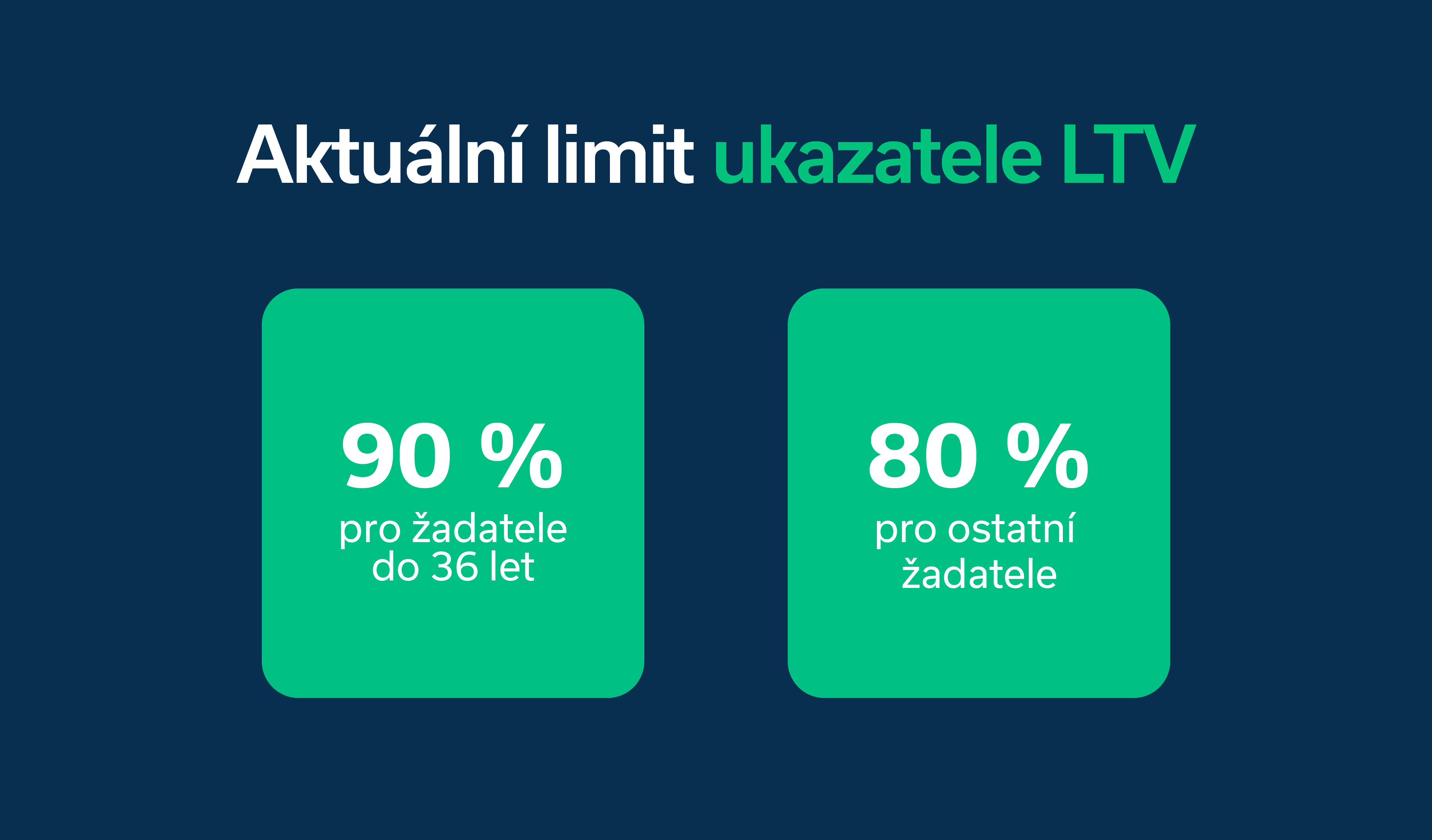

Po zrušení limitů úvěrových ukazatelů DTI a DSTI jsou hypotéky dostupnější. V platnosti nadále zůstává ukazatel LTV.

Hypotéka a úroková sazba

Samoživitelka a hypotéka se v zásadě nevylučují. Banky běžně hypotéky rodinám samoživitelů schvalují. Nicméně některé mají podrobněji rozdělenou ratingovou a skórovací škálu klientů a mohou zařazovat samoživitele do rizikovější kategorie a poskytovat jim hypotéky s o něco vyšší úrokovou sazbou.

Na co má nárok matka samoživitelka

Důvody samoživitelství bývají různé. Může jím být rozvod manželství, rozchod partnerů s dítětem nebo také smrt jednoho z rodičů. Rozhodne-li soud o vyživovací povinnosti, má samoživitelka či samoživitel nárok na výživné.

Při určování výše výživného se za základ bere čistý příjem povinného rodiče bez jakýchkoliv dalších odpočtů (tzn. bez zohlednění nákladů na provoz domácnosti, splátky úvěrů apod.).

„Banky při posuzování žádosti o hypotéku započítávají do příjmů i soudem přiznané výživné, nemusí ho ovšem uznat v plné výši. Některé banky například stanovují maximální hranici uznatelné částky na jedno vyživované dítě. Samoživitelé žádající o hypotéku by měli také počítat s tím, že banky uznávají pouze výživné vyplácené bezhotovostně na bankovní účet samoživitelky nebo samoživitele,“ upozorňuje Miroslav Majer. K získání hypotéky může samoživitelům pomoci i pojištění a rodičovský příspěvek.

Spolu s hypotékou se vyplatí sjednat životní pojištění. V případě smrti jednoho z rodičů je z pojištění uhrazena dosud nesplacená část hypotéky.

Žádost o hypotéku jako samoživitelka

Proces sjednání hypotéky je pro samoživitele následující. Nejprve je nutné podat žádost o hypotéku. Poté je třeba bance předat požadované doklady a dokumenty (pozn. např. potvrzení o zaměstnání, výši příjmu, u podnikatelů daňové přiznání, informace o financované nemovitosti apod.). Po dodání všech dokumentů provede banka skóring a hypotéku schválí nebo zamítne. V případě schválení následuje podpis úvěrové smlouvy a čerpání úvěru. Proces sjednání hypotéky podrobně popisujeme v našem praktickém průvodci.

Výhody hypotéky pro samoživitelku:

- Zabezpečení stabilního bydlení

- Investice do vlastního domova

- Nezávislost na zvyšování nájmu

- Možnost odpočtu zaplacených úroků z hypotéky z daní

Nevýhody hypotéky pro samoživitelku:

- Závislost na příjmu jedné osoby

- Při žádosti o příspěvek na bydlení nelze splátky hypotéky započítat do nákladů na bydlení

- Vyšší finanční zátěž při ztrátě zaměstnání či dlouhodobé nemoci

Hypotéka pro samoživitelky a daňové aspekty

Samoživitelé si stejně jako ostatní daňoví poplatníci mohou každý rok odečíst z daní zaplacené úroky z hypotéky. Pokud si tedy na začátku letošního roku samoživitelka či samoživitel pořídí nemovitost na hypotéku, může si v daňovém přiznání snížit daňový základ až o 150 000 korun (pozn. v daňovém přiznání za rok 2024 uplatní úroky z hypotéky zaplacené v témže roce).

Příklad: Paní Nováková jako samoživitelka zaplatila v roce 2023 na úrocích hypotéky celkem 80 000 korun. O tuto částku si v daňovém přiznání za rok 2023 sníží základ daně. Na dani z příjmu ušetří celkem 12 000 korun (80 000 x 0,15).

Nenechte si ujít novinky z hypotečního a realitního trhu – pro kupující i profesionály.

Finanční plán pro hypotéku

Před podáním žádosti o hypotéku se vyplatí sestavit finanční plán. Ten by měl zahrnovat nejen veškeré aktuální i v budoucnu očekávané příjmy a výdaje, ale také výši vlastních zdrojů určených k financování nemovitosti. Nutné je počítat i s dostatečnou finanční rezervou pro nenadálé životní situace.

Výdaje na bydlení tvoří nejen splátky hypotéky, ale také další poplatky. Významnou položkou jsou v posledních letech zejména výdaje za energie. Snížit účet za energie lze například investicí do zateplení, fotovoltaické elektrárny, tepelného čerpadla či nového úsporného kotle. Tyto finančně náročnější výdaje je možné financovat s pomocí státních dotací, hypotéky nebo úvěru ze stavebního spoření.

Nepřehlédněte

Nepřehlédněte

Recenze - hypoteční specialista: Nela Eliášová, klient: Blanka T.

Důchodové pojištění OSVČ: povinnosti, termíny a výše záloh v roce 2026

Růst sazeb hypoték v roce 2026: pět možných důvodů, proč hypotéky zdraží

ČNB doporučuje přísnější limity pro investiční hypotéky

HypoNews #11/25: Spoluvlastnictví nemovitosti, daně z nemovitých věcí a normativní náklady