Obsah článku

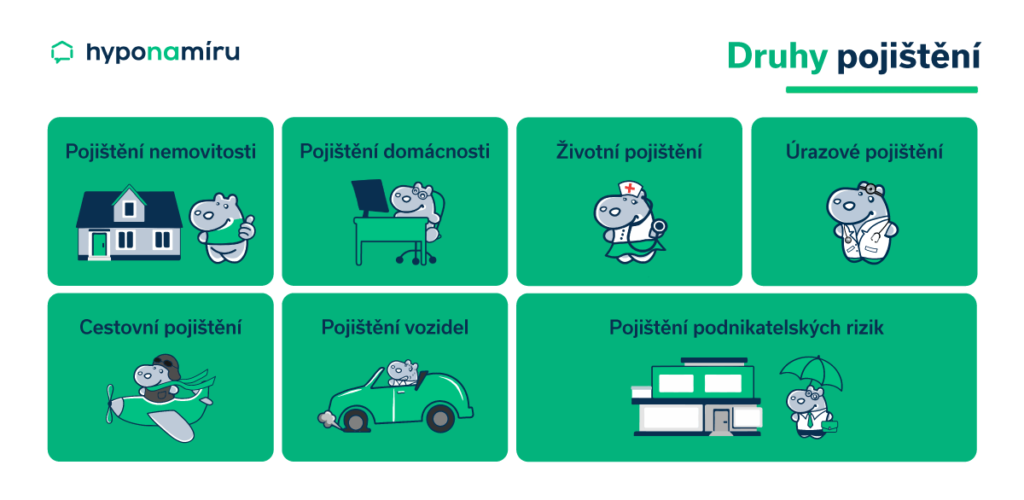

- Životní pojištění

- Úrazové pojištění

- Pojištění nemovitosti a domácnosti

- Pojištění odpovědnosti občana

- Pojištění schopnosti splácet

- Pojištění vozidel

- Cestovní pojištění

- Jaké pojištění zvolit?

- Kdy je pojištění povinné a kdy je dobrovolné?

- Jaké faktory ovlivňují cenu pojištění?

- Jak nastavit pojistné limity a krytí?

- Jak probíhá vyplacení pojistného plnění při pojistné události?