Kompletní průvodce: Jak se počítá a splácí hypotéka

Co vše je zahrnuto ve splátce hypotéky a jak banky její výši počítají? Náš kompletní průvodce vám podrobně vysvětlí, jak se hypotéka počítá a splácí.

Hypotéka je dlouhodobý úvěr, který většina Čechů splácí více než dvě desetiletí. Veškerá práva a povinnosti mezi vámi a bankou jsou podrobně popsány v úvěrové smlouvě. Tento klíčový dokument je obvykle velmi obsáhlý a najdete v něm řadu odborných výrazů jako je úroková sazba, jistina, splátka, fixační doba hypotéky, anuitní splácení či hypoteční zástavní právo. Při sjednávání hypotéky se také určitě setkáte se zkratkami jako například LTV, DTI, BRKI nebo RPSN. Pro pochopení výpočtu hypotéky je třeba těmto základním pojmům správně porozumět.

„Hypotéku si lidé sjednávají jednou nebo jen párkrát za život a přirozeně nemusí znát přesný význam všech odborných výrazů či zkratek a výpočet splátky hypotéky jim může připadat poměrně komplikovaný. Při sjednávání hypotéky je klíčová role hypoteční specialisty, který dokáže odpovědět na všechny vaše otázky a případné nejasnosti srozumitelně vysvětlit,“ doplňuje Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Prvním krokem je žádost o hypotéku

Jakmile si například s pomocí hypoteční kalkulačky vyberete nejvhodnější nabídku hypotečního úvěru, je třeba podat žádost o hypotéku. V tomto kroku se připravte na to, že od vás bude banka nejdříve požadovat řadu informací. Zajímá se například o výši a zdroj vašeho příjmu, veškeré pravidelné výdaje včetně splátek stávajících úvěrů, výši požadované hypotéky, výši vlastních zdrojů připravených na financování nemovitosti a rovněž hodnotu pořizované nemovitosti. Jaké dokumenty banky potřebují se dočtete v článku Dokumenty potřebné k hypotéce.

Dosáhnu na hypotéku?

Na základě dodaných vstupní informací a dokumentů se banka rozhodne, zda vám hypoteční úvěr poskytne. Hodnotí vaši bonitu, tedy vaši schopnost úvěr bance řádně splácet. Čím vyšší bonitu máte, tím lepší podmínky vám může banka při sjednávání hypotéky nabídnout.

Banky při hodnocení bonity sledují i vaši stávající platební historii. Problémem jsou exekuce či pravidelné srážky ze mzdy. Poskytovatelé hypoték také nahlížejí do bankovních a nebankovních registrů (pozn. zkratky těchto registrů jsou BRKI a NRKI).

Banky mají povinnost držet se nastavených limitů od České národní banky. „Aktuálně jsou v platnosti dva ukazatele, a to LTV a DTI. První zmíněný ukazatel vyjadřuje procentní poměr mezi výší hypotéky a hodnotou zastavené nemovitosti. Druhý ukazatel vyjadřuje poměr výše celkového zadlužení zájemce o úvěr a výše jeho čistého ročního příjmu. Další ukazatel DSTI, který vyjadřuje poměr mezi výší měsíčních splátek úvěru žadatele o hypotéku a jeho čistým měsíčním příjmem, byl k 1. červenci 2023 deaktivován a centrální banka horní hranici tohoto ukazatele pouze doporučuje,“ vysvětluje Miroslav Majer.

Jste ve zkušební nebo výpovědní době? Zjistěte, jestli lze hypotéku získat.

Výpočet ukazatelů si můžete ze zajímavosti provést sami online přímo na stránkách ČNB.

Jak se počítá hypotéka

Výši pravidelné měsíční splátky hypotéky za vás spočítá banka. Nemusíte se tedy zatěžovat tím, jak vypočítat měsíční splátku hypotéky. K výpočtu banka potřebuje znát výši hypotéky, dobu splatnosti úvěru a výše roční úrokové sazby.

Požadovanou výši úvěru a dobu splatnosti si určíte sami. Banky také nabízejí různě dlouhé doby fixace hypoték, přičemž nejčastěji se setkáte s dobou 3, 5, 7 či 10 let. Jakou zvolit fixaci? Vyplatí se vybírat podle aktuální situace na hypotečním trhu.

Miroslav Majer k tomu dodává: „V současné době jsou úrokové sazby hypoték na historických maximech. V následujících letech je očekáván pokles sazeb, a proto je výhodnější zvolit kratší dobu fixace. Po refixaci hypotéky s výrazně nižší úrokovou sazbou se měsíční splátka hypotéky sníží až o několik tisíc korun.“

Pokud některým finančním pojmům nerozumíte, doporučujeme využít náš slovník. Při výběru vhodného úvěru se podívejte na stránku popisující jednotlivé typy hypoték.

Možnosti splácení hypotéky

Ve finanční literatuře se setkáte se třemi možnými způsoby splácení hypotéky, a to anuitním, degresivním a progresivním. V praxi banky nabízejí pouze možnost anuitního splácení hypotéky, kdy se výše měsíční splátky úvěru po dobu fixace úrokové sazby nemění. Ve splátce je započtena úhrada části jistiny (tzn. úmor = splátka jistiny) a úrok. Vzájemný poměr těchto dvou složek se v každé splátce mění. Částka připadající na úroky je nejvyšší na začátku splácení hypotéky a v čase se postupně snižuje. Naopak částka připadající na splátku jistiny v čase roste.

Princip degresivního a progresivního splácení je podrobně popsán v příspěvku Typy splácení hypotečního úvěru.

Při porovnávání nabídek hypoték sledujte nejen výši úrokové sazby, ale také hodnotu RPSN. Tento ukazatel vypovídá o celkových nákladech nabízeného úvěru, tedy nejen výši úrokové sazby, ale také dalších výdajů spojených s hypotékou (např. poplatky, pojištění hypotéky, pojištění schopnosti splácet).

Jak vypočítat měsíční splátku hypotéky

Součástí dokumentace k hypotéce je splátkový kalendář, ve kterém je uvedena přesná výše pravidelné měsíční splátky i termíny úhrady jednotlivých splátek. Dozvíte se zde tedy, kdy je první splátka hypotéky.

Výši anuitní splátky hypotéky spočítáte nejjednodušeji v Excelu pomocí finanční funkce PLATBA. Do funkce stačí zadat následující argumenty:

- Úroková sazba úvěru

- Celkový počet splátek úvěru

- Výše hypotéky

Výpočet anuitní splátky si ukážeme na následujícím příkladě: úroková sazba hypotéky je 5,99 %, celkový počet splátek je 360 a výše hypotéky je 3 miliony korun.

Vzorec v buňce Excelu bude vypadat následovně: =PLATBA(0,0599/12; 360; -3000000). Výsledek bude v našem případě 17 967 Kč.

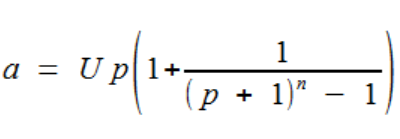

Anuitní splátku můžete vypočítat také dosazením do následujícího vzorce.

Kde:

a – je výše splátky

U – je výše úvěru (kladné číslo)

p – je úroková sazba za období

n – je počet období

Výpočet úroků z půjčky

Anuitní splátka ve výši 17 967 Kč z výše uvedeného výpočtu bude po celou dobu fixace hypotéky neměnná. Každý měsíc se ovšem budou měnit výše úroku a úmoru.

Při výpočtu splátek hypotéky mohou být používány různé standardy výpočtu úrokové doby. České banky pracují nejčastěji s německým úrokovým standardem. Ten při výpočtu úroku počítá s tím, že každý měsíc má 30 dní (pozn. setkat se můžete s označením 30E/360).

V první splátce zaplatíte úrok z celé výše úvěru, tedy 3 milionů korun (tzn. celé jistiny). Nejdříve je potřeba vypočítat jednodenní úrok. Tuto hodnotu získáte tak, že vezmete roční úrokovou sazbu, v našem případě 5,99 %, kterou vydělíte 360 (pozn. počet dní v roce dle německého standardu).

Výpočet jednodenního úroku bude vypadat následovně: 5,99 % / 360 = 0,01663888888 %

V dalším kroku již spočítáte jednodenní úrok z jistiny: 0,01663888888 % ze částky 3 miliony korun je 499,17 Kč.

V německém standardu spočítáte měsíční úrok velmi jednoduše, jednodenní úrok ve výši 499,17 Kč vynásobíte 30. Po vynásobení získáte částku, což je 14 975 Kč měsíční úrok hypotéky.

Nenechte si ujít novinky z hypotečního a realitního trhu – pro kupující i profesionály.

Výpočet úmoru

Hodnota úmoru říká, o kolik se vám s každou platbou sníží výše dluhu u banky. Výpočet je snadný. Od anuitní splátky (17 967 Kč) odečtete částku zaplacenou na úrocích (14 975 Kč v první splátce hypotéky). V našem případě si při první splátce snížíte dlužnou částku o 2 993 korun. Nesplacená část hypotéky bude tedy 2 997 008 Kč.

Ve druhé a dalších splátkách hypotéky se znovu přepočítává úrok z aktuální jistiny. U druhé splátky tedy spočítáte jednodenní úrok z jistiny (0,01663888888 % z 2 997 088 Kč) a výsledek (499) vynásobíte 30. Výše úroku u druhé splátky je 14 960 korun. Po odečtení této částky od anuitní splátky získáte hodnotu úmoru (3 007 Kč).

| Splátka (pořadí) | Splátka | Úmor | Úrok | Jistina (tzn. zůstatek hypotéky) |

| 1 | 17 967 Kč | 2 992 Kč | 14 975 Kč | 2 997 008 Kč |

| 2 | 17 967 Kč | 3 007 Kč | 14 960 Kč | 2 994 001 Kč |

| 3 | 17 967 Kč | 3 022 Kč | 14 945 Kč | 2 990 978 Kč |

| 4 | 17 967 Kč | 3 037 Kč | 14 930 Kč | 2 987 941 Kč |

| 5 | 17 967 Kč | 3 052 Kč | 14 915 Kč | 2 984 889 Kč |

| 6 | 17 967 Kč | 3 068 Kč | 14 900 Kč | 2 981 821 Kč |

| 7 | 17 967 Kč | 3 083 Kč | 14 884 Kč | 2 978 738 Kč |

| 8 | 17 967 Kč | 3 098 Kč | 14 869 Kč | 2 975 640 Kč |

| 9 | 17 967 Kč | 3 114 Kč | 14 853 Kč | 2 972 526 Kč |

| 10 | 17 967 Kč | 3 129 Kč | 14 838 Kč | 2 969 397 Kč |

| 11 | 17 967 Kč | 3 145 Kč | 14 822 Kč | 2 966 252 Kč |

| 12 | 17 967 Kč | 3 161 Kč | 14 807 Kč | 2 963 091 Kč |

Hypotéka je účelový úvěr určený k financování vlastního bydlení. Přečtěte si také, jak funguje hypotéka a pochopte její princip.