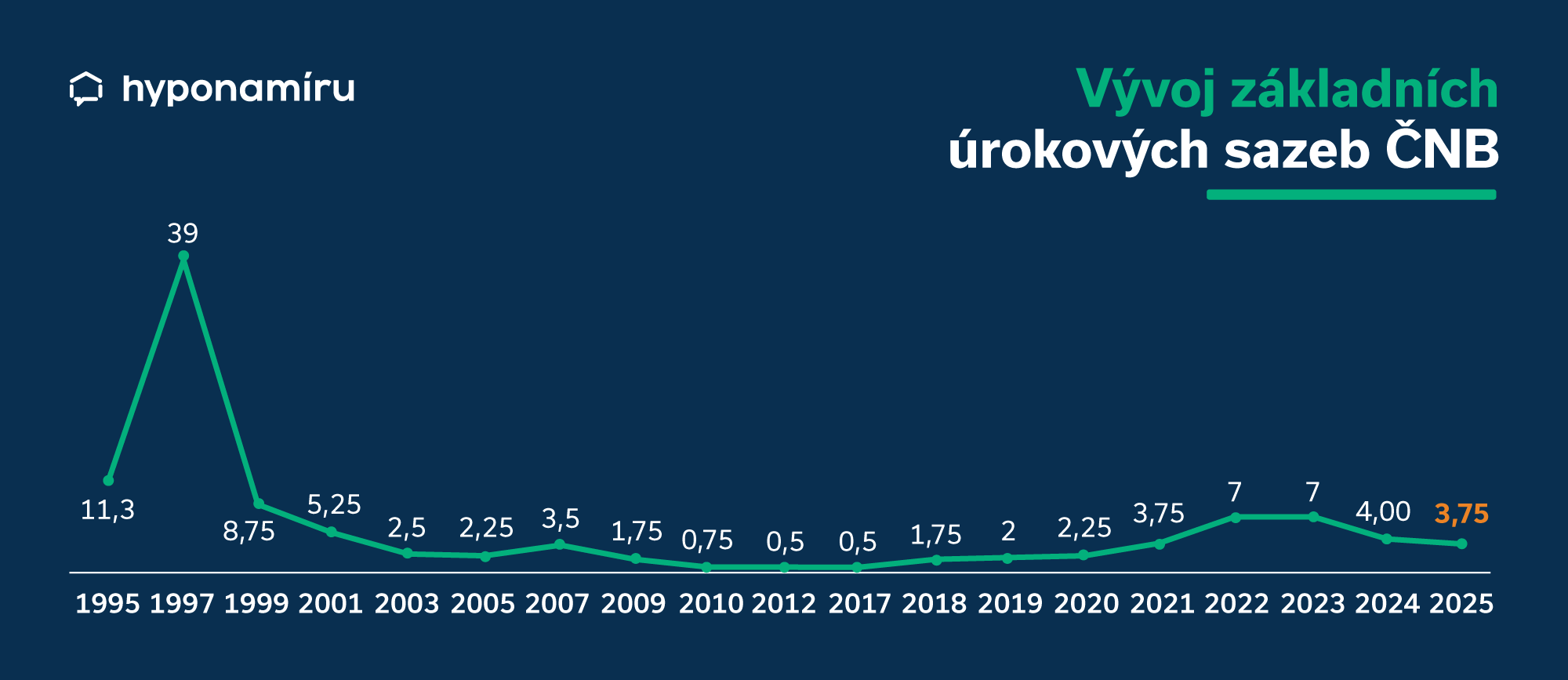

Vývoj úrokových sazeb hypoték 2020 - 2025

Výše úrokové sazby je klíčovým parametrem při výběru hypotéky. Přečtěte si, co vše ovlivňuje její výši a jak se sazby vyvíjely v minulosti.

K základnímu porovnání výhodnosti nabízených hypoték slouží úroková sazba. Z její výše snadno určíte, o kolik procent se navýší vypůjčená částka za určité časové období. Všechny banky při nastavování úrokových sazeb hypoték přihlíží k sazbám vyhlášeným Českou národní bankou a sledují rovněž sazby hypotečních úvěrů konkurence. Výše úrokových sazeb se odvíjí také od konkrétní výše LTV, zvolené doby fixace hypotečního úvěru a v neposlední řadě i bonity zájemce o hypotéku. Čím níže jsou úrokové sazby hypoték, tím vyšší je ochota lidí půjčovat si na vlastní bydlení.

Vývoj úrokových sazeb hypoték v roce 2025

V roce 2025 se očekává další pokles úrokových sazeb hypoték, přičemž tempo snižování bude záviset na rozhodnutích ČNB a situaci na trhu. „Předpokládám, že zájem o hypotéky bude vyšší než v roce 2024. Trh by se mohl přiblížit hranici 300 miliard korun v celkovém objemu poskytnutých úvěrů. Už výsledky druhé poloviny roku 2024 ukazují, že nás čeká další silný rok. Pokud centrální banka bude dál snižovat sazby, mohli bychom se dostat k úrovni 3,5 %,“ uvádí k vývoji hypotečního trhu Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Poptávku po bydlení neovlivňuje jen nastavení úrokových sazeb ČNB, ale i ceny nemovitostí, dostupnost financování a celková ekonomická situace. I když nižší sazby mohou zvýšit zájem o hypotéky, rostoucí ceny bytů a domů mohou dostupnost vlastního bydlení dál omezovat.

Podívejte se na shrnutí celého roku 2024 – vývoj úrokových sazeb, trh hypoték, realit a pojištění. Připravili jsme pro vás také výhled, jaký vývoj očekáváme v roce 2025.

Vývoj úrokových sazeb hypoték v lednu 2025

V lednu 2025 hypoteční trh pokračoval v pozitivním trendu, přestože došlo k mírnému sezónnímu poklesu aktivity. Banky a stavební spořitelny poskytly nové hypotéky v celkovém objemu 18,7 miliardy Kč, což představuje meziměsíční pokles o 5 %. Tento pokles je však běžný pro začátek roku. Meziročně objem hypoték vzrostl o 72 %, což svědčí o pokračujícím oživení trhu.

Průměrná úroková sazba u nově sjednaných hypoték klesla na 4,78 % z prosincových 4,8 %. Průměrná výše poskytnuté hypotéky vzrostla na 3,92 milionu Kč, což je nárůst o 15 % oproti stejnému období loňského roku.

Objem refinancovaných úvěrů v lednu dosáhl 3,9 miliardy Kč, což je stabilní hodnota ve srovnání s průměrem loňského roku. Podíl refinancovaných úvěrů na celkovém objemu hypoték zůstal na úrovni 17,3 %. Průměrná úroková sazba u refinancovaných hypoték klesla na 4,73 %, což je o 0,8 procentního bodu méně než v lednu 2024.

Pokud hypoteční trh udrží dynamiku z posledních tří měsíců, mohl by celkový objem nových hypoték v roce 2025 dosáhnout 267 miliard Kč, což by představovalo meziroční nárůst o 17 %. Tento vývoj naznačuje pokračující důvěru domácností v realitní trh a ochotu investovat do bydlení.

Bankovní rada ČNB se na únorovém zasedání rozhodla snížit dvoutýdenní repo sazbu na 3,75 %. Na příštích jednáních bude bankovní rada rozhodovat podle aktuálních dat a jejich dopadu na očekávaný vývoj inflace.

V lednu 2025 byla průměrná výše online hypotéky sjednané prostřednictvím hypotečních specialistů hyponamíru 3,85 milionu korun. Nejčastěji volené doby fixace byly 3 a 5 let.

Vývoj úrokových sazeb hypoték v roce 2024

V roce 2024 došlo k výraznému oživení hypotečního trhu. Banky a stavební spořitelny poskytly nové hypotéky za 228 miliard Kč, což představuje meziroční nárůst o 83 %. Spolu s refinancovanými úvěry za 47 miliard Kč dosáhl celkový objem 275 miliard Kč, oproti 150 miliardám v roce 2023.

Tento růst podpořil nejen vyšší počet nových hypoték (růst o 53 % na 62 tisíc), ale také nárůst průměrné výše hypotečního úvěru. Průměrná hypotéka se zvýšila o 20 % a na konci roku 2024 dosáhla téměř 3,86 milionu Kč.

Důležitým faktorem pozitivního vývoje byl pokles úrokových sazeb. Po dvou letech vysokých sazeb jejich postupný pokles oživil poptávku po hypotékách. Trh reagoval na snižující se inflaci a kroky České národní banky (ČNB), která během roku snížila dvoutýdenní repo sazbu z lednových 6,75 % na 4,00 % v prosinci.

Na začátku roku 2024 se úrokové sazby držely nad 5 %, ale postupně klesaly a v prosinci dosáhly průměrných 4,80 %. Tento vývoj vedl ke snížení měsíčních splátek nových hypoték, což dále podpořilo růst poptávky po úvěrech na bydlení.

Vývoj úrokových sazeb hypoték v roce 2023

Po celý rok 2023 se úrokové sazby hypotečních úvěrů držely velmi vysoko. ČNB se snažila brzdit extrémní inflaci a od ledna až do druhé poloviny prosince držela základní úrokové sazby na historických maximech. Dvoutýdenní repo sazba byla na úrovni 7 %.

Nastavení základních úrokových sazeb se promítlo i do úročení hypotečních úvěrů. V lednu 2023 dosahovala podle dat ČNB průměrná úroková sazba nových hypoték 6,05 %. Banky snižovaly sazby jen nepatrně a v závěru roku se v průměru nově sjednané hypotéky dostaly na hodnotu 5,75 %.

Miroslav Majer k vývoji hypotečního trhu dodává: „Nejnižší zájem byl o hypotéky hned v úvodu roku 2023. V tu dobu dosahovaly úrokové sazby historických maxim a lidé vyčkávali na jejich výraznější pokles. Ten bohužel nenastal a Češi si začali pomalu zvykat na novou realitu. Podzim roku 2023 již naznačoval opatrný obrat trendu a stabilizaci na hypotečním trhu.“

Zájem o hypotéky právě kvůli vysokým sazbám výrazně ochladl. Za celý rok 2023 poskytly banky a stavební spořitelny nové hypoteční úvěry v souhrnné výši 124 miliard korun (pozn. podle dat ČBA Hypomonitor).

Vývoj úrokových sazeb hypoték v roce 2022

Zájem o nové hypotéky v roce 2022 výrazně ochladl. „Celkový objem nových i refinancovaných hypoték se zřejmě dostane na hodnotu okolo 196 miliard korun. V meziročním srovnání jde o dramatický propad trhu o 64 %. Většinu hypoték si Češi sjednali v úvodu roku 2022. Naopak v posledních čtyřech měsících roku jsme byli svědky obrovského meziročního poklesu objemu sjednaných hypoték, a to až o 85 procent,” uvádí k situaci na trhu hypoték Miroslav Majer.

Hlavní vliv na poptávku po hypotékách měly kroky České národní banky a její reakce na rychle rostoucí inflaci. Průměrná míra inflace za celý rok 2022 byla 15,1 %, což je nejvyšší hodnota od roku 1993. Extrémní inflace v průběhu celého roku vedla k postupnému zvyšování základních úrokových sazeb, od kterých se odvíjí i úročení úvěrů. Česká národní banka ve snaze omezit pumpování peněz do ekonomiky a zbrzdit spotřebu zvedla repo sazbu až na 7 % (pozn. ke zvýšení na tuto hranici došlo v červnu 2022 a po zbytek roku se již její výše nezměnila). Úrokové sazby hypoték se v závěru roku pohybovaly okolo 6 %.

| Rok 2020: 1,81 – 1,92 % | Rok 2022: 3,76 – 5,93 % |

| Rok 2021: 1,86 – 3,08 % | Rok 2023: 5,84 % |

Vývoj úrokových sazeb hypoték v roce 2021

Rok 2021 se zapsal do hypoteční historie. Podle oficiální statistiky České národní banky poskytly tuzemské banky nové hypotéky za 368 miliard korun. Po započítání refinancovaných hypoték činil celkový objem úvěrů na bydlení 459 miliard korun, což bylo téměř o 73 % více než v roce 2020.

Miroslav Majer ke statistikám dodává: „Za extrémní poptávkou po hypotékách stály především velmi nízké úrokové sazby, a to zejména v první polovině roku 2021. Nemovitosti v tomto roce skupovali Češi ve velkém i kvůli obavám z pokračujícího růstu cen nemovitostí a sílící inflaci. Enormní zájem byl i o refinancování stávajících úvěrů na bydlení, kdy si mnozí Češi snažili zajistit nízké úrokové sazby na další fixační období.“

Vývoj úrokových sazeb hypoték v roce 2020

V roce 2020 se Česká republika poprvé potýkala s pandemií COVID-19. Přestože jarní lockdown ekonomiky nakrátko uvrhl některé zájemce o vlastní bydlení do nejistoty a zkomplikoval také možnost osobních prohlídek nemovitostí, žádný dramatický propad se na hypotečním trhu nekonal. Podle dat centrální banky si Češi sjednali nové hypotéky v celkové výši 217 miliard korun.

„Dostupnost hypoték se v tomto pandemickém roce značně zhoršila především lidem pracujícím v odvětvích, která byla nejvíce postižena vládními restrikcemi. Banky po vypuknutí pandemie velmi přísně nahlížely na zdroj příjmu žadatele o úvěr. Hypotéku nezískali například lidé pracující v gastronomii, ubytovacích službách, cestovním ruchu, výstavnictví nebo kultuře,“ vyjmenovává Miroslav Majer.

Nenechte si ujít novinky z hypotečního a realitního trhu – pro kupující i profesionály.

V souvislosti s pandemií COVID-19 přistoupila Česká národní banka k uvolnění limitů úvěrových ukazatelů pro nové hypoteční úvěry. Konkrétně se jednalo o zmírnění limitu LTV na 90 procent z původních 80 procent a zrušení limitů DTI a DSTI. S významným rozhodnutím přišla i vláda, která se rozhodla zrušit čtyřprocentní daň z nabytí nemovitých věcí. „K vysokému zájmu o hypotéky v roce 2020 rovněž přispěly velmi nízké úrokové sazby. Na pomyslné dno dosedly v posledním čtvrtletí roku, kdy se některé banky dostaly se sazbami i pod 1,5 procenta ročně,“ doplňuje Miroslav Majer.

Nepřehlédněte

Nepřehlédněte

Pravidla a podmínky pro hypotéky 2025