Co si z článku odnést:

- Rok 2024 přinesl oživení hypotečního trhu díky klesajícím úrokovým sazbám a rostoucím cenám nemovitostí.

- Celkový objem poskytnutých hypoték za rok 2024 dosáhl 275 miliard korun, což znamená meziroční růst o 83 %.

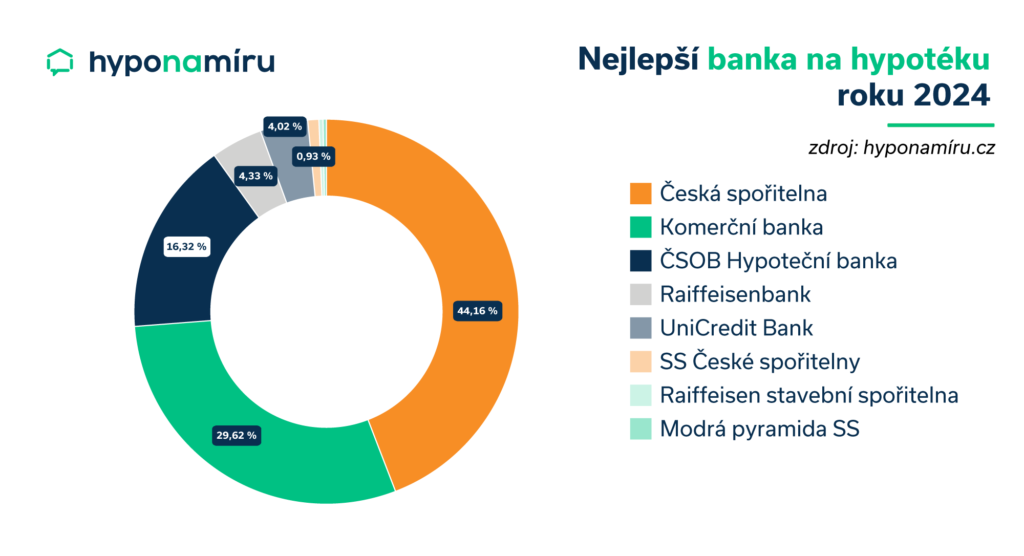

- Nejčastěji si klienti u Hyponamíru.cz sjednávali hypotéku od České spořitelny (44 %), Komerční banky (30 %) a ČSOB Hypoteční banky (16 %).

- Česká spořitelna nabízí slevu na úrokové sazbě pro energeticky úsporné nemovitosti a hradí poplatky za katastr a expresní čerpání.

- Komerční banka má stejnou úrokovou sazbu pro všechny výše hypoték a umožňuje splatnost až do 75 let.

- ČSOB Hypoteční banka poskytuje předschválené limity na základě obratů na účtu a umožňuje vyšší čerpání u výstavby.

- V roce 2023 byl zájem o hypotéky nižší kvůli vysokým úrokovým sazbám a opatrnosti žadatelů.

Již podruhé jsme sestavili žebříček bank, u kterých si Češi nejčastěji sjednávali hypotéky. Mezi největší hráče dlouhodobě patří Česká spořitelna, ČSOB Hypoteční banka a Komerční banka. Hypotéky však nabízejí i další banky, například Raiffeisenbank, UniCredit Bank, Air Bank, Moneta nebo Fio banka. U každé banky na trhu najdeme výhody a nevýhody. Při výběru nejvýhodnější nabídky se tedy vždy vyplatí provést důkladné srovnání hypoték.

„Při hledání nejvýhodnější hypotéky není rozhodující pouze výše úrokové sazby, ale i další podmínky. Jednotlivé banky mohou rozdílně nahlížet například na výši příjmů u OSVČ nebo poskytovat vyšší neúčelovou část hypotéky,“ uvádí Barbora Kolouchová, hypoteční specialistka fintech startupu Hyponamíru.cz.

Jaký byl zájem o hypotéky v roce 2024?

Rok 2024 přinesl oživení hypotečního trhu. Hlavním důvodem byly pozvolna klesající úrokové sazby, které spolu s rostoucími cenami nemovitostí motivovaly zájemce k akci. Mnozí už nechtěli dále vyčkávat na případný pokles sazeb a rozhodli se pro nákup. Rostl zájem jak o nemovitosti pro vlastní bydlení, tak o investiční byty.

Podle statistik ČBA Hypomonitor poskytly banky a stavební spořitelny za celý rok 2024 nové hypoteční úvěry v hodnotě 228 miliard korun, což znamená meziroční nárůst o 83 %. Spolu s refinancovanými úvěry za 47 miliard korun dosáhl celkový objem hypotečního trhu za rok 2024 částky 275 miliard korun. Ve srovnání s rokem 2023, kdy celkový objem činil 150 miliard korun, jde o výrazný růst.

Nejlepší banka na hypotéku v roce 2024

Z interních dat Hyponamíru.cz vyplývá, že v roce 2024 si lidé nejčastěji sjednávali hypotéku online u České spořitelny (44 %), Komerční banky (30 %) a ČSOB Hypoteční banky (16 %). Tyto tři banky dohromady dominovaly trhu.

Méně častou volbou klientů Hyponamíru.cz byla hypotéka od Raiffeisenbank (4 %) a UniCredit Bank (4 %). Úvěry na bydlení sjednávaly také stavební spořitelny, konkrétně Stavební spořitelna České spořitelny, Raiffeisen stavební spořitelna a Modrá pyramida.

Výhody u nejžádanějších bank

„Každá banka má své specifické výhody, které mohou rozhodnout při výběru hypotéky. Záleží na individuálních preferencích žadatele, jeho profesi i způsobu čerpání úvěru. Česká spořitelna, Komerční banka a ČSOB Hypoteční banka patří mezi nejčastější volby klientů, a to díky svým unikátním podmínkám,“ říká Barbora Kolouchová.

Kde je nejvýhodnější hypotéka? Jednoznačná odpověď neexistuje. Vždy je třeba zohlednit osobní preference každého zájemce o úvěr na bydlení a tomu přizpůsobit výběr vhodné banky a hypotéky. Pomoci s výběrem mohou online přehledy hypoték a také nezávislé recenze hypoték.

Hypotéka od České spořitelny

Česká spořitelna nabízí možnost snížení úrokové sazby pro energeticky úsporné nemovitosti s průkazem PENB A nebo B. Navíc hradí poplatky za katastr, expresní čerpání i variabilitu splátek. Klienti oceňují rychlý online proces, včetně bezpapírového potvrzení příjmu. Pro OSVČ banka umožňuje výpočet příjmu podle obratu v daňovém přiznání.

Hypotéka Komerční banky

Komerční banka poskytuje stejnou úrokovou sazbu bez ohledu na výši hypotéky, což je pro klienty velkou výhodou. Umožňuje splatnost hypotéky až do 75 let, což ocení především starší žadatelé. OSVČ v některých oborech mohou využít optimalizaci paušálních nákladů, což jim může pomoci při schvalování úvěru.

Hypotéka od ČSOB Hypoteční banky

ČSOB Hypoteční banka umožňuje klientům získat předschválený limit hypotéky na základě obratů na jejich účtu. U výstavby pak banka nabízí možnost čerpání až 500 tisíc korun nad rámec aktuální zástavní hodnoty. U vybraných profesí přistupuje k výpočtu příjmů individuálně, což může být výhodné zejména pro podnikatele.

A jak vypadalo srovnání v roce 2023?

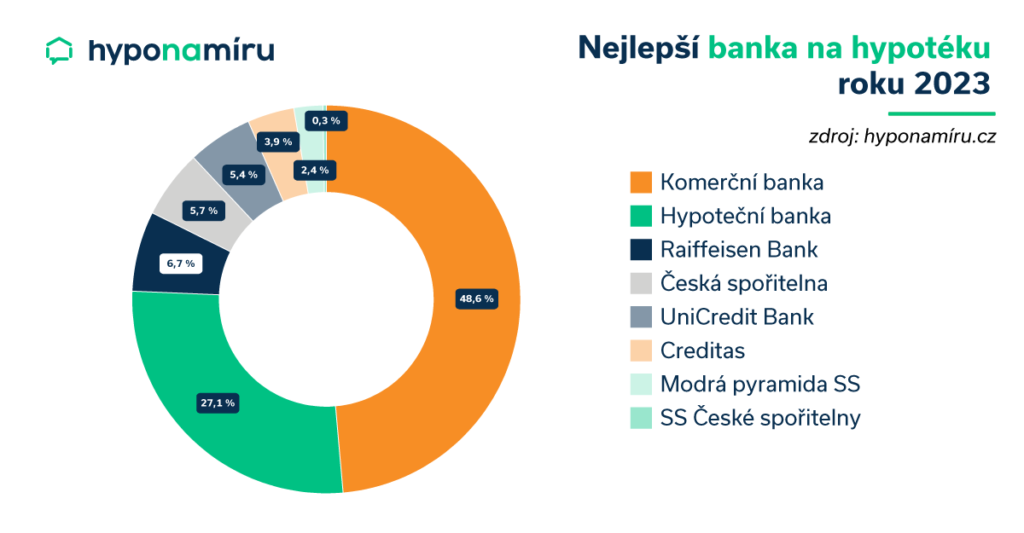

V roce 2023 byl zájem o hypotéky nižší, což souviselo s vysokými úrokovými sazbami a opatrností žadatelů. Podívejte se, které banky tehdy patřily mezi nejčastější volby klientů Hyponamíru.cz.

Nejlepší banka na hypotéku v roce 2023

Z interních dat hyponamíru.cz vyplývá, že v roce 2023 si lidé nejčastěji sjednávali hypotéku online u Komerční banky a Hypoteční banky. Podíl hypoték na celkovém objemu sjednaných úvěrů činil 75,7 %.

Méně častou volbou klientů hyponamíru.cz byla RB hypotéka, hypotéka od České spořitelny, UniCredit Bank a banky Creditas (pozn. tato banka v roce 2023 poskytování hypoték ukončila). Poměrně nízký počet úvěrů na bydlení si lidé sjednali u dvou stavebních spořitelen, a to Modré pyramidy a Stavební spořitelny České spořitelny. Do srovnání hypoték bank se nedostala Moneta hypotéka, Fio hypotéka ani Air Bank hypotéka.

Které banky spravovaly nejvíce hypoték?

V roce 2023 měla nejvíce hypoték Česká spořitelna. Ke konci tohoto roku spravovala 231 623 hypotečních smluv a souhrnná hodnota poskytnutých úvěrů dosahovala 426 miliard korun (pozn. podle zdroje Peníze.cz). Česká spořitelna si na českém hypotečním trhu držela 29% podíl.

Dvojkou na tuzemském trhu byla ke konci loňského roku Hypoteční banka, která měla pod správou 206 950 hypotečních smluv. Celková hodnota sjednaných úvěrů dosahuje 389 miliard korun a tržní podíl Hypoteční banky je 26,5 %.

Třetím největším poskytovatelem hypoték byla Komerční banka. Spravovala přes 163 tisíc hypotečních smluv a hodnota sjednaných úvěrů byla 273 miliard korun. Tržní podíl banky dosahoval 18,6 %. Tržní podíl všech tří zmíněných bank byl dohromady 75 %.

Jaká banka má nejlepší hypotéku?

Celkový počet sjednaných smluv ani velikost hypotečního portfolia nemusí znamenat, že vám daná banka poskytne nejlepší hypotéku. „Banky posuzují každou žádost o hypotéku individuálně a řídí se vlastními interními pravidly. Při výběru hypotéky je klíčové oslovit nejvhodnější banky. Některé banky totiž vycházejí výhodněji například pro podnikatele nebo cizince. Hypotéku je třeba posuzovat komplexně a zohlednit všechny výhody a nevýhody, které daná banka nabízí,“ vysvětluje na závěr Barbora Kolouchová.

Hypotéka výhodněji? Snížená sazba a odhad zdarma u Raiffeisenbank

Od 27. ledna 2025 Raiffeisenbank zlevňuje hypoteční úvěry typu KLASIK. Pokud si vyberete fixaci na 3 roky, získáte snížení úrokové sazby o 0,2 %. Po úpravě začínají sazby na 4,59 % p.a. Tato akční nabídka je však dostupná jen do 2. února 2025.

Kromě výhodnější sazby banka znovu zavádí možnost získat odhad nemovitosti zdarma. Tato služba se vztahuje na všechny hypoteční produkty bez ohledu na délku fixace a platí pro byty, domy, pozemky, rekreační objekty i nebytové prostory. Zdarma je však pouze jedno ocenění, další odhad je zpoplatněn částkou 5 900 Kč dle platného ceníku.

Nezmeškejte tuto časově omezenou akci a získejte výhodnější podmínky pro svou hypotéku

Kratší fixace jako odpověď na nejistý hypoteční trh

V roce 2024 si klienti zvykají na nové podmínky hypotečního trhu. Přestože úrokové sazby klesají, tempo jejich poklesu je pomalejší, než se očekávalo. Sazby pod 3 % se zdají být vzdálenou minulostí, což se odráží i ve změně chování žadatelů o úvěr. Už od roku 2023 roste zájem o kratší fixace – tříletá fixace tvořila v roce 2024 dominantních 77,7 %, zatímco roční a dvouleté fixace postupně získávají na popularitě (5,8 % a 8,0 %). Oproti tomu dříve běžné pětileté fixace už tak žádané nejsou a jejich podíl se snížil na 6 %.

Tento vývoj souvisí nejen s cenovou dostupností a flexibilitou, ale i s legislativními změnami. Od 1. září 2024 nabude účinnosti novela zákona o spotřebitelském úvěru, která může prodražit předčasné splacení hypotéky. Mnozí klienti proto volí kratší fixace, aby si uchovali větší manévrovací prostor pro budoucí refinancování.

Důležitým faktorem ovlivňujícím hypoteční sazby zůstává cena zdrojů na mezibankovním trhu. V roce 2024 se držela na relativně vysoké úrovni, což zpomalilo pokles sazeb. I přes snížení základní úrokové sazby ČNB na 4 % zůstává trh nestabilní, zejména kvůli kolísání tříletých swapů.

V nejbližších měsících se zásadní změny ve struktuře fixací neočekávají. Krátké fixace zůstanou výhodnější volbou, přičemž cenový rozdíl mezi tříletými a pětiletými fixacemi není výrazný. Předpokládá se, že pokračující pokles sazeb bude nadále motivovat klienty k volbě kratších fixací.

Výhodnější hypotéky: UniCredit Bank ruší přirážky

Od 27. ledna 2025 UniCredit Bank přestává účtovat přirážky k úrokovým sazbám u několika typů hypoték. Nově se sjednocuje sazba pro neúčelové financování, kombinaci účelové a neúčelové části i hypotéky pro mladé. Klienti tak získají stejnou sazbu, jakou banka standardně nabízí u účelových hypoték.

Základní úroková sazba startuje na 4,59 % p.a. při splnění podmínek: maximální LTV do 80 %, sjednané úvěrové pojištění, aktivní využívání účtu a výše úvěru nad 1 000 000 Kč. Navíc lze sazbu ještě snížit o 0,1 % p.a. v případě doložení energetického štítku PENB třídy A nebo B.

Tato změna znamená pro klienty transparentnější a výhodnější podmínky při financování bydlení.

Co si z článku odnést:

- S hypotékou je nutné sjednat pojištění nemovitosti, které slouží jako zástava za úvěr, přičemž dobrovolně lze sjednat i další typy pojištění.

- Přibližně polovina zájemců o hypotéku na hyponamíru.cz si sjedná i pojištění.

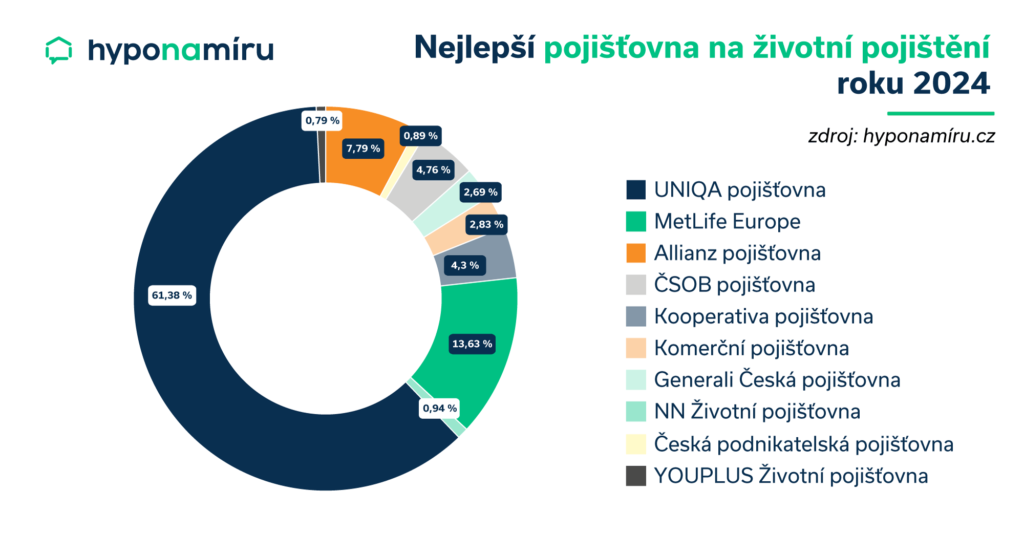

- V roce 2024 dominovala UNIQA pojišťovna v celkovém objemu předepsaného pojistného, následovaná MetLife Europe a Allianz pojišťovnou.

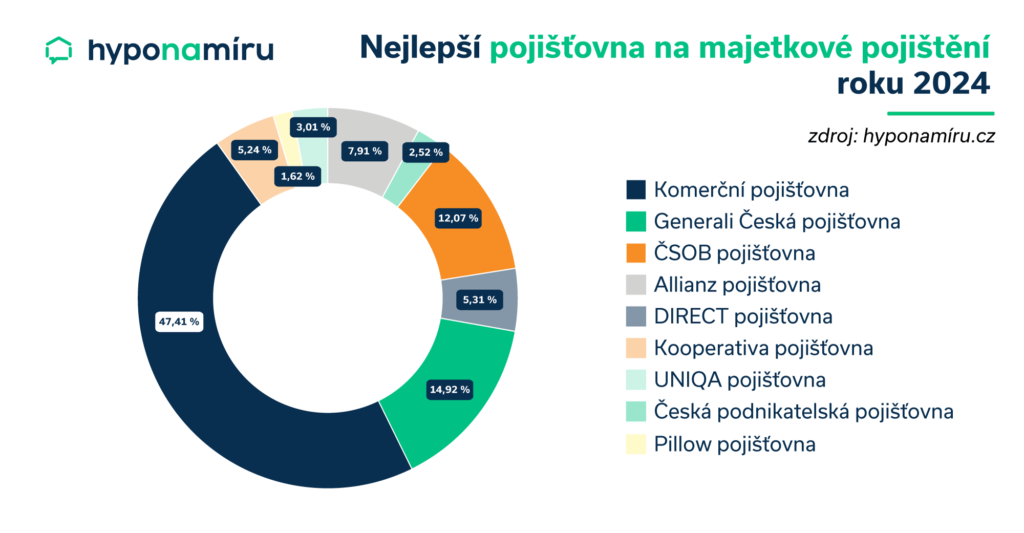

- V oblasti majetkového pojištění za rok 2024 vedla Komerční pojišťovna, za ní následovaly Generali Česká pojišťovna a ČSOB pojišťovna.

- UNIQA pojišťovna si meziročně upevnila dominantní pozici v životním pojištění, kdy její podíl vzrostl z 50 % v roce 2023 na 61,4 % v roce 2024.

- Hyponamíru.cz spolupracuje s většinou pojišťoven na trhu, s výjimkou těch, které neumožňují spolupráci s externími partnery, jako jsou Mutumutu nebo Simplea.

Spolu s hypotékou je nutné si sjednat minimálně pojištění nemovitosti, které slouží bance jako zástava za poskytnutý úvěr. Dobrovolně si také můžete sjednat například pojištění domácnosti, odpovědnosti nebo úrazové či životní pojištění.

„Primárně k hypotékám a úvěrům si lidé u nás nejčastěji sjednávají životní pojištění, majetkové pojištění včetně odpovědnosti v občanském životě a vlastnictví nemovitosti. Porovnat a sjednat si ovšem mohou pojištění vozidel a okrajově řešíme také pojištění majetku pro podnikatele a pojištění odpovědnosti,“ uvádí Miroslav Čejka, specialista pojištění fintech startupu hyponamíru.cz.

Nejlepší pojišťovna roku 2024

Analytický tým hyponamiru.cz již podruhé za sebou sestavil vlastní srovnání pojišťoven, tentokrát za rok 2024, na základě celkového objemu předepsaného pojistného. V celkovém pořadí, které zahrnuje jak majetkové, tak životní pojištění, s přehledem dominovala UNIQA pojišťovna s podílem 55 %. Druhé místo obsadila pojišťovna MetLife Europe s 14 % a třetí příčku získala Allianz pojišťovna s 8 %. Tyto tři společnosti dohromady představovaly téměř 78 % celkového objemu předepsaného pojistného.

Na dalších pozicích jsou následující pojišťovny: Komerční pojišťovna, ČSOB Pojišťovna, Kooperativa pojišťovna, Generali Česká pojišťovna, Česká podnikatelská pojišťovna, NN Životní pojišťovna, YOUPLUS Životní pojišťovna, DIRECT pojišťovna, Pillow pojišťovna a Slavia pojišťovna.

Porovnání většiny trhu

V současné době spolupracuje hyponamíru.cz s většinou pojišťoven na trhu. V nabídce chybí pouze ty, které nespolupracují s třetími stranami. Patří sem například životní pojištění od Mutumutu nebo Simplea. Mutumutu je projekt Komerční banky, který funguje bez spolupráce s externími poradci. Simplea je produkt finančně poradenské společnosti Partners, který lze sjednat výhradně prostřednictvím poradců této skupiny.

Výběr nejlepších nabídek pojištění

Přibližně polovina zájemců o hypotéku si na hyponamíru.cz sjedná spolu s hypotékou také pojištění. Jednoduše si lze srovnat nejen majetkové pojištění, ale také životní pojištění.

„I když srovnáváme nabídky mnoha pojišťoven, klientům zasíláme 3 až 4 nejvhodnější dle jeho požadavků. Individuálně dokážeme srovnat naši nabídku s produkty, které nemáme ve spolupráci, a to na základě pojistných podmínek. Pro sjednání pojištění není nutná osobní schůzka, vše zvládneme zpracovat rychle přes internet a telefonicky. Oblíbené jsou zejména online schůzky například přes aplikaci Teams, které našim klientům šetří čas,“ vysvětluje Miroslav Čejka.

Mezi hlavní výhody sjednání pojištění u hyponamíru.cz patří rychlost srovnání nabídek jednotlivých pojišťoven, nadstandardní slevy a tým velmi zkušených pojišťovacích specialistů.

Nejlepší pojišťovna na pojištění nemovitosti roku 2024

Nejvýhodnější pojištění nemovitosti vypadá u každého jinak. Někdo dává přednost širokému pojistnému krytí, pro jiného může být klíčová především cena pojištění. Důležité je vždy individuální posouzení situace.

Miroslav Čejka k tomu dodává: „Při výběru pojištění je nutné vycházet z individuálních požadavků a potřeb klienta. V případě pojištění nemovitosti je důležité například její umístění, velikost a stavebně technické provedení. Běžnou součástí nových moderních domů jsou rovněž drahé technologie jako například tepelná čerpadla, fotovoltaická elektrárna a podobně. Pojištění nemovitosti je třeba řešit komplexně.“

V roce 2024 připadly na hyponamíru.cz největší objemy sjednaného majetkového pojištění Komerční pojišťovně (47,4 %). Následují Generali Česká pojišťovna (14,9 %) a ČSOB pojišťovna (12,1 %). Pořadí dalších pojišťoven znázorňuje následující graf.

Nejlepší pojišťovna na životní pojištění roku 2024

Stejně jako u pojištění nemovitosti nelze ani u životního pojištění vybrat jeden konkrétní nejlepší produkt. Parametry produktů jednotlivých pojišťoven jsou rozdílné a záleží opět na konkrétních požadavcích klienta.

„Záleží také na cílové klientele. Hlavní ukazatele jsou kvalita pojistných podmínek versus cena. Vliv má také vstupní věk klienta do pojištění, zda má rizikové povolání nebo provozuje rizikové sporty. Díky těmto parametrům může být výrazný rozdíl v ceně pojištění,“ vysvětluje Miroslav Čejka.

V roce 2024 připadly v hyponamíru.cz největší objemy sjednaného životního pojištění UNIQA pojišťovně (61,4 %). Na dalších místech jsou MetLife Europe (13,6 %) a Allianz pojišťovna (7,8 %).

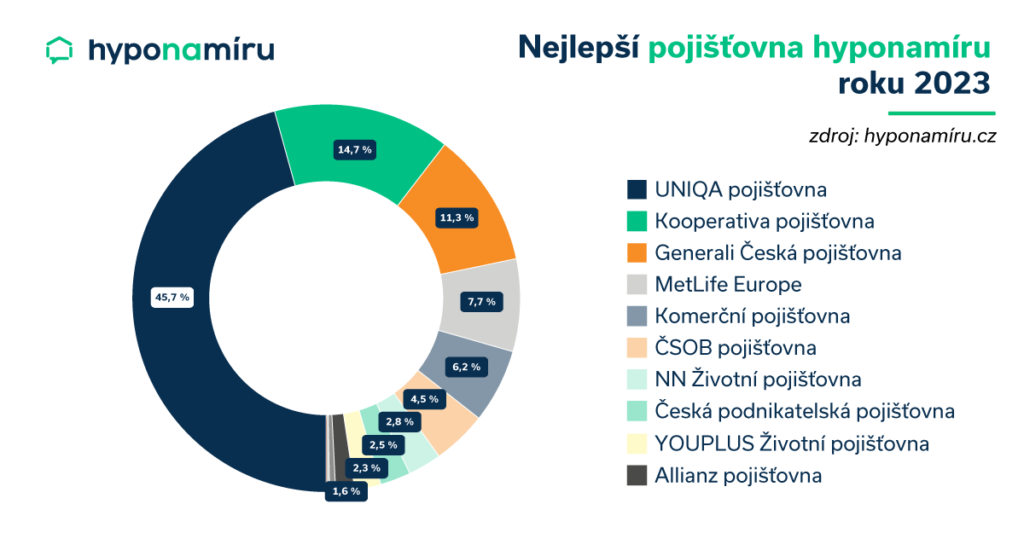

Nejlepší pojišťovny roku 2023

V roce 2023 obsadila první příčku s výrazným náskokem UNIQA pojišťovna. Druhé místo připadlo Kooperativa pojišťovně a třetí příčku získala Generali Česká pojišťovna. Tyto tři pojišťovny dohromady tvořily téměř 72 % celkového objemu předepsaného pojistného.

Na dalších pozicích následovaly pojišťovny: MetLife Europe, Komerční pojišťovna, ČSOB pojišťovna, NN Životní pojišťovna, Česká podnikatelská pojišťovna, YOUPLUS Životní pojišťovna a Allianz pojišťovna.

Nejlepší pojišťovny na pojištění nemovitosti v roce 2023

V roce 2023 připadly na hyponamíru.cz největší objemy sjednaného majetkového pojištění Komerční pojišťovně (55 %). Následovala Generali Česká pojišťovna s podílem 19 % a UNIQA pojišťovna s 8 %.

Meziroční srovnání ukazuje, že v roce 2024 došlo k významným změnám v podílu jednotlivých pojišťoven na sjednaném majetkovém pojištění. Podíl Komerční pojišťovny se snížil z 55 % v roce 2023 na 47,4 %. Generali Česká pojišťovna zaznamenala pokles z 19 % na 14,9 %. Naopak ČSOB pojišťovna, která v roce 2023 nefigurovala mezi třemi největšími hráči, se v roce 2024 posunula na třetí místo s podílem 12,1 %.

Nejlepší pojišťovny na životní pojištění v roce 2023

Výsledky z roku 2023 ukazují, že v hyponamíru.cz připadaly největší objemy sjednaného životního pojištění UNIQA pojišťovně s podílem 50 %. Na dalších příčkách se umístily Kooperativa pojišťovna (16 %) a Generali Česká pojišťovna (10 %).

Meziročně si UNIQA pojišťovna výrazně upevnila svou dominantní pozici, když v roce 2024 navýšila podíl sjednaného životního pojištění v hyponamíru.cz na 61,4 %. Na druhé místo se posunula MetLife Europe s 13,6 %, zatímco třetí příčku nově obsadila Allianz pojišťovna s podílem 7,8 %.

Jaké jsou nové podmínky pro získání slevy?

ČSOB HB oznámila změny v podmínkách pro poskytování slev na americké hypotéky, které vstoupí v platnost od 20. ledna 2025.

Stávající minimální úrokové sazby zůstanou zachovány: 5,69 % pro jednoletou fixaci, 5,79 % pro tříletou a 5,99 % pro pětiletou.

Nově však budou slevy podmíněny dvěma požadavky:

- klient musí mít u ČSOB nebo ČSOB Poštovní spořitelny vedený Aktivní účet

- a zároveň si sjednat životní pojištění.