Banky a spořitelny ČSOB, ČS, SSČS, MMB a RSTS oznamují snížení úrokových sazeb na širokou škálu hypotečních a úvěrových produktů.

Skupina ČSOB, včetně Hypoteční banky, dočasně snižuje úrokové sazby pro účelové hypoteční úvěry s jednoletou fixací o 0,6 % ročně. Tato snížená nabídka, kombinovatelná s většinou stávajících slev, kromě developerských produktů, začíná na 5,89 % ročně. Podmínkou získání této sazby je LTV max. do 70 %.

Česká spořitelna od 9. ledna 2024 upravuje sazby svých hypotečních produktů. Sazby pro fixace od dvou do pěti let klesají o 0,15 % ročně a pro jednoleté, osmileté a delší fixace o 0,05 %. Po této změně začíná nabídka na 5,59 % ročně pro pětiletou fixaci.

Stavební spořitelna České spořitelny oznámila od 12. ledna 2024 snížení sazeb Úvěru od Buřinky o 0,7 % ročně. Nová sazba začíná na 6,69 % ročně pro tříletou fixaci a lze ji dále snížit o 0,5 % v určitých případech.

Moneta Money Bank rozhodla od 11. ledna 2024 o snížení sazeb u Pružné hypotéky o 0,25 % ročně pro všechny fixace. Nová nabídka začíná na 5,04 % ročně s možností dalšího snížení při splnění určitých podmínek.

Raiffeisen stavební spořitelna oznámila od 15. ledna 2024 snížení úrokových sazeb u produktu HYPOsplátka a v rámci tarifu Spoření. U HYPOsplátky dochází k poklesu až o 0,5 % ročně, zatímco u Spoření došlo k úpravě úrokové sazby z vkladů.

Řada dospělých Čechů do 30 let věku stále bydlí u rodičů nebo v pronájmu. Získání vlastního bydlení je totiž pro mnohé z nich finančně nedostupné. V případě pořízení bytu či domu na hypotéku je třeba počítat nejen s měsíční splátkou úvěru, ale také dalšími pravidelnými výdaji za energie, služby související s provozem domácnosti či pojištění nemovitosti. Tyto platby mnohdy v součtu ukrojí z čistého příjmu i více než polovinu.

„Otázkou vlastního bydlení se většina mladých lidí začíná zabývat teprve po nástupu do prvního zaměstnání. Najdou se ovšem i tací, kteří už během studia uvažují o pořízení vlastní nemovitosti na hypotéku. Žádné studentské hypotéky ovšem jako samostatný produkt neexistují. V nabídkách bank naleznete pouze takzvané hypotéky pro mladé nebo hypotéky pro mladé rodiny. Jejich podmínky mírně zvýhodňují mladé žadatele do 36 let věku,“ uvádí Miroslav Majer, CEO fintech startupu hyponamíru.cz

Nákup nemovitosti studenty

Pořízení vlastní nemovitosti je pro studenty zajímavou alternativou k pronájmu. Pokud se jim například podaří pronajmou část vlastního bytu či domu spolužákům, získají pasivní příjem při studiu, který mohou využít třeba na splácení části úvěru na bydlení.

K financování koupě nemovitosti je možné využít při splnění podmínek banky hypotéku, úvěr ze stavebního spoření nebo jiný úvěr pro studenty.

Poslední dvě zmíněné možnosti připadají v úvahu tehdy, kdy je potřeba externího financování nižší. Typicky se jedná o situace, kdy je koupě nemovitosti financována z větší části z vlastních zdrojů nebo jsou peníze od banky či stavební spořitelny využity na opravy či rekonstrukci pořízené nemovitosti.

Podporu studentů v bydlení nabízí i samotné školy. Kdo nebydlí u rodičů, ve vlastním bytě či domě nebo v podnájmu, může požádat o ubytování na internátu či vysokoškolských kolejích. Využít je někdy možné i případné granty pro studentské bydlení.

Kdo má nárok na hypotéku?

Pro získání hypotéky je nutné splnit několik základních podmínek banky. Zájemce o hypotéku musí být vždy starší 18 let a mít vlastní příjem. Banka se zajímá o zdroj příjmu a rovněž jeho výši. Akceptovatelné jsou jak prokazatelné příjmy ze zaměstnání, tak i soukromého podnikání.

Zaměstnancům potvrdí výši příjmu zaměstnavatel. Pracovní smlouva musí být na dobu neurčitou a zaměstnanec nesmí být ve zkušební či výpovědní lhůtě. OSVČ dokládají své příjmy daňovým přiznáním. Banky vyžadují nejméně jedno daňové přiznání za poslední zdaňovací období.

Kromě příjmů se banky rovněž zajímají o výši stávajících výdajů. Před schůzkou s hypotečním specialistou si nachystejte seznam finančních společností, u kterých aktuálně splácíte úvěr a zjistěte výši měsíční splátky.

Banky sledují také dosavadní úvěrovou historii zájemce o hypotéku a jeho bezdlužnost. Se záznamy v registrech dlužníků či nedoplatky na zdravotním či sociálním pojištění úvěr na bydlení nezískáte.

Mírnější podmínky pro získání hypotéky

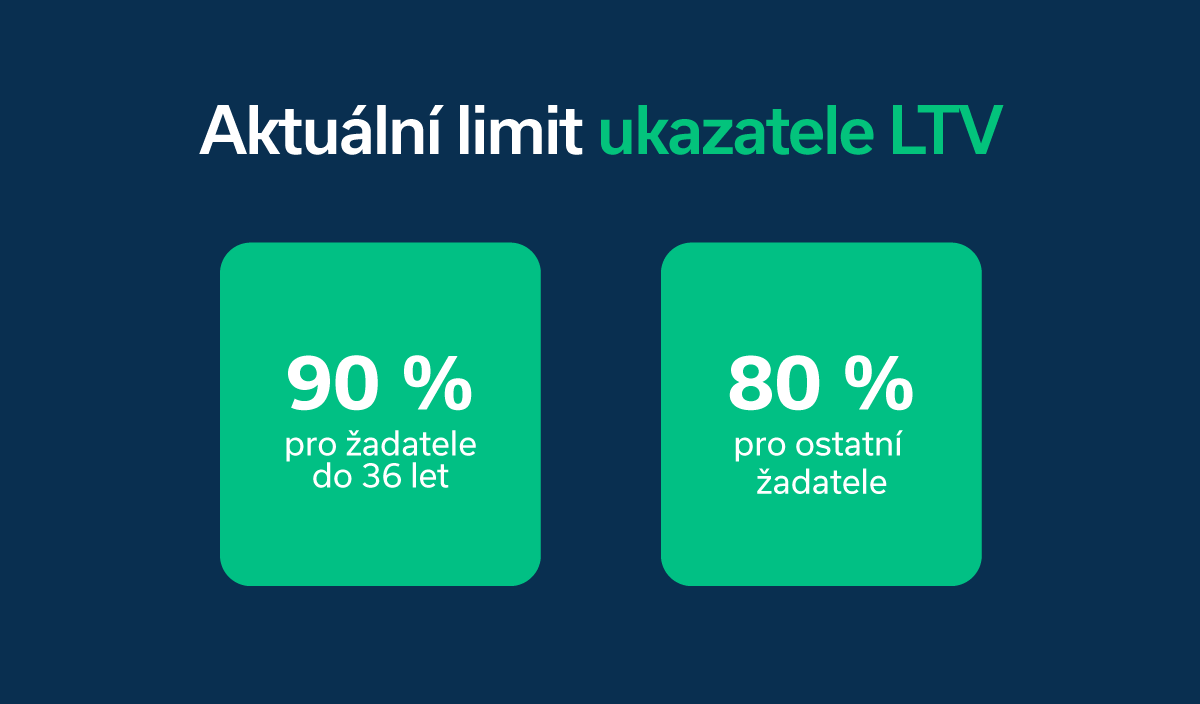

V zájmu poskytovatele hypotéky je, aby byl úvěr řádně splácen. Proto banky sledují takzvanou bonitu žadatele o hypotéku. Česká národní banka navíc určuje maximální hranici úvěrového ukazatele LTV, který vyjadřuje poměr výše hypoték k ceně nemovitosti.

Aktuálně je nastavena horní hranice ukazatele LTV pro žadatele mladší 36 let na 90 %. Tito zájemci o hypotéku musí mít tedy naspořeno alespoň desetinu z hodnoty zastavené nemovitosti.

Centrální banka má k dispozici i další dva úvěrové ukazatele, a to DTI a DSTI. „I když v současné době ČNB nestanovuje závazné hranice těchto dvou ukazatelů, banky s nimi v určité míře stále pracují. Záleží na metodice konkrétní banky. Důvodem je, že banky mají ze zákona povinnost řádně ověřit, zda bude zájemce o hypotéku schopen úvěr splácet a hypotéka nepovede k předlužení,“ vysvětluje Miroslav Majer.

Způsobilost pro studentskou hypotéku

„Banky nesledují, zda žadatel o hypotéku studuje. Důležitá je pro ně především zletilost a stabilní příjem. Na hypoteční úvěr tedy mohou klidně dosáhnout vysokoškoláci, kteří při studiu pracují jako zaměstnanci nebo úspěšně podnikají. Prostor pro skloubení vzdělávání a práce nabízí především dálkové a kombinované formy studia,“ doplňuje Miroslav Majer.

Souběh vysokoškolského studia a práce není v Česku ničím výjimečným. Podle rozsáhlého průzkumu Eurostudent.eu si přes 90 procent studentů přivydělává. Statistika bohužel neuvádí, o jaký typ pracovního vztahu se jedná. Možností je více od práce na plný či částečný úvazek přes práce na dohody či vlastní živnostenský list až po jednorázové brigády.

Banky při sjednávání hypotéky berou v potaz pouze pravidelné příjmy. Miroslav Majer k tomu dodává: „Některé banky mohou za určitých podmínek zohlednit i příjmy z práce na dohodu (např. DPP), ale má to svá specifika. Nárazové brigády a jiné krátkodobé výdělky ovšem banky nijak nezohledňují.“

Výhody studentské hypotéky:

- Možnost rozložení splátek na velmi dlouhou dobu (např. 30 let)

- Budování pozitivní úvěrové historie

- Při pronájmu možnost získání pasivního příjmu

Nevýhody studentské hypotéky:

- Je nutné prokázat dostatečně vysoký pravidelný příjem

- Finanční zátěž v podobě splátek úvěru

- V porovnání s bydlením v pronájmu menší flexibilita

Hypotéka a studentské půjčky

Studenti dnes běžně využívají různé studentské půjčky. Banky sledují celkovou výši všech finančních závazků a souběh několika menších půjček bude při sjednávání hypotéky přítěží. Dosáhnete totiž na nižší částku.

Pokud ovšem žádáte o hypotéku po bezproblémovém splacení několika půjček, získáte naopak výhodu. Banka vidí, že k financím přistupujete zodpovědně a své závazky dokážete splácet.

Hledáte studentskou finanční pomoc? Než si půjčíte peníze od banky, porovnejte si aktuální nabídky úvěrů. Jedním z klíčových parametrů úvěru je výše RPSN.

Hypotéka bez trvalého příjmu

I když student nemá trvalý příjem, stále existuje cesta, jak vyřešit zájem studenta o hypotéku. Hypotéku si mohou sjednat rodiče, případně prarodiče. „Žadatelé i v tomto případě musí splnit veškeré podmínky banky. Student do hypotéky v tomto případě nevstupuje a rodiče úvěrem řeší bytovou potřebu vlastního dítěte,“ doplňuje Miroslav Majer.

V praxi mohou nastat i situace, kdy o hypotéku žádají společně žijící partneři či manželé, z nichž jeden vydělává a druhý studuje. V těchto případech vstupují do hypotéky oba žadatelé. Banka ovšem počítá pouze příjmy vydělávající osoby.

Jak získat hypotéku bez úspor?

Zejména mladší žadatelé o hypoteční úvěr nemusí mít našetřeno dostatek vlastních úspor k pořízení nemovitosti. Protože není možné využít 100% hypotéku, je třeba „přizvat“ dalšího spolužadatele o hypotéku s dostatečně vysokým příjmem (např. rodiče) nebo poskytnout bance do zástavy další vhodnou nemovitost.

Podmínky hypotéky pro mladé

Takzvanou hypotéku pro mladé dnes poskytuje řada bank. Tyto nabídky jsou určeny primárně pro zájemce do 36 let věku. Kromě možnosti zajištění financování až do 90 % hodnoty nemovitosti zpravidla přinášejí i další výhody. „Tou hlavní bývá oproti standardním nabídkám o něco výhodnější úroková sazba. Banka může dále poskytnout další finanční výhody jako například ocenění nemovitosti či vedení úvěru zdarma,“ doplňuje Miroslav Majer.

Státní půjčka pro mladé

Aktuálně nenabízí stát žádné úvěry pro mladé určené k financování vlastního bydlení. Během roku 2022 Státní fond podpory investic oznámil zrušení státní půjčky pro mladé. Na pořízení bytu bylo možné získat půjčku až do výše 1,2 milionu korun a v případě výstavby rodinného domu pak 2 miliony korun.

V kolika letech si vzít hypotéku?

Obecně se doporučuje sjednat si hypotéku do 36 let. Výhodou je možnost rozložení splátek na velmi dlouhou dobu. Čím delší je doba splatnosti hypotéky, tím nižší bude její měsíční splátka. Výhodou jsou i mírnější podmínky pro získání úvěru na bydlení.

Raiffeisen stavební spořitelna (RSTS) přináší atraktivní příležitost pro své klienty rozšířit jejich možnosti spoření. V rámci prodloužené akce, která běží až do 14. ledna 2024, mohou klienti těžit z akčního úroku až 7 % p.a. až do konce roku 2024. A není to vše! Od následujícího roku 2025 se úrok snižuje na stále lákavých 3,5 % p.a. Klíčem k těmto výhodám je platnost smlouvy minimálně do 31.12. 2025. RSTS rovněž poskytuje možnost ukončit smlouvu předčasně po 1. lednu 2026 bez jakýchkoli poplatků za předčasné ukončení, přičemž jediným dopadem bude odúčtování státní podpory za rok 2025 a následné úročení základní sazbou 0,5 % p.a.

Až do 29. 2. 2024 prodlužuje Raiffeisen stavební spořitelna akci – Běžný účet RB. Klient RSTS, který si v době konání akce zřídí účet u RB a provede převod kompletního platebního styku, získá na existující stavební spoření prémii ve výši

1 000 Kč.

Nesmíme zapomenout na „Odměnu za věrnost“, speciální akci pro stávající klienty s tarifem 1 % až 2 % p.a. splňující určité podmínky. Ti mohou po roce 2024 a 2025 získat zvýhodněnou sazbu 3 % p.a. Tato jedinečná nabídka je důkazem, že RSTS oceňuje věrnost svých klientů a stále hledá způsoby, jak jim nabídnout více výhod.

Podmínky akce: Smlouva musí být uzavřena nejpozději dne 31.01.2023 – Smlouvy musí být platná minimálně do 31.12.2025 (ukončena nejdříve k 01.01.2026) – V CIBIS-Sale bude provedena Změna smlouvy – ke smlouvě přidáte přílohu č. 0274 – Akce je určena klientům s platnou smlouvou stavebního spoření vedenou v tarifu s roční sazbou 1 % až 2 % p.a. – Na jedno rodné číslo může být akce využita pouze jednou.

Rok 2023 se u většiny poskytovatelů hypoték i realitních makléřů zapíše mezi ty méně úspěšné. Zájem Čechů o pořízení vlastního bydlení byl totiž velmi vlažný.

Hlavním důvodem nízké poptávky byly především vyšší úrokové sazby hypoték a vysoké ceny nemovitostí. Ke slabému zájmu o byty a rodinné domy přispěly i obavy z přetrvávající inflace. Oproti předchozím rokům si nyní české domácnosti připlatí za většinu nakupovaných produktů a služeb.

„Po výrazném růstu úrokových sazeb již řada zájemců o vlastní bydlení na hypotéku nedosáhla. Výrazný obrat k lepšímu nepřineslo ani zrušení limitu úvěrového ukazatele DSTI ze strany ČNB. V roce 2023 se na realitním trhu naplno projevila i změna struktury kupujících. Jednoznačně převažovali zájemci s vlastní hotovostí, kteří měli skvělou příležitost vyjednávat o ceně,“ popisuje situaci na trhu Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Hypoteční trh 2023

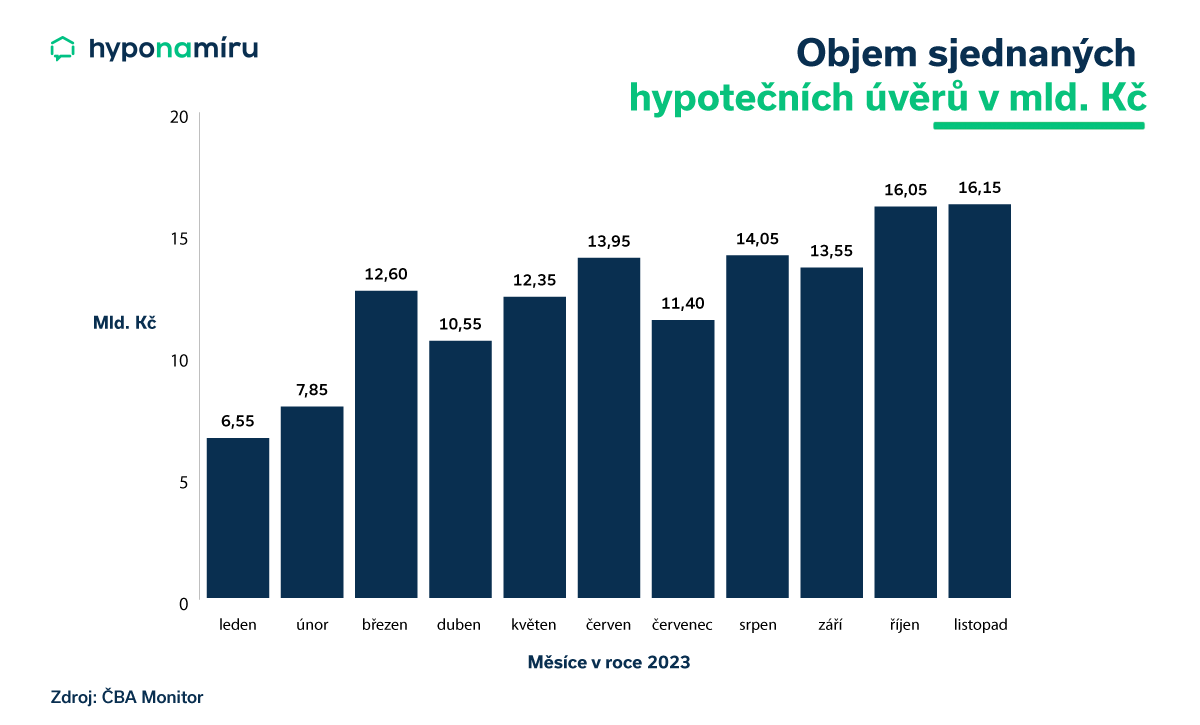

I když zatím nejsou k dispozici statistiky za celý rok 2023, celkový objem nově uzavřených hypoték bude nejnižší za uplynulé tři roky. Podle dat ČBA Hypomonitoru si Češi v období od ledna do listopadu 2023 sjednali hypotéky za zhruba 125 miliard korun. Výsledek za celý rok se zřejmě bude pohybovat v pásmu 130 až 135 miliard korun.

Miroslav Majer k vývoj dodává: „Nejnižší zájem byl o hypotéky hned v úvodu roku 2023. V tu dobu dosahovaly úrokové sazby historických maxim a lidé vyčkávali na jejich výraznější pokles. Ten bohužel nenastal a Češi si začali pomalu zvykat na novou realitu. Podzim roku 2023 již naznačoval opatrný obrat trendu a stabilizaci na hypotečním trhu. Z hlediska objemu sjednaných hypoték se mezi nejúspěšnější měsíce řadí říjen a listopad. V současné době stále lidé vyčkávají na pokles sazeb a doba sjednávání úvěrů se extrémně natahuje v čase.“

Co se stalo v roce 2023

Mírně pozitivní vliv na vývoj hypotečního trhu mělo uvolnění podmínek pro získání úvěru. Česká národní banka s účinností od 1. července 2023 zrušila horní hranici úvěrového ukazatele DSTI. Na konci listopadu rovněž centrální banka rozhodla o zrušení druhého úvěrového ukazatele DTI. Tato změna je ovšem účinná až od 1. ledna 2024 a projeví se tedy naplno až v průběhu nového roku.

V nezměněné podobě zůstal poslední ukazatel LTV. V případě žadatelů o hypotéku do 36 let mohou banky poskytnou úvěr do výše maximálně 80 % hodnoty nemovitosti v zástavě. U starších žadatelů je horní hranice LTV 90 %.

Další významnou změnu, která bude mít dopad na hypoteční trh až v roce 2024, přináší novela zákona o spotřebitelském úvěru. Ta počítá se zavedením poplatku při přechodu k jiné bance v době fixace. Stávajících smluv se ovšem toto nové opatření dotkne až od začátku nové fixace. „Původně se mělo jednat o částku ve výši 2 % z předčasně splacené části úvěru. Schválená verze je ovšem mírnější. Při odchodu k jiné bance v době fixace si budou moci banky účtovat „poplatek“ ve výši 0,25 % z předčasně splacené části celkové výše úvěru za každý započatý rok zbývající do konce fixačního období, maximálně však 1 %,“ upřesňuje Miroslav Majer.

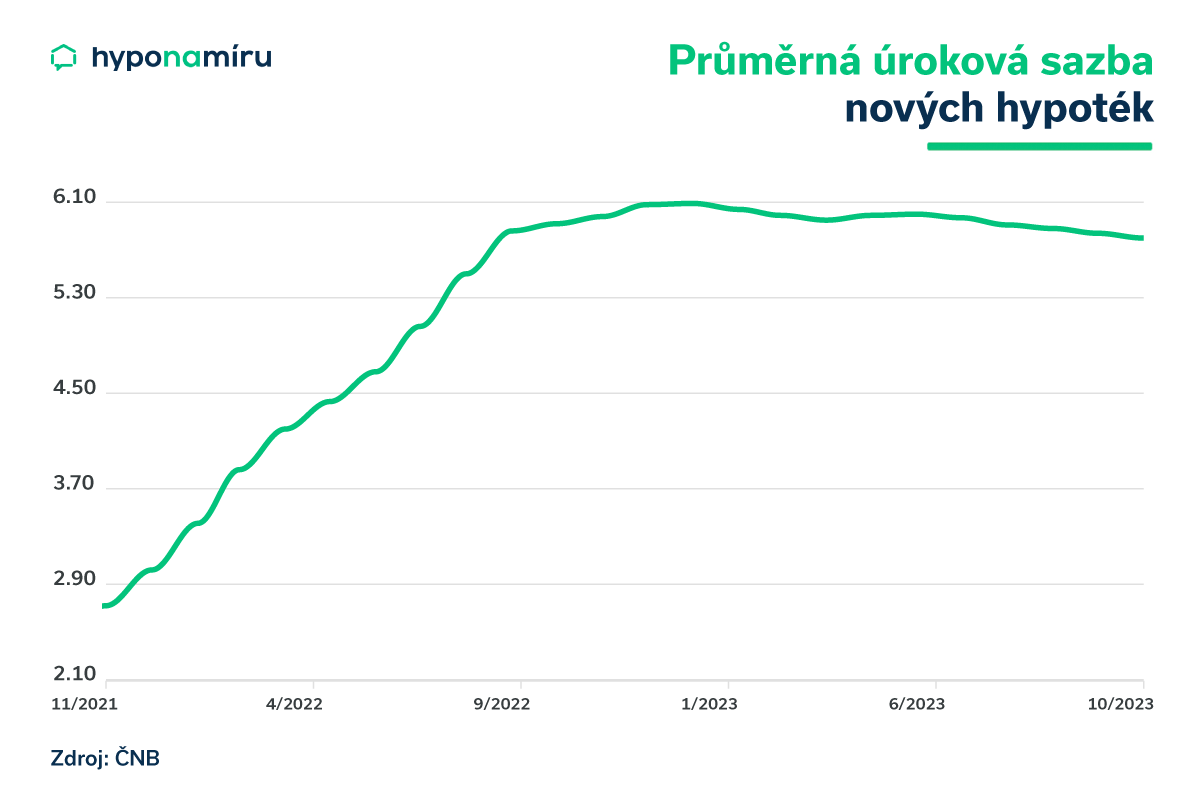

Co ovlivnilo vývoj úrokových sazeb v roce 2023

Za propadem zájmu o hypotéky stály především přetrvávající vysoké úrokové sazby. Nejdráže vycházelo sjednání nové hypotéky hned v úvodu roku. V lednu 2023 dosahovala podle statistiky ČNB průměrná úroková sazba u těchto hypoték 6,05 %. Vývoj úrokových sazeb byl ovlivněn kroky centrální banky. Ta držela základní úrokové sazby vysoko a banky poskytující hypotéky tedy neměly prostor k výraznějšímu snížení sazeb.

Vývoj úrokových sazeb u hypoték byl po celý rok 2023 velmi stabilní. Nejníže byly sazby v listopadu, kdy se průměrná úroková sazba nových hypoték dostala na 5,8 %. Vzhledem k tomu, že rozdíl mezi maximem a minimem byl jen čtvrt procentního bodu, hypoteční trh se nacházel ve fázi stagnace úrokových sazeb.

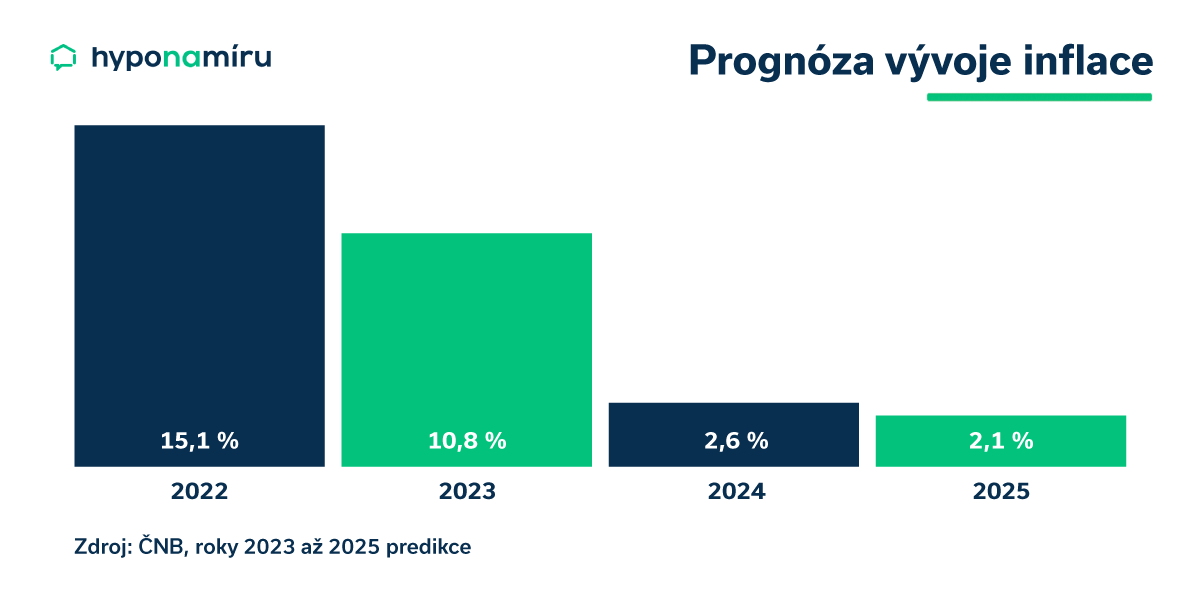

Inflace pomalu odeznívá

Inflace patří stejně jako například vývoj HDP mezi významné makroekonomické ukazatele. Podle podzimní prognózy centrální banky by měla celková míra inflace v roce 2023 dosáhnout 10,8 %. I když se v meziročním srovnání snižuje tempo růstu inflace, stále se pohybuje velmi vysoko. Centrální banka se dlouhodobě snaží dostat k 2% inflačnímu cíli. K této hodnotě se pravděpodobně přiblížíme až v roce 2025.

Vysoká inflace byla hlavním důvodem, který vedl ČNB k rozhodnutí ponechat po většinu roku základní úrokové sazby beze změny. Dvoutýdenní repo sazba se držela na úrovni 7 % až do posledního zasedání bankovní rady (pozn. 21. prosince 2023 došlo ke snížení 2T repo sazby o 0,25 procentního bodu na 6,75 %).

Realitní trh 2023

Vývoj na trhu realit je tradičně silně ovlivněn dostupností hypoték. Růst úrokových sazeb v ekonomice se negativně promítl do úročení hypoték, a tudíž i poptávka po nemovitostech zůstala po většinu roku velmi slabá.

„Ceny nemovitostí se v roce 2023 již zřejmě dostaly na pomyslné dno. Pokud se kupující nebáli vyjednávat o slevě, mohli pořídit byt či dům za velmi příznivou cenu. Po zohlednění těchto výhod se vyplatilo financovat nemovitost i hypotékou, byť byly sazby vyšší. V brzké době lze očekávat stabilizaci na trhu realit a následný růst cen nemovitostí. Sazby hypoték budou naopak v následujících letech klesat a vhodným refinancováním si bude možné snížit měsíční splátku úvěru,“ uvádí Miroslav Majer.

Pohled experta na budoucí vývoj realitního trhu: ceny nemovitostí dlouhodobě rostou, a jinak tomu nebude ani v následujících letech. Stavební materiál i práce jsou stále dražší a tyto zvýšené náklady se vždy promítají do konečné ceny nemovitosti.

Co ovlivnilo ceny nemovitostí v roce 2023?

Cenu nemovitosti ovlivňuje celá řada faktorů. Důležitá je například lokalita, technický stav nemovitosti či cena stavebního materiálu a práce. U novostaveb ceny většinou mírně rostly. Zejména u projektů ve velkých městech jako je Praha či Brno. Řada developerů odložila zahájení výstavby nových projektů a nyní se soustředí na prodej dokončených nemovitostí. Tento krok povede po oživení zájmu o hypotéky k vyčerpání dostupné nabídky a tudíž i růstu cen volných nemovitostí.

Ceny starších a kvalitních nemovitostí v roce 2023 převážně stagnovaly. Slevit ze svých cenových požadavků museli především ti majitelé bytů a rodinných domů, kteří s prodejem spěchali. Cenový pokles mají za sebou především nemovitosti ve velmi špatném technickém stavu a méně atraktivních lokalitách.

Samostatnou kapitolou jsou stavební pozemky. Těch je stále velký nedostatek a jejich ceny dlouhodobě rostou.

V listopadu 2023 se na hypotečním trhu výrazně prosadily tříleté fixace. Jejich podíl dosáhl 70,3 %, což je značný nárůst oproti začátku roku, kdy byly pod deseti procenty a pětileté fixace dominovaly trhu s podílem 25,4 %. Tento obrat lze přičíst konkurenceschopnosti kratších fixací v průběhu roku, což vedlo k jejich preferenci ze strany klientů. Tato změna v náklonnosti klientů má kořeny v očekávání dalšího snižování sazeb, což by jim umožnilo rychleji se zbavit vyšších současných sazeb.

V tomto kontextu hraje roli také nedávná novela zákona, která upřesňuje podmínky pro předčasné splacení hypotéky. Ačkoliv schválená sankce za předčasné splacení (0,25 % z předčasně splacené částky za každý započatý rok do konce fixace, maximálně však 1 %) je mírnější, než se očekávalo, očekává se, že i nadále bude ovlivňovat rozhodování klientů směrem k preferenci kratších fixací.

Jen málokdo má to štěstí, že prožije dětství bez jakéhokoliv zranění či nemoci. K dětskému věku neodmyslitelně patří odřená kolena, drobné řezné rány, škrábance nebo zadřené třísky. Podobné je to i s běžnými nemocemi jako jsou například trávicí potíže, záněty dýchacích cest, středního ucha či neštovice. Z těchto úrazů a nemocí se děti velmi rychle zotaví a za čas si na ně ani nevzpomenou. Jsou tu však i mnohem závažnější případy, které mohou zanechat trvalé nebo dokonce smrtelné následky.

„Nad vhodným pojištění novorozence by měli rodiče přemýšlet už v průběhu těhotenství. První měsíce po porodu totiž utečou jako voda a na výběr vhodného pojištění pro dítě zpravidla nezbývá příliš času. Životní a úrazové pojištění pro děti nabízí řada pojišťoven. I když v zásadě kryjí srovnatelná rizika, v celé řadě dílčích parametrů se nabídky pojišťoven liší. Jednotlivé možnosti je proto nutné důkladně srovnat a především se zaměřit na dostatečné pojištění klíčových rizik,“ uvádí Miroslav Čejka, specialista pojištění fintech startupu hyponamíru.cz.

Pojištění novorozených

Kdy pojistit miminko? Tuto otázku si pokládá řada čerstvých maminek. Jako první je nutné přihlásit novorozence k veřejnému zdravotnímu pojištění, a to nejpozději do 8 dnů po jeho narození. Miminko je třeba přihlásit u té pojišťovny, u které je v den porodu pojištěna jeho matka.

V České republice aktuálně působí těchto 7 zdravotních pojišťoven:

- Všeobecná zdravotní pojišťovna České republiky

- Vojenská zdravotní pojišťovna České republiky

- Česká průmyslová zdravotní pojišťovna

- Oborová zdravotní pojišťovna zaměstnanců bank, pojišťoven a stavebnictví

- Zaměstnanecká pojišťovna Škoda

- Zdravotní pojišťovna ministerstva vnitra České republiky

- Revírní bratrská pokladna, zdravotní pojišťovna

Jak přihlásit novorozence k pojišťovně?

Pojišťovny nabízejí více možností přihlášení novorozence k veřejnému zdravotnímu pojištění. Můžete navštívit pobočku vaší pojišťovny, zaslat požadované dokumenty poštou, prostřednictvím internetových stránek pojišťovny nebo přes datovou schránku. K přihlášení dítěte je třeba vyplnit přihlášku pojištěnce a předložit kopii rodného listu.

Z veřejného zdravotního pojištění jsou hrazeny služby určené zákonem o veřejném zdravotním pojištění. Konkrétně se jedná například o lékařské prohlídky a ošetření, rehabilitace či paliativní péče. Zcela nebo částečně jsou hrazeny i léky a různé zdravotnické prostředky.

Veřejné zdravotní pojištění nestačí

Zatímco veřejné zdravotní pojištění je povinné a je z něj hrazena zdravotní péče ve státních zdravotnických zařízeních, sjednání životního či úrazového pojištění je zcela dobrovolné. Miroslav Čejka k tomu dodává: „Rodiče by neměli podceňovat pojištění svých dětí. V případě vážného zranění nebo nemoci totiž zajistí dítěti další finanční prostředky například na nadstandardní lékařskou péči, úpravy na bezbariérovou domácnost nebo různé ze zdravotního pojištění nehrazené zdravotní pomůcky. Rodičům rovněž pomůže pokrýt výpadek příjmu při léčbě či hospitalizaci dítěte.“

Životní a úrazové pojištění

Dětem je možné sjednat životní i úrazové pojištění. Mnohdy pojišťovny nabízejí tyto pojistky v rámci jednoho pojistného produktu. Životní pojištění poskytuje komplexní krytí rizik spojených se zdravím dítěte. Zahrnuje tedy nejen rizika úrazu, ale také závažné nemoci. Naproti tomu úrazové pojištění obsahuje pouze rizika spojená s úrazem dítěte a jeho následky. Za toto samostatné pojištění obvykle zaplatíte o něco méně peněz.

Na trhu jsou k dispozici jak varianty pojištění, které kryjí jen a pouze daná rizika, tak i pojištění obsahující navíc spořicí či investiční složkou. V tomto případě jde část zaplaceného pojistného na krytí rizik a část na budování finanční rezervy. „Z pohledu pokrytí rizik je vždy vhodnější čistě rizikové pojištění. Ke spoření dětem je možné využít jiné finanční produkty – například stavební spoření nebo různé zvýhodněné spořicí či investiční programy pro děti. Pokud se přeci jen rozhodnete pro pojištění pro děti se spořením, zaměřte se především o jeho rizikovou složku,“ doporučuje Miroslav Čejka.

Životní pojištění novorozence

Životní pojištění pro děti by mělo obsahovat především pojištění vážných nemocí, úrazů a trvalých následků úrazů. Mezi vážné nemoci pojišťovny zařazují nejčastější choroby jako například dětskou mozkovou obrnu, cukrovku, encefalitidu, nemoc motýlích křídel a zhoubná nádorová onemocnění. Kompletní výčet závažných onemocnění je uveden v pojistné smlouvě.

Díky pojištění úrazů můžete dítěti zajistit například nadstandardní léčbu nebo speciální rehabilitaci. Některé vážné úrazy se bohužel neobejdou bez trvalých následků. U tohoto pojištění si zvolte progresivní plnění. Čím závažnější jsou trvalé následky úrazu, tím vyšší pojistné plnění získáte.

Mezi další užitečná připojištění patří například pojištění denního odškodného a hospitalizace dítěte. V případě pojistné události získáte od pojišťovny určitou denní dávku, která vám pomůže alespoň částečně kompenzovat ušlý příjem ze zaměstnání či podnikání. Při hospitalizaci vám peníze od pojišťovny pomohou zaplatit účet například za váš pobyt s dítětem v nemocnici.

Jak vybrat dětské životní pojištění?

Při výběru životního pojištění pečlivě zvažte, jaká rizika se vyplatí pojistit. Potřeba je rovněž správně nastavit výši pojistných limitů. „Životní pojištění musí dostatečně krýt především vážené nemoci a úrazy, které vyžadují dlouhodobou léčbu nebo mohou mít trvalé následky. Pokuste se vcítit do situace, jak by konkrétní nepříznivá životní událost zasáhla do chodu vaší rodiny. Jaké výdaje vám nově vzniknou? Budete moci odejít ze zaměstnání? Jak nákladnou dodatečnou péči bude vaše dítě potřebovat? To jsou otázky, na které byste si měli umět odpovědět,“ doplňuje Miroslav Čejka.

Před sjednáním životního pojištění si projděte konkrétní výčet pojištěných nemocí a úrazů. Seznamte se také s výlukami. Například některé rizikové sporty mohou spadat do výluk z pojištění.

Při výběru pojištění se zajímejte o délku takzvané čekací (karenční) doby. Pojišťovny totiž mohou podmínit výplatu pojistného plnění až uplynutím určité doby. U životního pojištění se čekací doba uplatňuje například u vážných nemocí.

Dětské úrazové pojištění

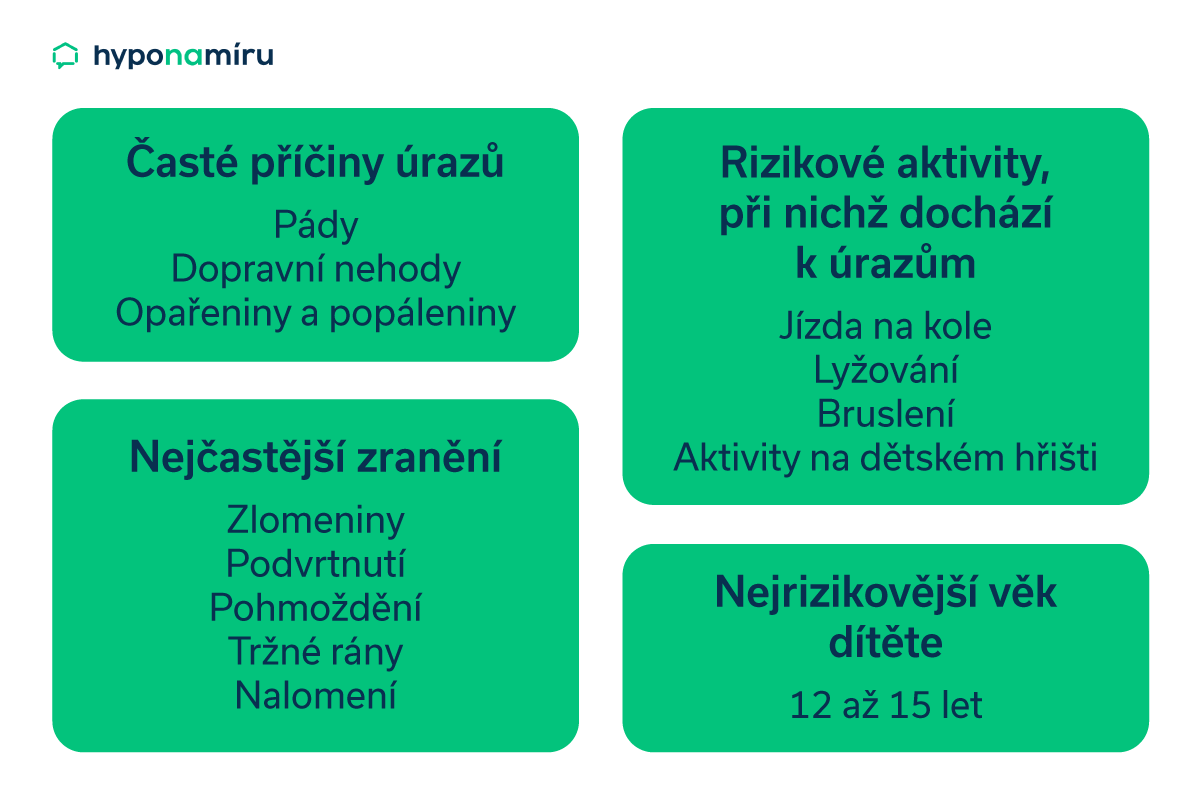

Úrazy dětí jsou poměrně časté. Podle dostupných statistik je ročně ambulantně ošetřeno až 450 tisíc dětí a přes 30 tisíc případů vyžaduje hospitalizaci. Nejčastěji dochází ke zraněním ve věkové skupině 12 až 15 let. V tomto období mají děti řadu koníčků a aktivit s rizikem úrazu. Nejrizikovějším obdobím jsou letní prázdniny. K úrazům nejčastěji dochází při hře, závodu nebo sportovní činnosti. Z hlediska typu zranění se nejčastěji jedná o zlomeniny, podvrtnutí či pohmoždění.

Úrazové pojištění novorozence se vyplatí mít již od 6 měsíců věku dítěte. V tuto dobu již začínají být novorozenci aktivnější a při poznávání okolního světa roste riziko možného zranění. Dětské úrazové pojištění by mělo opět zahrnovat pojištění trvalých následků úrazu, pojištění léčení následků úrazu (tzn. denní odškodné a pojištění ošetřování dítěte.

„Při výběru úrazového pojištění se zajímejte o kompletní seznam rizik, pojistné limity a výluky z pojištění. Úrazové pojištění by měli mít nejen děti ve sportovně založených rodinách. K úrazům totiž dochází i při běžných činnostech, třeba cestou do školy,“ doplňuje Miroslav Čejka.

Sjednání životního a úrazového pojištění

Životní či úrazové pojištění může dítěti sjednat pouze dospělá osoba. Nejčastěji se jedná o rodiče. Může se ovšem jednat i o prarodiče nebo kteroukoli jinou plnoletou osobu. Dětské životní a úrazové pojištění lze uzavřít samostatně nebo v rámci pojistné smlouvy dospělého.

Vybrané nabídky pojištění pro děti:

- Životní pojištění pro děti MojeJistota (KB Pojišťovna)

- FLEXI životní pojištění – JUNIOR (Kooperativa, Česká spořitelna)

- Náš život – životní a úrazové pojištění pro děti (ČSOB Pojišťovna)

- Můj život (Generali Česká pojišťovna)

- Pojištění dětí (NN Životní pojišťovna)

Životní a úrazové pojištění pro děti lze sjednat online, osobně na pobočce pojišťovny, v bance nebo prostřednictvím pojišťovacího poradce.

Kdy pojistit dítě a na jak dlouho

Pojištění se vyplatí sjednat co nejdříve po narození dítěte. Pojišťovny umožňují sjednat i pojištění miminka. Dětské pojištění ovšem není na celý život a pojistná ochrana je časově omezena. Pojišťovny nastavují horní hranici platnosti dětského pojištění různě, přičemž maximální věk může být až 26 let. Po dosažení tohoto věku je již nutné uzavřít životní či úrazové pojištění pro dospělé.

Nezapomínejte na sebe

Dítě bude potřebovat vaši péči minimálně do dosažení dospělosti. Proto je nutné myslet nejen na pojištění dětí, ale také vlastní pojištění. Sjednejte si proto životní a úrazové pojištění, které finančně zajistí rodinu v případě vaší smrti, vážného úrazu s trvalými následky, vážné nemoci nebo invalidity.