Hypotéka je dlouhodobý úvěr, který většina Čechů splácí více než dvě desetiletí. Veškerá práva a povinnosti mezi vámi a bankou jsou podrobně popsány v úvěrové smlouvě. Tento klíčový dokument je obvykle velmi obsáhlý a najdete v něm řadu odborných výrazů jako je úroková sazba, jistina, splátka, fixační doba hypotéky, anuitní splácení či hypoteční zástavní právo. Při sjednávání hypotéky se také určitě setkáte se zkratkami jako například LTV, DTI, BRKI nebo RPSN. Pro pochopení výpočtu hypotéky je třeba těmto základním pojmům správně porozumět.

„Hypotéku si lidé sjednávají jednou nebo jen párkrát za život a přirozeně nemusí znát přesný význam všech odborných výrazů či zkratek a výpočet splátky hypotéky jim může připadat poměrně komplikovaný. Při sjednávání hypotéky je klíčová role hypoteční specialisty, který dokáže odpovědět na všechny vaše otázky a případné nejasnosti srozumitelně vysvětlit,“ doplňuje Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Prvním krokem je žádost o hypotéku

Jakmile si například s pomocí hypoteční kalkulačky vyberete nejvhodnější nabídku hypotečního úvěru, je třeba podat žádost o hypotéku. V tomto kroku se připravte na to, že od vás bude banka nejdříve požadovat řadu informací. Zajímá se například o výši a zdroj vašeho příjmu, veškeré pravidelné výdaje včetně splátek stávajících úvěrů, výši požadované hypotéky, výši vlastních zdrojů připravených na financování nemovitosti a rovněž hodnotu pořizované nemovitosti. Jaké dokumenty banky potřebují se dočtete v článku Dokumenty potřebné k hypotéce.

Dosáhnu na hypotéku?

Na základě dodaných vstupní informací a dokumentů se banka rozhodne, zda vám hypoteční úvěr poskytne. Hodnotí vaši bonitu, tedy vaši schopnost úvěr bance řádně splácet. Čím vyšší bonitu máte, tím lepší podmínky vám může banka při sjednávání hypotéky nabídnout.

Banky při hodnocení bonity sledují i vaši stávající platební historii. Problémem jsou exekuce či pravidelné srážky ze mzdy. Poskytovatelé hypoték také nahlížejí do bankovních a nebankovních registrů (pozn. zkratky těchto registrů jsou BRKI a NRKI).

Banky mají povinnost držet se nastavených limitů od České národní banky. „Aktuálně jsou v platnosti dva ukazatele, a to LTV a DTI. První zmíněný ukazatel vyjadřuje procentní poměr mezi výší hypotéky a hodnotou zastavené nemovitosti. Druhý ukazatel vyjadřuje poměr výše celkového zadlužení zájemce o úvěr a výše jeho čistého ročního příjmu. Další ukazatel DSTI, který vyjadřuje poměr mezi výší měsíčních splátek úvěru žadatele o hypotéku a jeho čistým měsíčním příjmem, byl k 1. červenci 2023 deaktivován a centrální banka horní hranici tohoto ukazatele pouze doporučuje,“ vysvětluje Miroslav Majer.

Jste ve zkušební nebo výpovědní době? Zjistěte, jestli lze hypotéku získat.

Výpočet ukazatelů si můžete ze zajímavosti provést sami online přímo na stránkách ČNB.

Jak se počítá hypotéka

Výši pravidelné měsíční splátky hypotéky za vás spočítá banka. Nemusíte se tedy zatěžovat tím, jak vypočítat měsíční splátku hypotéky. K výpočtu banka potřebuje znát výši hypotéky, dobu splatnosti úvěru a výše roční úrokové sazby.

Požadovanou výši úvěru a dobu splatnosti si určíte sami. Banky také nabízejí různě dlouhé doby fixace hypoték, přičemž nejčastěji se setkáte s dobou 3, 5, 7 či 10 let. Jakou zvolit fixaci? Vyplatí se vybírat podle aktuální situace na hypotečním trhu.

Miroslav Majer k tomu dodává: „V současné době jsou úrokové sazby hypoték na historických maximech. V následujících letech je očekáván pokles sazeb, a proto je výhodnější zvolit kratší dobu fixace. Po refixaci hypotéky s výrazně nižší úrokovou sazbou se měsíční splátka hypotéky sníží až o několik tisíc korun.“

Pokud některým finančním pojmům nerozumíte, doporučujeme využít náš slovník. Při výběru vhodného úvěru se podívejte na stránku popisující jednotlivé typy hypoték.

Možnosti splácení hypotéky

Ve finanční literatuře se setkáte se třemi možnými způsoby splácení hypotéky, a to anuitním, degresivním a progresivním. V praxi banky nabízejí pouze možnost anuitního splácení hypotéky, kdy se výše měsíční splátky úvěru po dobu fixace úrokové sazby nemění. Ve splátce je započtena úhrada části jistiny (tzn. úmor = splátka jistiny) a úrok. Vzájemný poměr těchto dvou složek se v každé splátce mění. Částka připadající na úroky je nejvyšší na začátku splácení hypotéky a v čase se postupně snižuje. Naopak částka připadající na splátku jistiny v čase roste.

Princip degresivního a progresivního splácení je podrobně popsán v příspěvku Typy splácení hypotečního úvěru.

Při porovnávání nabídek hypoték sledujte nejen výši úrokové sazby, ale také hodnotu RPSN. Tento ukazatel vypovídá o celkových nákladech nabízeného úvěru, tedy nejen výši úrokové sazby, ale také dalších výdajů spojených s hypotékou (např. poplatky, pojištění hypotéky, pojištění schopnosti splácet).

Jak vypočítat měsíční splátku hypotéky

Součástí dokumentace k hypotéce je splátkový kalendář, ve kterém je uvedena přesná výše pravidelné měsíční splátky i termíny úhrady jednotlivých splátek. Dozvíte se zde tedy, kdy je první splátka hypotéky.

Výši anuitní splátky hypotéky spočítáte nejjednodušeji v Excelu pomocí finanční funkce PLATBA. Do funkce stačí zadat následující argumenty:

- Úroková sazba úvěru

- Celkový počet splátek úvěru

- Výše hypotéky

Výpočet anuitní splátky si ukážeme na následujícím příkladě: úroková sazba hypotéky je 5,99 %, celkový počet splátek je 360 a výše hypotéky je 3 miliony korun.

Vzorec v buňce Excelu bude vypadat následovně: =PLATBA(0,0599/12; 360; -3000000). Výsledek bude v našem případě 17 967 Kč.

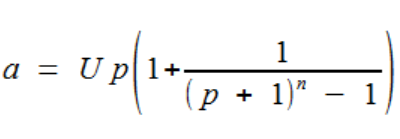

Anuitní splátku můžete vypočítat také dosazením do následujícího vzorce.

Kde:

a – je výše splátky

U – je výše úvěru (kladné číslo)

p – je úroková sazba za období

n – je počet období

Výpočet úroků z půjčky

Anuitní splátka ve výši 17 967 Kč z výše uvedeného výpočtu bude po celou dobu fixace hypotéky neměnná. Každý měsíc se ovšem budou měnit výše úroku a úmoru.

Při výpočtu splátek hypotéky mohou být používány různé standardy výpočtu úrokové doby. České banky pracují nejčastěji s německým úrokovým standardem. Ten při výpočtu úroku počítá s tím, že každý měsíc má 30 dní (pozn. setkat se můžete s označením 30E/360).

V první splátce zaplatíte úrok z celé výše úvěru, tedy 3 milionů korun (tzn. celé jistiny). Nejdříve je potřeba vypočítat jednodenní úrok. Tuto hodnotu získáte tak, že vezmete roční úrokovou sazbu, v našem případě 5,99 %, kterou vydělíte 360 (pozn. počet dní v roce dle německého standardu).

Výpočet jednodenního úroku bude vypadat následovně: 5,99 % / 360 = 0,01663888888 %

V dalším kroku již spočítáte jednodenní úrok z jistiny: 0,01663888888 % ze částky 3 miliony korun je 499,17 Kč.

V německém standardu spočítáte měsíční úrok velmi jednoduše, jednodenní úrok ve výši 499,17 Kč vynásobíte 30. Po vynásobení získáte částku, což je 14 975 Kč měsíční úrok hypotéky.

Výpočet úmoru

Hodnota úmoru říká, o kolik se vám s každou platbou sníží výše dluhu u banky. Výpočet je snadný. Od anuitní splátky (17 967 Kč) odečtete částku zaplacenou na úrocích (14 975 Kč v první splátce hypotéky). V našem případě si při první splátce snížíte dlužnou částku o 2 993 korun. Nesplacená část hypotéky bude tedy 2 997 008 Kč.

Ve druhé a dalších splátkách hypotéky se znovu přepočítává úrok z aktuální jistiny. U druhé splátky tedy spočítáte jednodenní úrok z jistiny (0,01663888888 % z 2 997 088 Kč) a výsledek (499) vynásobíte 30. Výše úroku u druhé splátky je 14 960 korun. Po odečtení této částky od anuitní splátky získáte hodnotu úmoru (3 007 Kč).

| Splátka (pořadí) | Splátka | Úmor | Úrok | Jistina (tzn. zůstatek hypotéky) |

| 1 | 17 967 Kč | 2 992 Kč | 14 975 Kč | 2 997 008 Kč |

| 2 | 17 967 Kč | 3 007 Kč | 14 960 Kč | 2 994 001 Kč |

| 3 | 17 967 Kč | 3 022 Kč | 14 945 Kč | 2 990 978 Kč |

| 4 | 17 967 Kč | 3 037 Kč | 14 930 Kč | 2 987 941 Kč |

| 5 | 17 967 Kč | 3 052 Kč | 14 915 Kč | 2 984 889 Kč |

| 6 | 17 967 Kč | 3 068 Kč | 14 900 Kč | 2 981 821 Kč |

| 7 | 17 967 Kč | 3 083 Kč | 14 884 Kč | 2 978 738 Kč |

| 8 | 17 967 Kč | 3 098 Kč | 14 869 Kč | 2 975 640 Kč |

| 9 | 17 967 Kč | 3 114 Kč | 14 853 Kč | 2 972 526 Kč |

| 10 | 17 967 Kč | 3 129 Kč | 14 838 Kč | 2 969 397 Kč |

| 11 | 17 967 Kč | 3 145 Kč | 14 822 Kč | 2 966 252 Kč |

| 12 | 17 967 Kč | 3 161 Kč | 14 807 Kč | 2 963 091 Kč |

Hypotéka je účelový úvěr určený k financování vlastního bydlení. Přečtěte si také, jak funguje hypotéka a pochopte její princip.

Pro zájemce o vlastní bydlení není současná situace na hypotečním a realitním trhu příliš příznivá. Úrokové sazby hypoték se již několik měsíců v řadě drží na historických maximech a ceny nemovitostí klesají vlivem slabší poptávky po nemovitostech jen pozvolna. Zejména pro mladé rodiny je dnes vlastní bydlení finančně nedostupné a mnohdy se musí spokojit s životem v pronájmu.

„V posledních dvou letech rostly nejen úrokové sazby hypoték, ale také další výdaje spojené s provozem domácnosti. Výrazně více nyní Češi zaplatí především za energie. Vysoká inflace se promítá i do cen vodného, stočného, rostou také například poplatky za internet, dražší jsou nutné i plánované opravy nemovitost. Od příštího roku vláda plánuje zvýšení daně z nemovitosti. Nejen pořízení, ale i samotný provoz domácnosti tedy nyní vyjde podstatně dráž,“ popisuje aktuální situaci Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Zrušení limitu DSTI

Bankovní rada ČNB na letošním červnovém zasedání rozhodla deaktivovat limit DSTI. Tento úvěrový ukazatel vyjadřuje poměr mezi výší měsíčních splátek úvěrů žadatele o hypotéku a jeho čistým měsíčním příjmem. U zájemců o hypotéku nad 36 let byla tato hranice stanovena na 45 %, u mladých do 36 let pak na 50 %. Deaktivace limitu DSTI platí od 1. července 2023 a banky již nebudou muset tento parametr dodržovat.

Miroslav Majer k úpravě nastavení úvěrových ukazatelů dodává: „Díky deaktivaci limitu DSTI se širšímu okruhu lidí otevírá šance získat úvěr na bydlení. Zájemce o úvěr musel doposud současně splnit všechny tři úvěrové ukazatele ČNB pro hypotéky. Po úpravě bude dle pravidel centrální banky povinné splnit pouze dva zbývající ukazatele DTI a LTV. Neznamená to ale, že najednou dostane hypotéku každý. Banky totiž mohou nadále uplatňovat vlastní hranice tohoto ukazatele, podle kterých budou žádosti o hypotéky posuzovat.“

Aktuální postoje vybraných bank k využití parametru DSTI:

- Moneta Money Bank – parametr DSTI ponechává beze změn

- Česká spořitelna – u klientů do 36 let je maximální výše parametru DSTI 60 %, u starších klientů pak 55 %

- Hypoteční banka – maximální hodnota parametru DSTI je 70 %

- Komerční banky – maximální hodnota parametru DSTI je 50 %

- UniCredit Bank – parametr DSTI nebude posuzovat

Zdroj: informace jednotlivých bank

ČNB limit DSTI pouze doporučuje

Přestože centrální banka deaktivovala ukazatel DSTI, nabádá banky k obezřetnosti. Aktuálně na stránkách ČNB naleznete informaci, že aktuální doporučená horní hranice tohoto ukazatele činí 40 %. Pokud schvalovaná hypotéka tuto hranici přesahuje, doporučuje centrální banka žádost o úvěr velmi důkladně posoudit.

Limity DTI a LTV se nemění

Deaktivací limitu DSTI došlo k částečnému zmírnění limitů hypoték. Další dva limity pro hypotéku DTI a LTV zůstávají v platnosti beze změny. Ukazatel DTI vyjadřuje poměr výše celkového zadlužení zájemce o úvěr a výše jeho čistého ročního příjmu. Horní hranice tohoto ukazatele aktuálně činí u žadatele o úvěr staršího 36 let 8,5násobek jeho ročního příjmu. V případě žadatelů mladších 36 let se jedná o 9,5násobek ročního čistého příjmu.

Ukazatel LTV vyjadřuje procentní poměr mezi výší hypotéky a hodnotou zastavené nemovitosti. Horní hranice LTV je v případě žadatelů starších 36 let 80 %, u žadatelů mladších 36 let pak 90 %.

Kdo dosáhne na hypotéku

Mírnější podmínky hypotéky přispívají k lepší dostupnosti úvěru na pořízení vlastního bydlení. Nejlépe situaci demonstruje následující jednoduchý příklad.

Příklad: Pan Novák žádá o hypotéku na koupi bytu ve výši 4,5 milionů korun. Hodnota nemovitosti je 6,5 milionu korun a z vlastních zdrojů je připraven zaplatit 2 miliony korun. Banka nabízí úrokovou sazbu ve výši 6 % p.a. Při splatnosti 27 let bude měsíční splátka hypotéky mírně přes 28 tisíc korun.

Před deaktivaci limitu DSTI by pan Novák hypotéku nezískal. Zatímco horní limit ukazatele LTV a DTI nebyl překročen, v případě ukazatele DSTI byla hodnota nad maximální hranicí (56,2 %). Po deaktivaci limitu DSTI může pan Novák požadovanou hypotéku získat.

Nevíte, zda dosáhnete na hypotéku? Vyzkoušejte nezávazně naši hypoteční kalkulačku a zjistěte své možnosti u jednotlivých bank.

Dostupné hypotéky

Jaký bude mít dopad snížení limitů hypoték na realitní trh? To ukáže čas. Většina odborníků ovšem předpokládá, že zmírnění podmínek pro hypotéky bude mít na trh s nemovitostmi pozitivní vliv. Zrušení limitu DSTI vrátí na trh především ty zájemce o vlastní bydlení, kteří potřebují financovat nemovitost hypotečním úvěrem.

Vývoj úrokových sazeb hypoték

Citelnější oživení na hypotečním trhu lze očekávat až poté, kdy se úrokové sazby dostanou pod hranici pěti procent. „Ke snižování sazeb hypoték přistoupí banky až v okamžiku, kdy odezní nynější vysoká inflace a ČNB sníží základní úrokové sazby. Podle prognózy ČNB z jara 2023 lze očekávat pokles inflace do blízkosti dvou procent v roce 2024. Při tomto scénáři by se už za rok mohly sazby hypoték pohybovat v blízkosti tří až čtyř procent,“ odhaduje Miroslav Majer.

Vývoj cen nemovitostí

Už přes rok ceny nemovitostí v Česku klesají. V případě méně atraktivních lokalit a starších nemovitostí v horším technickém stavu spadly ceny až o pětinu. Naopak u novostaveb byly místo slevy mnohem častěji k vidění jiné benefity jako například kuchyňská linka či parkovací stání zdarma. Miroslav Majer k tomu doplňuje: „Příliš velký prostor pro další pokles cen nemovitostí aktuálně nevidím. Do cen stavebních prací i materiálů se promítla vysoká inflace a výstavba či rekonstrukce nemovitosti je oproti předchozím rokům mnohem nákladnější.“

Ze střednědobého pohledu je třeba brát v potaz i nynější útlum v zahajování nových staveb určených k bydlení. Jakmile přijde oživení na hypotečním trhu, lze očekávat, že bude opět poptávka kupujících vyšší než nabídka volných nemovitostí. Tato nerovnováha na trhu bude tlačit cenu nemovitostí vzhůru.

Hyponamíru, specialista na online hypotéky a online refinancování hypoték, vám přináší již šestý díl HypoNews, vašeho průvodce světem hypoték. Provázet vás bude online CEO hyponamíru Miroslav Majer ?.

Nastavení životního pojištění je velmi důležité. Je třeba zvážit rizika, která vás mohou ohrozit. Je nutné znát své závazky a také plány a cíle, kterých chcete dosáhnout. Životní pojištění by mělo pokrýt nejen nesplácení závazků, ale i vaše nastavené cíle. Nejčastěji se pojišťují rizika spojená se smrtí, invaliditou, závažnými nemocemi a trvalými následky. Pojištění je nejlevnější v mladším věku, protože s věkem roste riziko zdravotních problémů, které mohou zdražit nebo zkomplikovat pojištění. Více informací najdete v článku Jak správně nastavit životní pojištění.

Je možné získat hypotéku i při smlouvě na dobu určitou? Ano! Existují však určitá pravidla. Během žádosti o hypotéku nesmíte být ve zkušební době, která obvykle trvá první tři měsíce pracovního vztahu. Pokud se vám smlouva obnovuje, musíte prokázat, že se jedná o prodloužení předchozí smlouvy, aby se zkušební doba nezapočítávala. Důležité je, aby smlouva nekončila za méně než 3 měsíce. Některá povolání, zejména ve státní správě, jako jsou policisté, hasiči a doktoři, mají tu výhodu, že smlouvy na dobu určitou jsou zcela běžné. Pokud jste začali nové zaměstnání a uvažujete o hypotéce, přečtěte si více o tomto tématu v článku Hypotéka a smlouva na dobu určitou – co musíte vědět.

Hypotéka a mateřství se vzájemně nevylučují. Je však důležité pečlivě spočítat tento závazek, protože případný výpadek příjmu má vliv na získání hypotéky. I když můžete dostávat mateřskou dovolenou vyplácenou ve vyšších částkách, banka nemusí uznat tento příjem stoprocentně. Banky obvykle určují, kolik vám započítají jako příjem během mateřské dovolené. Pro podrobnější informace o hypotékách v období mateřství si přečtěte náš článek Žádost o hypotéku v těhotenství nebo při mateřské – jde to?

Témata

- Jak správně nastavit životní pojištění

- Hypotéka a smlouva na dobu určitou – co musíte vědět

- Žádost o hypotéku v těhotenství nebo při mateřské – jde to?

S rozrůstajícím se počtem členů domácnosti se často mění i nároky na vlastní bydlení. Zatímco mladé páry bez závazků se spokojí s menším dvoupokojovým bytem nebo dokonce garsonkou v pronájmu, rodiny s dětmi již mnohdy touží po větším životním prostoru a vlastním bydlení. Řešením v této situaci může být pořízení většího bytu nebo rodinného domu na hypotéku.

„Financování hypotéky bývá pro mnohé mladé rodiny nejnáročnější po narození prvního potomka. Zpravidla ženy dočasně opouští své zaměstnání a naplno se věnují rodině. S odchodem z práce přichází i výpadek jednoho příjmu. Vyplácená peněžitá pomoc v mateřství ani rodičovský příspěvek jeden příjem nenahradí, a proto je třeba sjednání i následné financování hypotéky dopředu dobře naplánovat,“ doporučuje Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Hypotéka pro mladé

Mladší zájemci o hypotéku do 36 let věku mají výhodu v tom, že pro ně platí mírnější limity úvěrových ukazatelů. Mohou si také dovolit velmi dlouhou dobu splatnosti hypotéky a snížit si tak výši měsíční splátky úvěru. Naopak nevýhodou při sjednávání úvěru na bydlení může být kratší pracovní historie, častější střídání zaměstnání, méně vlastních úspor nebo nižší příjmy do rodinného rozpočtu v době těhotenství a během rodičovské dovolené. Víte, jak se počítá a splácí hypotéka? Přečtěte si našeho kompletního průvodce.

Úvěr na bydlení v těhotenství

Získání hypotéky pro mladé rodiny může být v některých životních situacích složitější. Pro ženy je například obtížné přispět k financování bydlení v těhotenství. Miroslav Majer k tomu doplňuje: „Žádat o hypotéku v těhotenství nebo během doby péče o dítě do 4 let věku není nejšťastnějším řešením. Banky při schvalování hypotéky totiž zohledňují fakt, že příjem matky na mateřské a následné rodičovské dovolené bude nízký. Pokud nemá partner či manžel dostatečně vysoký příjem, na potřebnou výši hypotéky tyto rodiny jednoduše nedosáhnou. Sjednání hypotéky je proto vhodné načasovat minimálně jeden rok před plánovaným početím potomka nebo až děti povyrostou.“

Banky při schvalování žádosti o hypotéku samozřejmě sledují nejen výši příjmů, ale také výdaje domácnosti. Poskytovatele úvěrů zajímají veškeré spotřebitelské úvěry jako jsou půjčky na auto, domácí vybavení nebo například půjčky pro maminky. Sledována je celková výše úvěrů, doba jejich splatnosti i výše měsíčních splátek.

Narození dítěte a následná péče o něj je obvykle spojena s poklesem rodinného příjmu. Jak si na rodičovské zvýšit příjmy a kdy je třeba počítat s doplatkem zdravotního pojištění? Více v článku Doplatek zdravotního pojištění při rodičovské dovolené.

Započítání příjmů na hypotéku

Na jak vysokou hypotéku dosáhnete bude záviset především na výši vašich příjmů. Manželé nebo partneři obvykle žádají o hypotéku společně a jsou posuzovány jejich souhrnné příjmy.

Pokud je žena na mateřské nebo rodičovské dovolené, mohou banky přihlížet i ke státem vypláceným příspěvkům a dávkám (pozn. peněžité pomoci v mateřství a rodičovskému příspěvku).

„První dávkou v době těhotenství je peněžitá pomoc v mateřství neboli mateřská. Příjem z mateřské většinou banky neuznávají v plné výši. Po skončení mateřské je vyplácen rodičovský příspěvek. Ani v tomto případě nemusí banky uznat příspěvek v plné výši,“ uvádí Miroslav Majer.

Velkou výhodou ovšem je, pokud jsou tyto příspěvky pouze doplňkem k některému z hlavních příjmů (pozn. ze zaměstnání nebo podnikání druhého žadatele o úvěr). Banky naopak neberou v potaz přídavky na děti, částečný invalidní důchod, vyplácenou podporu v nezaměstnanosti nebo příspěvek na bydlení.

Vylepšit rodinný rozpočet během rodičovské dovolené pomohou příjmy z částečných úvazků nebo různých brigád. Splácení hypotéky bude při získání dalšího zdroje příjmu o něco snazší.

Jaké dávky od státu mohou rodiny po narození potomka získat a s čím je třeba počítat?

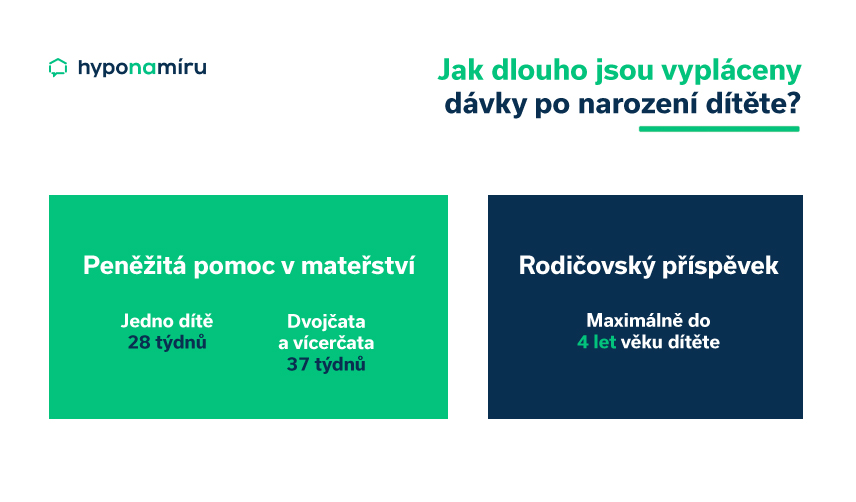

Mateřská se vyplácí až 37 týdnů

Peněžitá pomoc v mateřství je jednou z dávek nemocenského pojištění. Je vyplácena v souvislosti s péčí o novorozence. Na mateřskou nastupuje žena 8 až 6 týdnů před očekávaným dnem porodu. Pro výpočet nástupu na mateřskou není zapotřebí žádná kalkulačka, protože žena může ve zmíněném období nastoupit na mateřskou kdykoliv.

Najdou se matky, které chtějí zůstat v zaměstnání nebo podnikat až do dne porodu. I to je možné, pokud jim to zdravotní stav dovolí. Musí ovšem počítat s tím, že za dny, kdy žena pracuje, nemá na výplatu peněžité pomoci v mateřství nárok.

Při porodu jednoho dítěte je peněžitá pomoc v mateřství vyplácena 28 týdnů. Pokud žena přivede na svět dvojčata nebo vícerčata, prodlužuje se doba na 37 týdnů. Mateřská náleží prvních 6 týdnů po porodu výhradně matce. Po uplynutí této doby může dávku čerpat místo matky otec dítěte.

Kdo má nárok na mateřskou?

Výplata peněžité pomoci v mateřství má svá pravidla. K získání této dávky je nutné splnit dvě podmínky. První z nich je účast na nemocenském pojištění v době nástupu na mateřskou. U zaměstnanců je toto pojištění automaticky odváděno zaměstnavatelem. Žadatel o peněžitou pomoc v mateřství může být také v ochranné lhůtě po skončeného nemocenského pojištění.

U zaměstnanců je druhou podmínkou splnění minimální doby trvání nemocenského pojištění, a to 270 dnů v posledních dvou letech před nástupem na mateřskou. V případě změny zaměstnavatele se doba nemocenského pojištění u jednotlivých zaměstnavatelů sčítá.

Mateřská u OSVČ

Ženy pracující jako osoby samostatně výdělečně činné (OSVČ) mají nárok na peněžitou pomoc v mateřství pouze v případě, pokud si dobrovolně platily nemocenské pojištění. Účast na nemocenském pojištění musí trvat alespoň 270 dnů za poslední dva kalendářní roky před nástupem na mateřskou, přičemž z této doby musí být účast na nemocenském pojištění jako OSVČ minimálně 180 dní v posledním roce před nástupem na mateřskou.

Výpočet mateřské

Výši peněžité pomoci v mateřství nejjednodušeji spočítáte pomocí kalkulačky na stránkách Ministerstva práce a sociálních věcí. Stačí vyplnit pár základních údajů a Excel za vás automaticky provede výpočet příjmů na mateřské.

Výše této dávky činí 70 % z redukovaného denního vyměřovacího základu za kalendářní den. Denní vyměřovací základ se vypočítá z měsíčních vyměřovacích základů z příjmu za 12 kalendářních měsíců před nástupem na mateřskou. U OSVČ se vychází z úhrnu měsíčních základů pojistného v rozhodném období před nástupem na mateřskou. Průměrný denní příjem se upravuje pomocí redukčních hranic.

Příklad: Paní Novotná byla před nástupem na mateřskou zaměstnána a její průměrný hrubý příjem za 12 kalendářních měsíců byl 600 000 korun. Jak vysoká bude peněžitá pomoci v mateřství za dobu 196 dní (28 týdnů)?

Měsíční vyměřovací základ: 50 000 Kč

Neredukovaný denní vyměřovací základ: (50 000 x 12) / 365 = 1 643,84 Kč

Redukovaný denní vyměřovací základ = 1 525 Kč

- do 1 345 Kč redukce na 100 % tj. na 1 345 Kč

- nad 1 345 Kč do 2 017 Kč redukce na 60 % tj. na 179,30 Kč

- od 2 017 Kč do 4 033 Kč redukce na 30 % tj. na 0 Kč

- nad 4 033 Kč nezohledňuje se

Výše peněžité pomoci v mateřství: 70 % z částky 1 525 Kč = 1 068 Kč x 196 dnů = 209 328 Kč

Peněžitá pomoc v mateřství bude v uvedeném případě představovat měsíční částku zhruba 32 000 korun. Při srovnání s čistou mzdou, která by při hrubém měsíčním výdělku 50 000 korun činila necelých 40 000 korun, je příjem z mateřské nižší.

„S hlubokým poklesem příjmů musí počítat zejména OSVČ, které si dobrovolně neplatí nemocenské pojištění. Nesplňují totiž základní podmínku pro výplatu mateřské a nezískají ani korunu. O mnoho lépe na tom nejsou ani OSVČ, které si sice platí nemocenské pojištění, ale jen v minimální výši. V tomto případě bude činit mateřská jen pár tisícikorun měsíčně,“ popisuje Miroslav Majer.

Rodičovský příspěvek

Rodičovská dovolená navazuje na mateřskou dovolenou a po její dobu je vyplácen rodičovský příspěvek. Příjmy rodiče nejsou u této dávky sledovány. Nijak omezeno není ani výdělečná činnost v době pobírání rodičovského příspěvku.

Na rodičovský příspěvek má nárok rodič (pozn. častěji ženy, ale může ji čerpat i muž), který po celý kalendářní měsíc osobně, po celý den a řádně pečuje o dítě maximálně do 4 let věku.

Rodičovský příspěvek je v případě narození jednoho dítěte 300 000 korun (pozn. částka za celou dobu čerpání dávky). U dvou a více dětí narozených současně je částka navýšena na 450 000 korun.

Výpočet rodičovského příspěvku

Do výpočtu příjmů na rodičovské můžete zahrnout celou částku, tedy 300 nebo 450 tisíc korun. Rodičovský příspěvek ovšem není vyplácen naráz, ale postupně v měsíčních platbách. Nejkratší možná doba pro vyčerpání celého příspěvku je 7 měsíců, nejdelší pak 4 roky.

Od roku 2020 si můžete nastavit výši rodičovského příspěvku individuálně, a to až do výše 70 % 30násobku denního vyměřovacího základu. Ten si jednoduše spočítáte z průměrné mzdy za posledních 12 měsíců. Čím vyšší příjem před odchodem na rodičovskou máte, tím více můžete každý měsíc čerpat. V roce 2023 je maximální možná výše vyplaceného rodičovského příspěvku 49 440 korun měsíčně.

Hypotéka pro samoživitelku

Rozpočet domácností samoživitelů bývá často vypjatý. Najde se ovšem řada samoživitelů, kteří mají slušný příjem a žádají o hypotéku. Kdy dosáhnou na potřebný úvěr na bydlení? Pokračujte čtením článku Hypotéka pro samoživitelku: Vše, co potřebujete vědět.

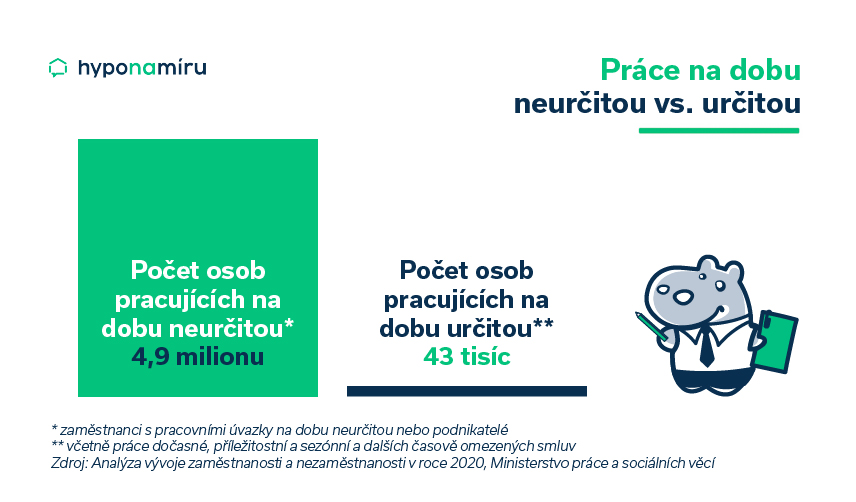

Banky při posuzování žádosti o hypotéku sledují nejen samotnou výši příjmu, ale i jeho zdroj. Zájemci o úvěr na bydlení nejčastěji dokládají příjmy ze zaměstnání nebo podnikání. V případě pracovního poměru musí být sjednána pracovní smlouva. Ta může být na dobu neurčitou nebo určitou. Práci pro zaměstnavatele je možné vykonávat i na základě dohody o provedení práce (zkratka DPP) nebo také dohody o pracovní činnosti (DPČ).

„Nejvýhodnější postavení při jednání s bankou mají lidé s pracovní smlouvou na dobu neurčitou. Důležité také je, aby zájemce o půjčku na bydlení nebyl v době schvalování žádosti o hypotéku ve výpovědní nebo zkušební době. K pracovním smlouvám na dobu určitou přistupují jednotlivé banky rozdílně a řídí se vlastními interními pravidly,“ uvádí Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Smlouva na dobu neurčitou

Většina zaměstnavatelů v Česku nabízí standardně pracovní smlouvu na dobu neurčitou. To znamená, že doba trvání pracovního poměru není nijak časově omezena. V každé pracovní smlouvě musí být uveden druh vykonávané práce, místo jejího výkonu a den nástupu do zaměstnání. Pokud v pracovní smlouvě tyto tři povinné náležitosti nenajdete, je neplatná. Smlouva musí být také vždy vyhotovena v písemné podobě.

V textu pracovní smlouvy nemusí být výslovně uvedeno, zda jde o pracovní poměr na dobu neurčitou nebo určitou. Pokud není ve smlouvě stanovena doba trvání pracovního poměru, jedná se automaticky o pracovní poměr na dobu neurčitou.

Výhody smlouvy na dobu neurčitou

Pracovní smlouva uzavřená na dobu neurčitou poskytuje především větší jistotu. A to nejen zaměstnancům, ale také bankám. V případě výpovědi ze strany zaměstnavatele máte ze zákona nárok na odstupné. Standardně platí i dvouměsíční výpovědní doba. Pokud se tedy zaměstnavatel rozhodne zrušit pracovní pozici například pro nadbytečnost nebo z důvodu uzavření či stěhování firmy, získáte odstupné a také více času na nalezení jiného vhodného zaměstnání.

Výše odstupného se odvíjí od počtu odpracovaných let u daného zaměstnavatele.

Jak se počítá výše odstupného:

- Pracovní poměr trval přes dva roky – zaměstnanci náleží odstupné ve výši trojnásobku průměrného výdělku.

- Pracovní poměr trval alespoň jeden rok, ale méně než dva roky – zaměstnanci náleží odstupné ve výši dvojnásobku průměrného výdělku.

- Pracovní poměr trval méně než rok – zaměstnanci náleží odstupné ve výši jednoho měsíčního výdělku.

V dlouhodobém zaměstnání dochází obvykle ke kariernímu postupu a také růstu výdělku. Miroslav Majer k tomu doplňuje: „Pracovní smlouva na dobu neurčitou je pro banku známkou toho, že máte dlouhodobé zaměstnání, a tudíž i pravidelný příjem. Známkou stability je rovněž to, když pro jednoho zaměstnavatele pracujete mnoho let“.

Co obnáší smlouva na dobu určitou

Některé firmy dávají přednost pracovnímu poměru na dobu určitou. V tomto případě je ve smlouvě uvedeno přesné datum, ke kterému je pracovní poměr ukončen. Po vypršení této doby je pouze na rozhodnutí zaměstnavatele, zda smlouvu prodlouží či nikoliv. Pracovní poměr na dobu určitou může být sjednán nejdéle na tři roky. Nevýhodou smlouvy na dobu určitou je, že po uplynutí sjednané doby pracovního poměru nemáte nárok na odstupné.

Prodloužení pracovní smlouvy

Pracovní smlouvu na dobu určitou nelze prodlužovat donekonečna. Podle zákoníku práce je možné prodloužit takovou smlouvu maximálně třikrát. U jednoho zaměstnavatele tedy můžete dohromady pracovat na dobu určitou nanejvýš devět let.

Hypotéka při smlouvě na dobu určitou

Dostanu hypotéku při smlouvě na dobu určitou? Na tuto otázku neexistuje jednoznačná odpověď. Jednotlivé banky totiž posuzují každý případ individuálně a řídí se vlastními pravidly. Banky v první řadě sledují dobu, na kterou je smlouva sjednána. Při žádosti o hypotéku je nejméně výhodná pracovní smlouva s dobou trvání jeden rok. V tomto případě zbývá do konce pracovního poměru po odečtení tříměsíční zkušební lhůty pouhých devět měsíců. Cesta k hypotečnímu úvěru bývá za těchto podmínek velmi komplikovaná.

„Řada bank akceptuje pracovní smlouvu na dobu určitou, pokud již byla alespoň jedenkrát obnovena. Lépe jsou hodnoceni také žadatelé, u kterých je pracovní smlouva sjednána na maximální možnou dobu tří let. Hypotéka a smlouva na dobu určitou tedy nemusí být vždy překážkou k získání úvěrů na bydlení,“ uvádí Miroslav Majer.

Připravte se na to, že banku bude zajímat i renomé zaměstnavatele. Pokud je zaměstnavatelem zavedená a velká společnost nebo například nemocnice či škola, bude vyjednávání s bankou o něco snazší.

Plánujete žádat o hypotéku a blíží se vám konec sjednané doby pracovního poměru? Domluvte se v předstihu se zaměstnavatelem na jejím prodloužení. V ideálním případě si vyjednejte pracovní smlouvu na dobu neurčitou.

O hypotéku může společně žádat více lidí

I když máte pracovní smlouvu na dobu určitou, existuje řešení, jak získat hypotéku. Žádat o hypoteční úvěr může více osob společně. Pokud má tedy například manžel, manželka, partner či partnerka pracovní smlouvu na dobu neurčitou a k tomu dostatečně vysoký příjem, rozhodně se vyplatí podat žádost společně.

Hypotéka ve zkušební době

Překážkou k získání hypotéky je i běžící zkušební doba. Po nástupu do nového zaměstnání totiž není jisté, že si práci udržíte i po uplynutí této doby. „Podání žádosti o hypotéku je třeba správně naplánovat. Pokud tedy uvažujete o změně zaměstnání, podejte žádost v dostatečném předstihu. Počítat je třeba jak s výpovědní dobou u stávajícího, tak zkušební dobou u nového zaměstnavatele. V ideálním případě začněte s vyřizováním hypotéky minimálně půl roku před plánovaným podáním výpovědi u stávajícího zaměstnavatele,“ doporučuje Miroslav Majer.

Řada Čechů stále považuje životní pojištění za zbytečné. Ve většině případů podceňují reálně hrozící rizika jako je smrt, invalidita či trvalé následky úrazu. Tyto nepříznivé životní události mohou potkat každého a vždy mají zásadní a okamžitý dopad na rodinný rozpočet. Sjednání životního pojištění by neměli příliš dlouho odkládat zejména živitelé rodiny. Čím nižší je totiž vstupní věk při sjednání pojištění, tím je levnější.

„Aby pojištění splnilo svůj účel, je nutné se zaměřit na nastavení životního pojištění. Mezi nejdůležitější parametry patří především rozsah pojistných rizik a výše pojistných částek. Při výběru rizik a nastavení pojistných limitů je třeba vycházet z individuální situace a potřeb každého. Proto se vyplatí využít zkušeností nezávislých pojišťovacích specialistů, kteří dopodrobna znají aktuální nabídku životního pojištění,“ uvádí Miroslav Čejka, specialista pojištění fintech startupu hyponamíru.cz

Co je životní pojištění

Životní pojištění je jedním ze základních pojistných produktů pro fyzické osoby. Jeho smyslem je především zajištění finanční ochrany manžela nebo manželky, partnera či partnerky a vychovávaných dětí v případě smrti, invalidity nebo závažného úrazu či onemocnění živitele rodiny. Pokud některá z pojistných událostí nastane, pomáhá pojištění pokrýt výpadek příjmů, zabezpečit blízké a zachovat jejich stávající životní standard.

Životní pojištění se sjednává na dobu určitou. Může se jednat buď o smlouvu sjednanou na stanovený počet let, nebo do určitého věku pojištěné osoby. Smlouvu je možné kdykoliv ukončit (pozn. stanovena je 6týdenní výpovědní lhůta).

3 druhy životního pojištění

Životní pojištění může mít několik podob. Setkat se můžete s rizikovým, kapitálovým a investičním životním pojištěním. Miroslav Čejka k tomu dodává: „Rizikové životní pojištění je určeno čistě ke krytí rizik. V případě pojistné události je vyplaceno sjednané pojistné plnění. Pokud k pojistné události nedojde, žádné peníze od pojišťovny nezískáte. Rizikové životní pojištění tedy oproti zbývajícím dvěma variantám neobsahuje žádnou rezervotvornou složku (pozn. spořicí nebo investiční) a celé pojistné jde na krytí rizik. Pokud splácíte hypotéku, máte jiné finanční závazky a potřebujete zajistit rodinu pro případ vaší smrti, invalidity či úrazu, je nejvhodnějším řešením právě rizikové životní pojištění. Ke spoření, investicím nebo finančnímu zajištění na stáří je výhodnější využívat jiné finanční produkty.“

Kdy si sjednat životní pojištění

Obecně řeší životní pojištění především ekonomicky aktivní lidé ve věku 18 až 64 let. Pojištění se vyplatí sjednat už v okamžiku, kdy se osamostatníte a nastoupíte do prvního zaměstnání. V mladém věku totiž vychází pojištění výhodněji než například po čtyřicítce.

Důvodem je fakt, že zdravotní stav člověka se postupem času zhoršuje. Aktivní lidé mohou mít navíc za sebou například různé sportovní úrazy a operace. Projevit se mohou i mnohé civilizační choroby. „Setkávám se například se zájemci o životní pojištění, kteří mají po operaci kolene. Pojišťovny v tomto případě musí zhodnotit, zda toto riziko pojistí a za jakých podmínek. Může se také stát, že pojišťovna zařadí kolena do výluk a nepojistí je,“ uvádí příklad z praxe Miroslav Čejka.

Dobrým impulsem ke sjednání životního pojištění je například nový dlouhodobý finanční závazek v podobě hypotéky, narození potomka nebo nástup do rizikovějšího zaměstnání.

Životní a úrazové pojištění – jaký je mezi nimi rozdíl? Hlavní rozdíl je v tom, jaké pojistné události dané pojištění pokrývá. Úrazové pojištění se vztahuje pouze na situace vzniklé následkem úrazu.

Jak vybrat životní pojištění

Stejně jako při výběru jiných finančních produktů se i v případě životního pojištění vyplatí srovnávat nabídky jednotlivých pojišťoven. Klíčovou otázkou je, podle čeho vybrat životní pojištění. Na samotném začátku si řekněte, jaká rizika potřebujete pojistit.

Komplexní pojištění pokrývá následujících sedm základních rizik:

- Smrt

- Invalidita

- Trvalé následky

- Závažné onemocnění

- Pracovní neschopnost

- Denní dávky za úraz

- Hospitalizace

Pozn.: Výčet rizik životního pojištění se u jednotlivých variant pojištění liší.

Výběr životního pojištění vám usnadní nezávislý pojišťovací poradce. Výhodou je, že vše můžete probrat osobně. Další možností je srovnat si životní pojištění online.

Nastavení životního pojištění

Parametry životního pojištění je třeba nastavovat individuálně. Zkuste chvíli přemýšlet, jak by rodina řešila případný pokles či výpadek příjmu například po vaší smrti, při dlouhodobé pracovní neschopnosti nebo invaliditě.

Odpovězte si například na následující otázky. Vystačí vám státem vyplácená nemocenská na pokrytí všech pravidelných výdajů? Jak vysokou máte finanční rezervu? Můžete se případně spolehnout na finanční výpomoc ostatních členů rodiny nebo rodičů? Zvládnete vykonávat původní profesi i při zhoršení vašeho zdravotního stavu?

Odpovědi na tyto a podobné otázky vám pomohou rozhodnout, jaká rizika jsou pro vás opravdu klíčová a určit u jednotlivých rizik správnou výši pojistných částek.

Nastavení pojistných částek

Miroslav Čejka doporučuje nastavit vybrané pojistné limity následovně: „Minimální pojistná částka u rizika smrti a invalidity by měla odpovídat alespoň trojnásobku ročního čistého příjmu. V případě závažného onemocnění by měla náhrada od pojišťovny pokrýt přibližně výpadek jednoho ročního příjmu. Denní dávky při pracovní neschopnosti by se měly odvíjet od výše současného příjmu a délky doby pracovní neschopnosti. Pokud tedy například vyděláváte 50 000 korun měsíčně čistého a nemocenská v době pracovní neschopnosti vám pokryje 60 procent příjmu*, potřebujete získat k dorovnání běžného příjmu 20 000 korun. Náhrada za každý den by v případě třiceti dní v měsíci měla činit 666 korun.“

*pozn. výpočet nemocenské je pouze orientační, odvíjí se od doby pracovní neschopnosti a % z redukovaného denního vyměřovacího základu.

Víte, která pojišťovna je tou nejlepší? Prohlédněte si podrobné srovnání pojišťoven.

Cena životního pojištění

Někteří lidé si pokládají otázku, vyplatí se životní pojištění? Pokud máte finanční závazky a nechcete riskovat, že přivedete rodinu do tíživé finanční situace, odpověď je jednoznačně ano. Rozumně nastavené životní pojištění dnes vyjde mladší zájemce zhruba na 1 000 korun měsíčně. Za tuto částku si zajistíte velmi slušnou pojistnou ochranu.

Připravte si doklady

K uzavření smlouvy je nutné předložit občanský průkaz. V případě cizinců je vyžadován cestovní pas nebo povolení k pobytu. Pojišťovací poradce rovněž ocení, pokud si na schůzku připravíte stávající pojistné smlouvy. Z nich totiž snadno zjistí, co a jak již máte pojištěno.

Počítejte také s tím, že pojišťovna bude vyžadovat vyplnění zdravotního dotazníku. Miroslav Čejka k tomu dodává: „Pojišťovny mají nastavené vlastní limity na rizika, od kterých zkoumají zdravotní stav. Většinou jsou ovšem tyto limity tak nízké, že se v podstatě řeší zdravotní stav vždy. Individuální přístup je také u dětí, kdy některé pojišťovny zjišťují zdravotní stav a jiné ne.“

Zdravotní dotazník je nutné vyplňovat pravdivě. Pokud v něm některé důležité informace zatajíte a pojišťovna to později zjistí, může využít svého práva vypovědět smlouvu od začátku pojištění.

Změny v pojištění

Životní pojištění se sjednává na dlouhou dobu a v průběhu života se mohou vaše potřeby a požadavky měnit. Pojistnou smlouvu je možné kdykoliv změnit například v rámci rozsahu rizik a možné je rovněž navýšení limitů. V tomto případě ovšem počítejte s tím, že pojišťovna bude chtít aktualizovat zdravotní dotazník. „Pokud v průběhu smlouvy zjistíte nové onemocnění, počítejte s tím, že výpověď stávající a uzavření nové smlouvy může být velmi nevýhodné. Důvodem je, že vás pojišťovna nemusí pojistit nebo vás pojistí s omezením,“ upozorňuje Miroslav Čejka.