V dobách před pandemií koronaviru měly tuzemské banky nejvíce práce se zpracováním žádostí o hypotéky v jarních měsících a posledním čtvrtletí roku. Slabší zájem o úvěry na bydlení byl zpravidla v prvních týdnech nového roku a během letních prázdnin. V letošním roce ovšem tento trend neplatí. Češi mají od samého začátku roku enormní zájem o hypotéky a banky jsou stále zahlcené žádostmi zájemců o úvěr. Doba vyřízení hypotéky se výrazně prodloužila a ani prázdninové měsíce nepřinesly u většiny bank zkrácení této doby. Jak dlouho nyní trvá vyřízení hypotéky?

TIP: Hledáte nejvýhodnější hypotéku? Vyzkoušejte naši online hypoteční kalkulačku, která vám z pohodlí domova představí aktuální nabídky hypoték jednotlivých bank.

Vyřízení hypotéky může trvat až osm týdnů

Doba potřebná k vyřízení hypotéky se může protáhnout na straně banky i samotných zájemců o úvěr na bydlení. Zatímco ještě na začátku loňského roku zabralo bankám vyřízení hypotéky tři týdny až měsíc, nyní je potřeba počítat až s dvěma měsíci. Samotný scoring zájemce o hypoteční úvěr nyní může trvat 14 dní až tři týdny, samozřejmě v závislosti na bance.

Důvod prodloužení doby vyřízení hypotéky je velmi jednoduchý – banky nestíhají odbavovat nové žádosti o hypotéky a naráží na omezené personální kapacity. Napilno mají pracovníci, kteří v bankách zpracovávají vstupní žádosti o hypotéku, mají na starost odhady cen nemovitostí či schvalování žádostí.

Letní prázdniny zlepšení nepřinesly

Doba vyřízení hypotéky se zatím bohužel nezkracuje. K rychlejšímu vyřízení hypoték nepřispěly ani letní prázdniny. U některých bank se lhůta dokonce ještě prodloužila. Nejdéle si aktuálně počkáte u Komerční banky a Modré pyramidy, kde se samotné schvalování počítá na týdny a některé případy mohou být schvalovány až osm týdnů. V UniCredit Bank trvá přiřazení odhadce a vypracování odhadu rovněž několik týdnů, což výrazně zpomaluje celý proces. K prodlevám se aktuálně přidaly dovolené na všech bankovních úrovních, to je další z důvodů, proč se lhůty výrazně prodloužily.

Nejrychleji aktuálně schvaluje žádosti o hypotéku Hypoteční banka, jedná se řádově o dny. Velmi rychle zatím schvaluje také Moneta a do rámce rychlejších bank spadá i Raiffeisenbank.

Banky posilují kapacity

Jednou z cest k rychlejšímu odbavování žádostí je navýšení personálních kapacit. Obecně se banky snaží přijímat nové zaměstnance, ale změnu nelze očekávat okamžitě. Trvá totiž týdny, než se nový pracovník zaučí a je schopen efektivně odbavovat aktuální nápor žádostí. Výraznější změnu k lepšímu by mohla přinést výraznější implementace BankID, která je bohužel stále v počátcích, nebo rychlejší automatizace procesů, která je v bankách rovněž velmi pomalá.

Jak urychlíte vyřízení hypotéky?

Dobu vyřízení hypotéky můžete zkrátit včasnou přípravou podkladů. Banka bude potřebovat například potvrzení o výši příjmu od zaměstnavatele, u podnikatelů jedno až dvě poslední daňová přiznání, výpisy z běžného účtu, u refinancování hypotéky také kopie všech úvěrových či leasingových smluv a podobně. Připravte bance co nejdříve všechny dokumenty, které si můžete sami zajistit. Pokud i poté vznikají časové prodlevy, jsou u věcí, které už sami ovlivnit nemůžete.

Hyponamíru, specialista na online hypotéky a online refinancování hypoték vám přináší srpnový díl HypoNews, vašeho průvodce světem hypoték. Provázet vás jako vždy bude online hypoteční specialista hyponamíru Filip Křivánek.

Vzhledem k vrcholícímu létu a zájmu o téma investování do rekreačních nemovitostí jsme pro vás tento díl připravili v přírodě. Jaká tedy budou srpnová témata? Nejprve si povíme něco o rekordním roce 2021 z pohledu objemu uzavřených hypoték. Bankám stačilo 7 měsíců, aby vyrovnaly celý rok 2020. Tento rok je tedy našlápnuto ke zdolání historické mety 300 MLD. Jaký to má vliv na ceny hypoték a jejich dostupnost se dozvíte ve videu. Dalším tématem je předčasné splacení hypotéky, konkrétně návrh úpravy zákona o podmínkách splacení úvěru mimo konec fixace. Podle tohoto návrhu by měly být nově podmínky předčasného splacení jasně definovány. Jakým způsobem, to se dozvíte v našem videu.

V posledním tématu srpnových HypoNews se vrátíme k tématu z posledního dílu, tedy k investičním nemovitostem, o které je v poslední době enormní zájem. Proč tomu tak je a zda lze jejich koupi řešit hypotékou jsem si řekli minule. Tentokrát jsme se zaměřili na způsob, jak ideálně postupovat v případě, že máte zájem právě o koupi rekreační nemovitosti na investici s pomocí hypotečního úvěru. Také vám poradíme, jak zjistit, zda je vámi vybraná nemovitost vhodná k pronájmu a zda můžete počítat s návratem investice v čase.

Témata

- Banky mají splněný roční plán

- Návrh úpravy zákona o podmínkách splacení úvěru mimo konec fixace

- Jak na strategii investičních nemovitostí

Někteří zájemci o vlastní bydlení začínají hledat banku, která by jim poskytla hypotéku, teprve v okamžiku, kdy mají vybranou konkrétní nemovitost ke koupi. To je ovšem podle hypotečních poradců příliš pozdě a přináší to mnohdy zbytečné komplikace. Žadatelé mohou například narazit při hodnocení bonity bankou nebo třeba získat nižší hypotéku, než původně očekávali. Většina situací má ovšem řešení a zkušený hypoteční poradce dokáže poradit jak dosáhnout na hypotéku.

TIP: Porovnejte si aktuální nabídky hypoték jednotlivých bank online. V hypoteční kalkulačce stačí vyplnit základní údaje o požadovaném úvěru a hned můžete porovnávat parametry jednotlivých hypoték.

Nepodceňujte přípravu

Na hypotéku je potřeba se dopředu připravit. Banky posuzují u zájemců o úvěr řadu parametrů a jedním z nich je i zdroj příjmu. Hypotéku nezískají například zaměstnanci, kteří jsou ve zkušební nebo výpovědní době. Pokud tedy plánujete změnit zaměstnavatele, vyřiďte si hypotéku alespoň půl roku před plánovaným nástupem do nového zaměstnání. V případě, že ještě nemáte vybranou konkrétní nemovitost, můžete využít hypotéku bez nemovitosti.

Banka vám hypotéku neposkytne ani v případě, kdy máte pouze příjmy z dohody o provedení práce nebo dohody o pracovní činnosti. Důležité jsou příjmy z trvalého pracovního poměru.

Komplikace s uznáním příjmu mají i začínající podnikatelé, kteří ještě nepodávali na finanční úřad žádné daňové přiznání. Banka v tomto případě nemá odkud získat informace o stabilitě a výši příjmu. Pokud se chystáte podnikat, sjednejte si hypotéku v době, kdy ještě máte například pravidelný příjem ze zaměstnání.

Po vypuknutí pandemie koronaviru v Česku banky prakticky zastavily poskytování hypoték podnikatelům i zaměstnancům z „rizikových“ oborů. Jednalo se například o pracovníky v cestovním ruchu, gastronomii, kultuře nebo výstavnictví, kteří po uzavření ekonomiky přišli o své pravidelné příjmy. Někteří zájemci o hypotéku pracující v těchto sektorech vyřešili situaci přechodem do „jistějších“ oborů.

Maximalizujte příjem

Maximální výše poskytnuté hypotéky se odvíjí od výše vašeho příjmu. Pokud je více žadatelů o hypotéku, jejich příjmy se sčítají. Čím vyšší čistý příjem doložíte, tím více vám banka půjčí.

Jako zaměstnanec nemáte příliš možností k navýšení příjmu. Průměrný výdělek mohou navýšit například pravidelné či mimořádné prémie a odměny za práci vykonanou nad rámec vašich běžných pracovních povinností.

Více možností k navýšení příjmu mají drobní živnostníci a majitelé firem. Živnostník si může v daňovém přiznání navýšit základ daně například změnou způsobu uplatňování výdajů. Majitelé firem si mohou zase navýšit pravidelné odměny, ze kterých se odvádí sociální a zdravotní pojištění. Podrobně se této problematice věnujeme v článku Jak se mohou podnikatelé připravit na hypotéku.

Pozor na půjčky

Kromě příjmů se banky zajímají také o výši vašich stávajících finančních závazků. Na vyšší hypotéku dosáhnete tehdy, pokud ještě před podáním žádosti o hypotéku splatíte jiné úvěry a půjčky. Do závazků se počítají i úvěry, které sice aktuálně nečerpáte, ale kdykoliv je začít čerpat můžete. Typickým příkladem jsou úvěrové rámce na kreditních kartách a sjednané kontokorenty na běžných účtech. Pokud tedy máte více kreditních karet, vyplatí se zrušit ty, které aktuálně nevyužíváte.

Nesplacené závazky a exekuce

Většinou nepřekonatelnou překážkou na cestě k hypotéce jsou nesplacené závazky nebo dokonce exekuce. Než začnete vyřizovat úvěr na bydlení, ověřte si, že nemáte nesplacené dluhy. Pokud se ucházíte o hypotéku, je potřeba dávat pozor na řádné a včasné splácení všech stávajících finančních závazků.

Snažte se co nejvíce naspořit

V současné době banky poskytují hypoteční úvěry maximálně do 95 procent hodnoty zastavované nemovitosti (tzv. ukazatel LTV). Z toho vyplývá, že musíte mít v okamžiku podání žádosti o hypotéku naspořeno minimálně pět procent z hodnoty kupované nemovitosti. Pokud banka odhadne kupovanou nemovitost například na tři miliony korun, musíte si z vlastních zdrojů připravit rovných 150 tisíc korun. Z vlastních úspor musíte pokrýt i případné provize realitní kanceláře. Její výše se nejčastěji pohybuje v rozmezí 4 až 6 procent.

Dnes jsou banky v odhadech cen nemovitostí opatrnější. Může se tedy stát, že banka ocení nemovitost na méně, než je požadovaná kupní cena. Rozdíl mezi kupní a odhadní cenou musíte rovněž pokrýt z vlastních úspor nebo bance přidat další zástavu.

Pomoci může další nemovitost

Pokud nemáte naspořeno alespoň pět procent z odhadní hodnoty kupované nemovitosti, pokuste se požádat o finanční výpomoc rodinu. K dosažení potřebné výše hypotéky pomůže i zástava další nemovitosti (pozn. kromě kupované nemovitosti je zastavena i další nemovitost). Se zástavou nemovitosti musí její vlastník souhlasit. Pokud bude zástava pro banku dostatečná, je možné pomocí hypotéky financovat celou požadovanou kupní cenu nemovitosti.

Hypotéka je dlouhodobý úvěr, který budete pravděpodobně splácet podstatnou část svého produktivního života. Při hledání nejlepšího úvěru na bydlení je třeba pečlivě porovnat parametry a podmínky jednotlivých bank. Důležitá je také ochota poskytovatele hypotéky najít nejlepší možné řešení z dostupných variant. Pokud se potřebujete rychle zorientovat v aktuální nabídce hypotečních úvěrů tuzemských bank, využijte online hypoteční kalkulačku. Po zadání základních požadavků na hypoteční úvěr se za pár minut dozvíte, jaké jsou konkrétní nabídky jednotlivých bank.

TIP: Pomocí hypoteční kalkulačky hyponamiru.cz si jednoduše srovnáte nabídky hypoték tuzemských bank a tu nejvýhodnější si můžete rovnou sjednat v online hypotečním bankovnictví. S vyřízením všech formalit vám pomohou naši zkušení online hypoteční specialisté.

Určete si potřebnou výši hypotéky

První důležitou informací při hledání nejlepší hypotéky je výše požadovaného úvěru. Bez vlastních finančních zdrojů se dnes neobejdete a na výhodnější sazbu zpravidla dosáhnete, pokud máte naspořeno alespoň 10 procent z hodnoty pořizované nemovitosti. Případně můžete dát bance do zástavy další nemovitost, a to i takovou, která nepatří přímo vám, ale někomu z vaší rodiny.

Maximální výše hypotéky, kterou vám bude banka ochotna půjčit, se odvíjí od výše vašich pravidelných příjmů a výdajů (pozn. případně dalších spolužadatelů). Čím více peněz vám po zaplacení všech pravidelných výdajů a případných splátek dalších úvěrů a půjček zbude, tím více peněz vám banka půjčí.

S ohledem na disponibilní příjmy si rovněž určete bezpečnou výši splátky. Měsíční splátku hypotéky si můžete snížit prodloužením doby její splatnosti.

Nesledujte jen výši úrokové sazby

Banky se snaží upoutat pozornost zájemců o úvěr na bydlení především nízkou úrokovou sazbou. Nižší sazba hypotéky ovšem automaticky neznamená, že se jedná o nejvýhodnější nabídku. V úrokové sazbě totiž nejsou zahrnuty případné další poplatky spojené s hypotékou. Sledujte proto ukazatel RPSN (pozn. roční procentní sazba nákladů)!

I když si dnes banky řadu poplatků neúčtují, s některými z nich se můžete stále setkat. Zajímejte se tedy o to, za co konkrétně si v bance připlatíte. Několik tisícikorun můžete ušetřit v případě, kdy vám banka nebude účtovat poplatek za odhad zástavní hodnoty nemovitosti.

Příklady poplatků, se kterými se můžete setkat:

- Poplatek za zpracování a vyřízení hypotéky

- Návrh na vklad zástavního práva do katastru nemovitostí

- Poplatek za čerpání úvěru

- Poplatek a rezervaci finančních prostředků

- Prioritní platba (pozn. odeslání prostředků z úvěru a jejich připsání na účet příjemce v jednom dni)

- Zaslání výpisu z úvěrového účtu poštou

- Poplatky za změny ve smluvní dokumentaci

Některé banky nabízí spolu s úvěrem také sjednání pojištění schopnosti splácet. Počítejte s tím, že výše pojistného se promítá do celkové nákladovosti hypotéky (ukazatele RPSN). Je tedy potřeba porovnávat hypotéky se sjednaným pojištěním a bez něj.

Pokuste se s bankou vyjednávat

Jestliže už máte nabídku hypotéky od své domovské banky, vyplatí se vždy získat nabídky od konkurence. V případě, že bude předložená nabídka vaší banky méně výhodná, pokuste se s ní vyjednávat. Velmi často se stává, že se bankéř pokusí dorovnat nabídku jiné banky. Ušetříte i v případě, že si hypotéku sjednáte online. Přesvědčte se sami v hypoteční kalkulačce hyponamiru.cz.

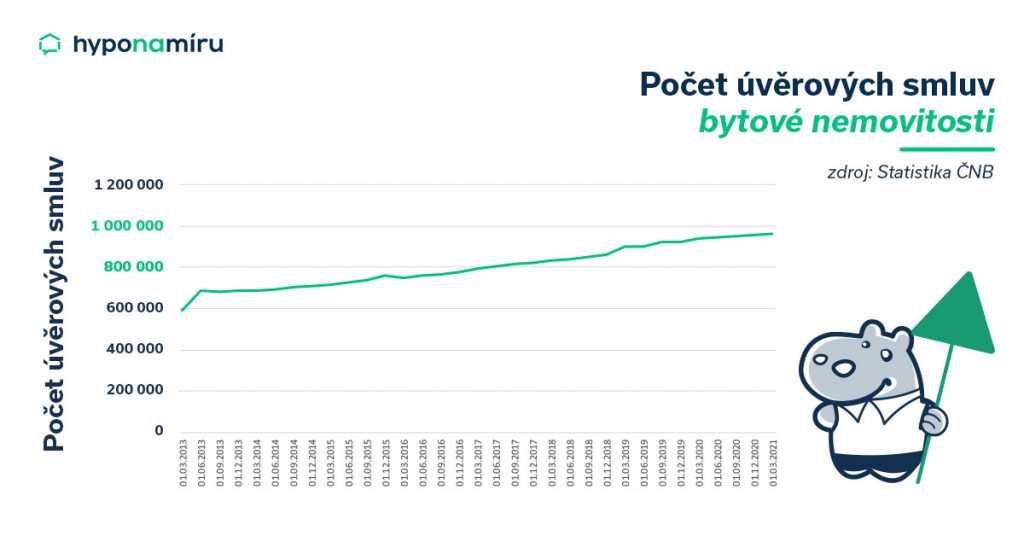

Zájem o hypotéky byl v prvním pololetí letošního roku enormní. Oproti minulým letům se velmi slibně vyvíjela poptávka po úvěrech na bydlení už od samého začátku roku. Absolutní rekord v historii Česka padl v březnu, kdy si lidé podle statistiky hypoindex.cz sjednali za jediný měsíc hypoteční úvěry v celkovém objemu 44,7 miliardy korun. Za první čtvrtletí se objem poskytnutých hypoték vyšplhal na téměř 100 miliard korun.

Jen pro srovnání, za celý loňský rok poskytly banky podle oficiální statistiky České národní banky nové hypotéky v celkovém objemu 217 miliard korun.

TIP: Sjednejte si hypotéku z pohodlí domova. V rámci našeho hypotečního bankovnictví si vyberete nejvýhodnější nabídku a veškeré formality spojené s vyřízením hypotéky s vámi vyřídíme online.

Banky mají za sebou hektický půlrok

Nápor žádostí o hypotéky dal bankám pořádně zabrat. Doba vyřízení se prodloužila na dvojnásobek a zájemci o úvěr na bydlení si mnohdy museli počkat i dva měsíce. První půlrok byl tedy velmi náročný jak pro žadatele o hypotéku, kteří potřebovali rychle vyřídit hypotéku, tak banky i nezávislé zprostředkovatele hypoték. Za vysokou poptávkou po nových hypotékách stály obavy z dalšího zvyšování úrokových sazeb i pokračujícího růstu cen nemovitostí. Kdo měl tedy příležitost pořídit si nemovitost, snažil se co nejrychleji získat hypotéku za velmi výhodný úrok.

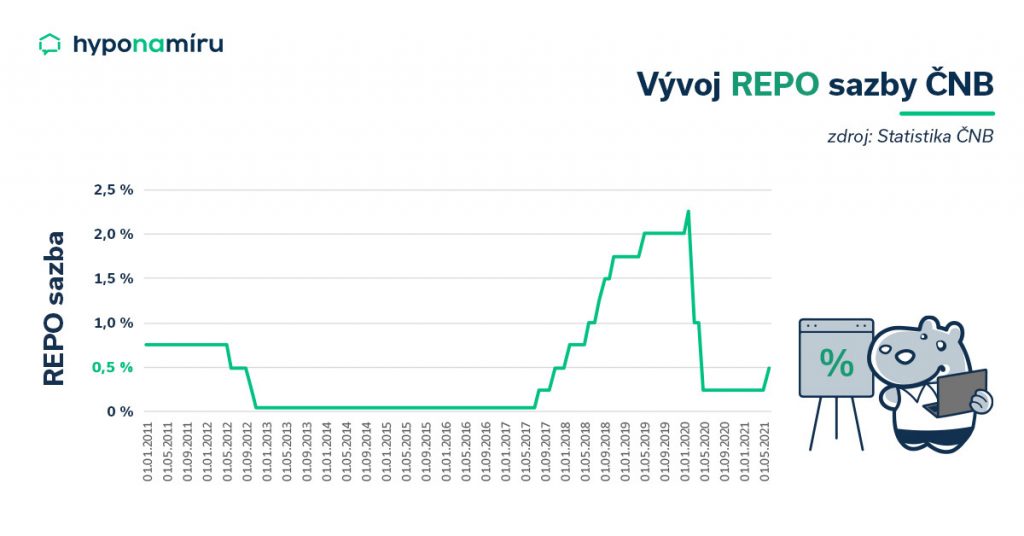

Konec levných hypoték

Ještě v prvním čtvrtletí letošního roku bylo možné získat hypotéku za méně než dvě procenta ročně. Od začátku ledna hypotéky pozvolna zdražují a nyní se již průměrná úroková sazba pohybuje nad hranicí dvou procent. Na podobné úrovni byly sazby naposledy v posledním čtvrtletí roku 2020. I přes rostoucí úrokové sazby zájem o hypotéky stále přetrvává.

V druhé polovině letošní roku lze očekávat spíše pozvolné ochlazování zájmu o nové hypotéky. Česká národní banka letos v červnu poprvé od února 2020 zvýšila základní úrokové sazby a další navyšování v druhé polovině roku je téměř jisté. Na tento růst budou reagovat i banky, a to postupným zvyšováním úrokových sazeb hypoték.

Rozšíření pravomocí ČNB

Významnou změnou letošního roku je posílení pravomocí České národní banky. Ta bude moci nově bankám určovat podmínky pro získání úvěru na bydlení. Dosud dávala pouze doporučení, která ovšem nebyla právně závazná. I když se většina bank tímto doporučením řídila, jako by již závazné bylo, stále měly určitý prostor si pravidla pro poskytnutí hypotéky jemně korigovat a aplikovat jinak. To dělalo banky zajímavými a klientsky rozmanitými. Nová zákonná pravomoc je již silně direktivní bez možnosti výjimek.

Bankovní identita umožní vyřídit hypotéku zcela online

Tuzemské banky postupně spouští službu bankovní identity, která umožní online, velmi jednoduše, rychle a bezpečně prokázat totožnost zájemce o hypotéku i podepsat úvěrovou smlouvu. Tato novinka zřejmě v brzké době zcela změní způsob sjednávání hypoték. Bankovní identitu je možné využívat i při sjednání online hypotéky na portálu hyponamiru.cz. Nyní u vybraných bank slouží ke vstupnímu ověření totožnosti zájemce o hypotéku a do konce letošního roku bude možný i online popis schválené úvěrové dokumentace.

Odchod do důchodu je vždy doprovázen poklesem příjmu. Řada českých seniorů sice nemá velké úspory, ale zato vlastní nemovitost v hodnotě několika milionů korun. Pokud zůstanou ve velkém rodinném domě či bytě sami, mnohdy přemýšlí o jeho prodeji. Část peněz poté mohou využít na pořízení menší nemovitosti a zbytek investovat například do cestování nebo peníze rozdělit mezi potomky. Finanční přilepšení slibuje i v Česku dosud méně rozšířená zpětná hypotéka.

TIP: Našli jste zajímavou nemovitosti ke koupi a sháníte peníze na zaplacení požadované kupní ceny? Naše hypoteční kalkulačka vám vyhledá nejvýhodnější nabídky hypoték na trhu.

Jak funguje zpětná hypotéka?

Princip zpětné hypotéky je velmi jednoduchý. Senior zastaví ve prospěch poskytovatele spotřebitelského úvěru vlastní nemovitost a ten mu na oplátku podle sjednané smlouvy vyplácí každý měsíc doživotní rentu. Po dobu její výplaty zůstává senior majitelem nemovitosti a neplatí žádné měsíční splátky ani úroky. Získané peníze může využít na cokoliv.

Ke splacení jistiny úvěru včetně připsaných úroků dochází obvykle až po smrti seniora, kdy je vzniklý dluh řešen v rámci dědického řízení. Celou dlužnou částku splatí případný dědic či dědicové naráz buď ze svých vlastních zdrojů, nebo z peněz získaných prodejem zastavené nemovitosti. Pokud majitel nemovitosti žádné dědice nemá, je dluh opět vyrovnán při prodeji nemovitosti. Zpětnou hypotéku je možné ukončit i před smrtí seniora, a to splacením jistiny a připsaných úroků.

Podmínky získání zpětné hypotéky

Stejně jako u běžné hypotéky musí zájemci o zpětnou hypotéku projít schvalovacím procesem, kdy jsou sledovány jednotlivé podmínky pro získání úvěru. Senior musí v první řadě vlastnit nemovitost (pozn. do zástavy tedy nelze vložit družstevní byt), na které není sjednáno pro poskytovatele úvěru nepřípustné zástavní právo. Pokud je nemovitost ve spoluvlastnictví manželů, je třeba souhlas obou manželů. Zpětnou hypotéku je možné získat i v případě, kdy je senior pouze spoluvlastníkem zastavované nemovitosti. Poskytovatel úvěru si určí, jaký musí být jeho minimální spoluvlastnický podíl.

Další důležitou podmínkou je dosažení určitého minimálního věku, obvykle se jedná o hranici šedesáti let. Při schvalování žádosti o zpětnou hypotéku jsou sledovány i celkové čisté příjmy a výdaje domácnosti seniora. Hlavním příjmem je obvykle starobní důchod, který mohou doplňovat případné další vedlejší výdělky. Mezi výdaje patří především veškeré pravidelné platby spojené s provozem domácnosti, výdaje na zajištění životních potřeb a splátky existujících úvěrů a dalších finančních závazků.

Výše vyplácené renty se odvíjí od věku zájemce o zpětnou hypotéku a hodnoty nemovitosti v zástavě. Obecně platí, že čím je senior starší a čím hodnotnější nemovitost vlastní, tím vyšší může být jeho měsíční renta.

Základní dokumenty předkládané žadatelem o zpětnou hypotéku:

- Průkaz totožnosti (občanský průkaz nebo cestovní pas)

- Nabývací titul k nemovitosti (kupní smlouva, smlouva o převodu vlastnictví, dědictví)

- Dokument prokazující výši pobíraného důchodu

- Dokumenty vypovídající o výši splátek již existujících úvěrů a jiných finančních závazků (úvěrové smlouvy)

Zpětná hypotéka cílí na osamělé seniory

U zpětné hypotéky je stejně jako u ostatních finančních produktů potřeba zvážit veškeré výhody a nevýhody. Tento specifický typ spotřebitelského úvěru může být řešením pro osamělé seniory, kteří nechtějí nebo nemají komu odkázat vlastní nemovitost, chtějí dožít ve svém a hledají cestu jak získat v důchodovém věku peníze navíc. Hlavní nevýhodou zpětné hypotéky je vyšší úroková sazba, která se v současné době pohybuje okolo deseti procent. Před podpisem úvěrové smlouvy je nutné řádně číst ujednání ve smlouvě. Důležité jsou především pasáže smlouvy popisující způsob a dobu vyplácení renty (pozn. renta může být vyplácena doživotně nebo jen po určitou dobu), výši a dobu platnosti úrokové sazby, způsob výpočtu úroku a také informace o případné kapitalizaci úroků. Důležité je rovněž správné ocenění zastavované nemovitosti, která bude sloužit jako zástava k poskytnuté zpětné hypotéce.

Banky zpětnou hypotéku nenabízí

Zpětná hypotéka je v Česku minimálně využívaným finančním produktem. Počet zájemců se pohybuje odhadem v nižších stovkách. Tuzemské banky tento typ spotřebitelského úvěru nenabízí. Důvodem je fakt, že je určen pouze pro velmi úzkou cílovou skupinu. Navíc se jedná o poměrně kontroverzní produkt zacílený na nejstarší a nejzranitelnější populaci.

Zpětnou hypotéku mohou nabízet pouze subjekty, které mají licenci od České národní banky k poskytování spotřebitelských úvěrů. Dlouhodobě se na zpětné hypotéky specializuje společnost Finemo.cz. Ještě v loňském roce nabízelo tyto úvěry také NEY spořitelní družstvo.