Hyponamíru, specialista na online hypotéky a online refinancování hypoték vám přináší červencový díl HypoNews, vašeho průvodce světem hypoték. Provázet vás jako vždy bude online hypoteční specialista hyponamíru Filip Křivánek.

Tentokrát jsme si pro vás připravili pouze dvě témata, jelikož na hypotečním trhu stále platí situace kontinuálního zdražování z důvodu zahlcenosti bank. Tuto situaci a že případnému zdražení se lze vyhnout pomocí hypotéky bez nemovitosti jsme probírali již v minulém díle. V tomto díle začneme tím, že vám poradím, jak si spočítat zda hypotéku finančně utáhnete. Ideální volbou je v tomto případě oslovit hypotečního specialistu, který vám na základě informací o vašich příjmech a výdajích dokáže poradit, jak si splátky případné hypotéky nastavit a jak vysokou míru finančního zatížení jste vůbec schopni pokrýt.

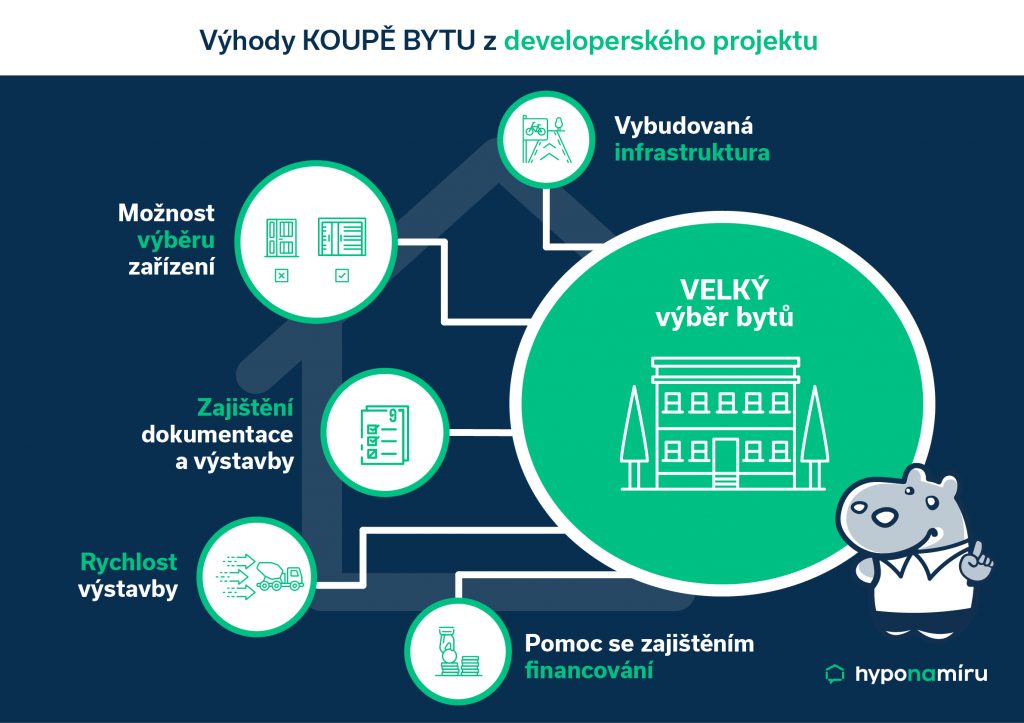

Druhým tématem jsou investiční, potažmo rekreační nemovitosti. V současné době na trhu sledujeme enormní zájem o rekreační nemovitosti. Spousta lidí totiž v poslední době využívala tzv. home office, tedy možnost práce z domova a zjistila, že dokáží efektivně pracovat i z chaty nebo chalupy. Pro investování takovéto nemovitosti je zase ideální obrátit se na hypotečního specialistu, který spolupracuje s vícero bankami a dokáže vám zajistit ideální finanční produkt, který bude nejlépe vyhovovat vašemu investičnímu záměru. Hyponamíru poskytuje výhradní zastoupení financování pro developerské projekty v rekreačních oblastech, kdy developer využívá naši unikátní platformu i k jejich prodeji.

Témata

- Aktuální situace na trhu

- Jak si spočítat zdali hypotéku finančně utáhnu

- Jak na strategii investičních (často rekreačních) nemovitostí

Splácení hypotéky trvá dlouhé roky. V průběhu splácení úvěru na bydlení se může mnohé změnit – například přijdete o pravidelný zdroj příjmu z důvodu ztráty zaměstnání nebo vážné nemoci, sníží se příjem vaší domácnosti po dobu péče o narozené dítě nebo jste nuceni řešit finanční vyrovnání po rozvodu či rozchodu s partnerem. S různými nepříznivými životními událostmi je třeba počítat už v okamžiku nastavování podmínek hypotéky, zejména výše měsíční splátky. Po zaplacení měsíční splátky hypotéky by vám mělo v rodinném rozpočtu vždy zůstat dostatek peněz na pravidelné výdaje i tvorbu úspor. Výše splátky musí být pro majitele hypoték jednoduše bezpečná.

TIP: Potřebujete rychle porovnat aktuální nabídky hypoték jednotlivých bank? Vyzkoušejte naše hypoteční bankovnictví!

Spočítejte si bezpečnou výši splátky

Výpočet bezpečné výše splátky je velmi jednoduchý. Nejdříve se zaměřte na příjmovou stránku, kdy sečtete pravidelné příjmy jednotlivých členů domácnosti. Od celkových příjmů následně odečtete pravidelné výdaje a také finanční rezervu na neočekávané výdaje, větší dlouhodobé investice a horší časy. Částka, která vám z tohoto rozdílu zbude, bude vaší maximální měsíční splátkou hypotéky. Bezpečná splátka hypotéky by měla být vždy o něco nižší. V případě růstu úrokových sazeb hypoték na konci doby fixace totiž musí zůstat dostatečná rezerva, která pokryje zvýšenou měsíční splátku.

Nemoc i úraz má velký dopad na rodinný rozpočet. Jaké pojištění uzavřít, abyste i v pracovní neschopnosti zvládali úvěr splácet?

Co vše započítat do příjmů a výdajů

Výpočet příjmů je mnohem snazší u zaměstnanců – od zaměstnavatele totiž pobírají pravidelně mzdu, jejíž výše se v průběhu roku zpravidla nijak zásadně nemění. Podnikatelé mohou vycházet z průměrného čistého příjmu (pozn. po odečtení povinných odvodů a daní) za delší časové období, třeba půlrok či rok. Do příjmů domácnosti patří i vyplácené důchody a jiné dávky od státu. Na straně příjmů počítejte pouze s výdělky, které jsou jisté a pravidelné. Mezi pravidelné výdaje patří například platby za potraviny, oblečení a obuv, energie, dopravu, volnočasové aktivity, splátky stávajících úvěrů a půjček, pojištění, poplatky za telefon, televizi, rozhlas a další služby. Víte, jak se počítá a splácí hypotéka? Přečtěte si našeho kompletního průvodce.

Jak si snížit měsíční splátku hypotéky?

V uplynulých pěti letech ceny nemovitostí v Česku výrazně rostly, což se odrazilo i ve výši sjednávaných hypoték. Průměrná výše hypotéky již přesáhla hranici tří milionů korun. Čím vyšší je hypotéka, tím vyšší bude i její měsíční splátka. Jednou z možností, jak si snížit měsíční splátku úvěru na bydlení, je prodloužení doby splatnosti. Maximální možná doba splatnosti hypotéky je obvykle 30 let, u některých bank může být tato hranice i vyšší. Podle interních statistik hyponamiru.cz je průměrná doba splatnosti nižší, a to 26 let. Další možností, jak si snížit měsíční splátku hypotéky, je navýšení vlastních zdrojů. U hypoték s nižším LTV dosáhnete i na výhodnější úrokovou sazbu.

Ani pandemie koronaviru neodradila Čechy od nákupu investičních bytů. V poslední době evidují realitní makléři rostoucí zájem o apartmány v blízkosti horských středisek. Příkladem mohou být Krkonoše, kde developeři dokončují několik desítek nových bytů. Kromě solidních příjmů z krátkodobého pronájmu turistům slibují tyto investice zhodnocení v podobě růstu tržní ceny nemovitosti. Příjemným bonusem pro majitele těchto bytů je, že je mohou po část roku využívat k vlastní rekreaci. Novostavby s investičními byty v posledních letech vyrůstají nejen v Krkonoších, ale také například v Jizerských horách, Jeseníkách, na Šumavě nebo v Orlických horách.

Zájem o pronájem apartmánů na horách roste

Pokud uvažujete o pořízení investičního bytu v blízkosti hor, zajímejte se o vybavenost dané oblasti. Velmi dobře se pronajímají apartmány v sousedství středisek, která nabízí bohaté sportovní vyžití v zimní i letní sezóně. Pro návštěvníky hor je rovněž velmi důležitá dojezdová vzdálenost do lyžařského centra, dostupnost obchodů, restaurací a dalších služeb v místě ubytování. Při výběru vhodného bytu k investici také zvažte, jaké jsou plány budoucího rozvoje horského střediska. Rozšiřování počtu sjezdových tratí, moderní lanové dráhy, investice do umělého zasněžování nebo nová stezka v korunách stromů zvyšuje atraktivitu dané oblasti.

Novostavby poskytují vysokou kvalitu ubytování

Nároky na kvalitu ubytování ze strany českých i zahraničních turistů stále rostou. Ke krátkodobému pronájmu jsou ideální plně vybavené byty ve vysokém standardu. Při nákupu nového investičního bytu od developera se zajímejte o to, do jaké míry můžete uzpůsobit finální podobu interiéru bytu vašim potřebám. U bytů ve fázi výstavby si můžete obvykle sami vybrat například formát, barvu a dekor podlahových krytin a obkladů, provedení a barvu interiérových dveří i veškeré sanitární a koupelnové vybavení. Při výběru investičního bytu jsou důležité i náklady spojené s provozem nemovitosti. Zajímejte se tedy energetickou náročnost celé budovy. Účet za energie sníží například kvalitní zateplení budovy a využití zelených zdrojů energie.

O době návratnosti investice rozhodne obsazenost

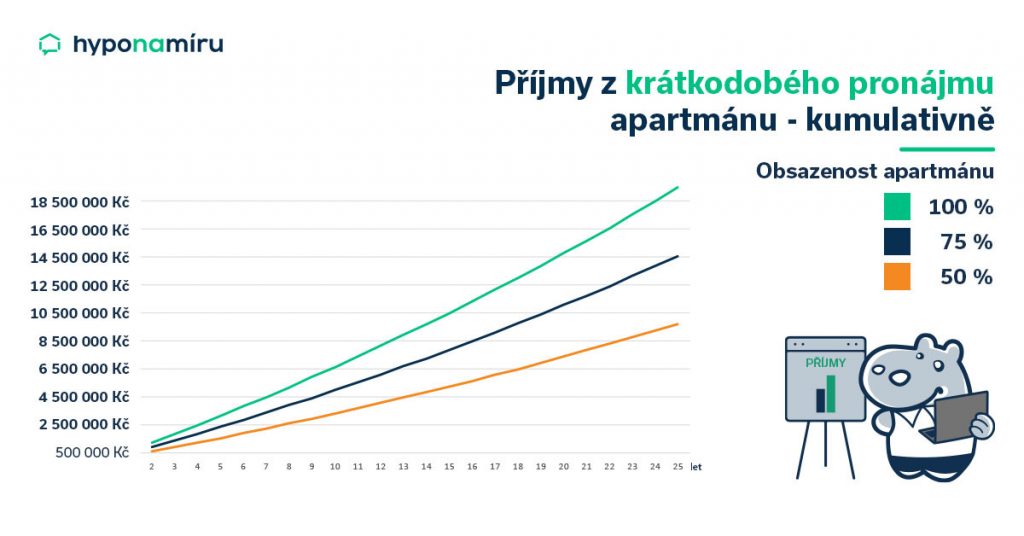

Každý majitel investičního bytu se zajímá o návratnost své investice. Jako u každé jiné nemovitosti generují investiční byty v horských oblastech dva typy příjmů, a to pravidelný příjem z pronájmu (pozn. krátkodobého či dlouhodobého) a jednorázový příjem z rozdílu mezi kupní a prodejní cenou bytu. Od příjmů je ovšem třeba odečíst i veškeré výdaje v podobě plateb za spotřebované energie a služby, výdaje za veškeré opravy, platby daní a v případě využití hypotéky i veškeré splátky sjednaného úvěru. Cílem investorů je, aby se celá investice zaplatila „sama“ z příjmů z pronájmu.

Příklad: Krátkodobý pronájem apartmánu ve Vrchlabí pro čtyři osoby na týden (pozn. dva dospělí a dvě starší děti) vyjde v hlavní sezoně na 16 000 korun a mimo hlavní sezonu na 12 000 korun. Majitel tohoto apartmánu nabízí nemovitost k pronájmu po dobu 44 týdnů v roce (pozn. hlavní zimní a letní sezóna má 20 týdnů, vedlejší sezona trvá 24 týdnů). Zbývajících osm týdnů v roce využívá apartmán k vlastní rekreaci. Hrubé příjmy z pronájmu bez započítání nákladů na financování koupě nemovitosti (splátek hypotéky) a provozních výdajů ilustruje následující graf.

Čistý výnos po zohlednění skutečných výdajů

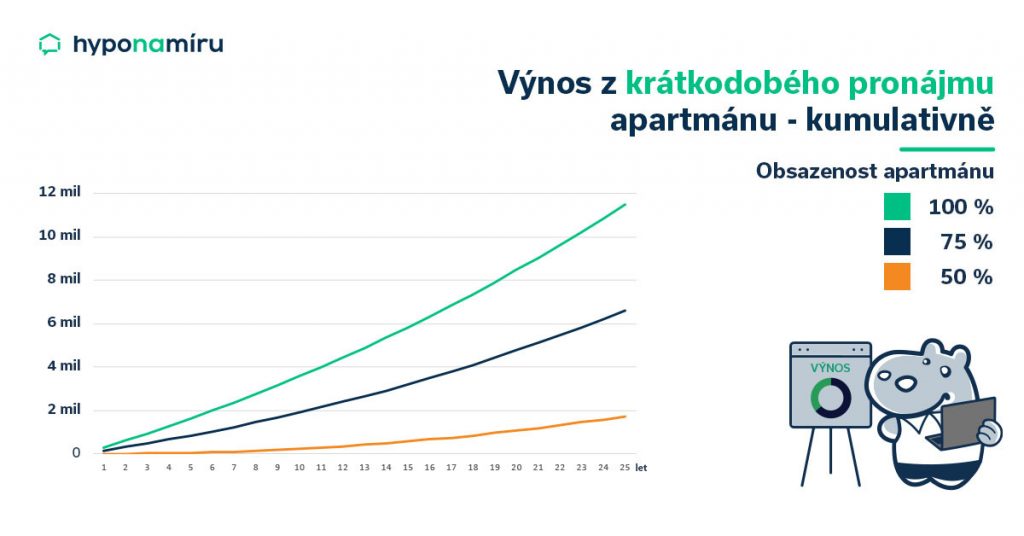

Kupní cena třípokojového apartmánu byla 6 600 000 korun. Majitel investoval z vlastních zdrojů 1 980 000 korun a zbytek dofinancoval pomocí hypotéky (pozn. splatnost 25 let, úroková sazba 2,3 %). Graf níže ilustruje vývoj čistého výnosu z této nemovitosti při různé míře obsazenosti.

Od ročních příjmů byly odečteny následující výdaje: splátky hypotéky ve výši 243 168 Kč/rok a náklady spojené s provozem nemovitosti ve výši 60 tisíc korun za rok.

Jako první v tomto díle probereme téma, které v současnosti rezonuje celou společností a to sice ✅ zákonné zvýšení pravomocí České národní banky. Tato nově schválená novela zákona dává ČNB možnost přímo stanovovat podmínky hypotečních úvěrů. Do současnosti šlo z její strany jen o doporučení, kterými se banky z větší části řídily. Jak velký dopad to bude mít pro banky a jak to ovlivní ceny hypoték a celý hypoteční trh vám poví Filip v našem videu.

Dále se v červnových HypoNews dozvíte, jaká je v současnosti ✅ rychlost uzavírání hypotečních úvěrů a co je důležitější, jak můžete z pozice klienta pomoci k urychlení jeho vyřízení. Vzhledem k tomu, že hypotéky se neustále zdražují, znamená rychlejší vyřízení i výraznou finanční úsporu!

Třetím tématem tohoto dílu je ✅ refinancování hypotéky na roky dopředu. Co to vlastně znamená a v čem toto řešení představuje výhodu pro vás jako klienta vám Filip prozradí v závěrečné části HypoNews. Rozhodně se jedná o zajímavou možnost, která vám v konečném důsledku dokáže hypoteční úvěr zlevnit a vy tak šetříte peníze. Provázet vás jako vždy bude online hypoteční specialista hyponamíru Filip Křivánek.

Témata

- Zákonné zvýšení pravomoci ČNB

- Urychlení uzavření hypotéky

- Refinancování roky dopředu

Ještě před vypuknutím pandemie koronaviru evidovaly banky největší zájem o hypotéky v jarních měsících a v posledním čtvrtletí roku. Naopak v prvních týdnech nového roku a během letních prázdnin byla poptávka po úvěrech na bydlení znatelně slabší.

Aktuální statistiky potvrzují, že tento trend minimálně pro letošní první pololetí rozhodně neplatí. Zájem o hypotéky je enormní a pokračuje rekordní poptávka z posledního čtvrtletí loňského roku. Banky jsou od samého začátku roku zavaleny žádostmi o hypotéky.

Pokud nyní uvažujete o hypotéce, připravte se na to, že na její vyřízení budete potřebovat mnohem více času.

TIP: Hledáte rychlou a pohodlnou cestu k vlastní hypotéce? Využijte online hypoteční bankovnictví hyponamiru.cz! Na jednom místě si porovnáte nabídky jednotlivých bank a vybranou hypotéku si také sjednáte.

Sjednání a schválení hypotéky může trvat až dva měsíce

Sjednání a schválení hypotéky se může zbrzdit jak na straně banky, tak zájemce o nový úvěr na bydlení. Ještě na začátku loňského roku, pokud šlo při vyřizování úvěru vše hladce, nezabralo bankám sjednání hypotéky více než tři týdny až měsíc. V letošním roce je ovšem třeba počítat s mnohem delší dobou.

Banky jsou stále zahlcené na všech úrovních – od zpracování vstupních žádostí o hypotéku přes odhady cen nemovitostí až po schvalování. Jen vstupní scoring zájemce o hypotéku nyní může trvat 14 dní až tři týdny, a to v závislosti na bance. Vyřízení hypotéky může nyní zabrat i dva měsíce, což je dvakrát déle, než bylo dříve obvyklé.

Velké banky vyřizují a schvalují hypotéky rychleji

Doba schvalování hypotéky se odvíjí od úrokových sazeb konkrétní banky. Pokud je nabídka úvěru z hlediska výše úroku méně zajímavá, má banka méně žádostí o hypotéky a tím pádem také kratší schvalovací lhůty. A platí to i naopak. Rychleji také schvalují hypotéky zpravidla větší bankovní domy.

Aktuálně vyřídíte hypotéku velmi rychle například v Komerční bance a Hypoteční bance, které schvalují úvěry na bydlení v řádu několika dní.

Naopak více času budete potřebovat v bance Creditas, kde si počkáte na schválení hypotéky tři týdny až měsíc.

Připravte bance potřebné dokumenty

Vyřízení hypotéky vždy urychlíte včasnou přípravou potřebných dokumentů. Mezi ty základní patří například potvrzení o výši příjmu od zaměstnavatele, u podnikatelů jedno až dvě poslední daňová přiznání, výpisy z běžného účtu, u refinancování hypotéky také kopie všech úvěrových či leasingových smluv a podobně.

S požadovanými dokumenty konkrétní banky vás včas seznámí hypoteční specialista.

Hypotéka za 3 týdny

Pokud si zájemce o hypotéku dopředu připraví všechny potřebné dokumenty, lze úvěr na bydlení vyřídit velmi rychle. Příběh jednoho z klientů Hypo na míru je toho důkazem. Předmětem financování byl byt, jehož kupní cena byla 6,5 milionu korun.

- 7. dubna klient vyplnil na stránkách hyponamíru.cz poptávku na hypoteční úvěr ve výši 4,5 milionu korun. Hypoteční specialista se ještě ten den spojil s klientem, podle požadovaných kritérií připravil nabídku vhodných hypotečních úvěrů. Klient si jednu z nabídek vybral.

- 13. dubna byla podána žádost do banky, protože klient velmi rychle dodal veškeré požadované dokumenty.

- 20. dubna byl připraven odhad kupované nemovitosti a žádost přešla do fáze schvalování.

- 27. dubna klient podepsal úvěrovou smlouvu.

- 29. dubna byl přidělený hypoteční úvěr vyčerpán.

Sjednání hypotéky urychlí dostupné online nástroje

Pokud nechcete trávit hodiny svého času schůzkami v bance a přeposíláním nejrůznějších dokumentů k hypotéce, využijte hypoteční bankovnictví hyponamiru.cz. Veškeré potřebné dokumenty si s vaším hypotečním specialistou předáte online v rámci hypotečního bankovnictví a k tomu neztratíte přehled o stavu vaší žádosti o hypotéku.

Sjednání hypotéky výrazně urychlí i nová služba bankovní identity. Kromě státních institucí a některých soukromých firem využívají od začátku letošního roku tuto službu i první velké banky. Pokud si u své banky aktivujete službu bankovní identity, budete ji moci využít i ke sjednání online hypotéky na portálu hyponamiru.cz.

Zpočátku zde bude bankovní identita sloužit ke vstupnímu ověření totožnosti zájemce o hypotéku při podání žádosti o úvěr. Do konce roku by také měla začít sloužit i k online podpisu schválené úvěrové dokumentace.

Některým majitelům firem a drobným živnostníkům se na bankovním účtu ve skutečnosti sejde mnohem více peněz, než činí jejich oficiální a doložitelný příjem. Podobně jsou na tom také zaměstnanci v některých profesích – například pracovníci v pohostinství, u kterých skutečný příjem výrazně vylepšuje neoficiální spropitné. Pokud tito lidé hledají cestu k úvěru na pořízení vlastního bydlení, velmi často se zajímají o hypotéky bez dokládání příjmů. Z příjmů jsou totiž schopni úvěr bez problémů splácet, ale jejich výši nechtějí nebo nemohou nijak doložit. Je možné takovou hypotéku v Česku získat?

TIP: Uvažujete o hypotéce bez dokládání příjmu? Spojte se s hypotečními specialisty hyponamiru.cz, kteří vám poradí, jak správně postupovat.

Hypotéka bez dokládání příjmu existuje

Poskytovatelé úvěrů mají ze zákona povinnost u každého zájemce o hypotéku řádně posoudit jeho schopnost úvěr splácet. Banky při hodnocení úvěruschopnosti vyžadují od zaměstnanců potvrzení o příjmu od zaměstnavatele, u podnikatelů je výchozím dokumentem dokládajícím výši příjmu podané daňové přiznání. Některé banky chtějí vidět i několik posledních výpisů z běžného účtu.

Jen málokdo dnes ví, že na českém trhu stále existuje jedna banka, která je schopna poskytnout hypotéku pouze na základě obratů na běžném účtu. Zájemce o hypotéku v tomto případě nijak nedokládá výši svých příjmů a stačí pouze jeho podpis na prohlášení. I tato banka se stejně jako ostatní zajímá také o výši pravidelných výdajů a sleduje rovněž úvěrovou historii a dosavadní platební morálku zájemce o hypotéku. Tyto potřebné informace najde v úvěrových registrech.

Robot vyhodnocuje pohyby na účtu

K získání hypotéky bez dokládání příjmu je potřeba splnit několik základních podmínek. V první řadě si musíte vybrat banku, která je schopna pracovat s obraty na běžném účtu. S výběrem této banky vám pomohou naši hypoteční specialisté.

| ? Výběr vhodné banky | ✅ Založení běžného účtu |

| ▶️ Pravidelné užívání účtu | ? Vyhodnocení výše obratu |

| ⬆️ Výše pravidelných výdajů | ? Dosavadní platební morálka |

Dále je nutné vybudovat si v bance určitou historii. Ve výhodě je ten, kdo už běžný účet v bance má a aktivně ho alespoň poslední dva měsíce využívá. Pokud si účet teprve nově založíte, je potřeba ho následně minimálně půl roku využívat. Během této doby si banka udělá obrázek o vaší finanční situaci a způsobu hospodaření s penězi – robot automaticky sleduje a vyhodnocuje například to, odkud a jak vysoké příjmy vám na účet přichází, jaké jsou vaše pravidelné měsíční výdaje nebo to, jak vysokou částku jste schopni měsíčně uspořit.

Pozor na hazard

V rámci přípravy na hypotéku bez dokládání příjmů si dávejte pozor na to, kam peníze z vašeho běžného účtu odchází. Cestu k hypotéce vám může zkomplikovat například záliba v sázení nebo jiném hazardu. Z účtu se nemusíte obávat platit veškeré běžné výdaje – například nájemné, výdaje za energie, telefon, stravu a podobně. Po dobu přípravy na hypotéku se rovněž vyplatí „nasměrovat“ všechny vaše příjmy na jeden účet. Celkový obrat na účtu bude vyšší a můžete dosáhnout na vyšší hypotéku.

Kolik vám banka půjčí?

Po určité době můžete od banky získat v rámci hypotéky bez dokládání příjmu buď předschválený limit až do výše sedmi milionů korun, nebo předschválenou splátku až do výše 30 tisíc korun. Z předschváleného limitu se ovšem odečítá objem hypoték či jiných úvěrů a půjček, které splácíte u jiných finančních institucí. Z předschválené splátky se rovněž odečítají veškeré bankovní závazky, které splácíte u jiných bank.