Před deseti lety si musel zájemce o sedmdesátimetrový byt v pražské novostavbě připravit na jeho koupi přibližně čtyři miliony korun. V současné době se srovnatelný byt běžně prodává o dva až tři miliony dráž. Ceny nových i starších bytů rostly nejen v Praze, ale i v ostatních koutech republiky. Podle údajů Českého statistického úřadu vzrostly za uplynulou dekádu nabídkové ceny bytů v České republice o více než 60 procent. Mnohem více peněz si dnes musí připravit i ti, kteří uvažují o pořízení nebo výstavbě rodinného domu nebo nákupu stavebního pozemku.

TIP: Máte vyhlédnutou nemovitost a potřebujete hypotéku? Srovnejte si aktuální nabídky bank jednoduše online v hypotečním bankovnictví hyponamiru.cz

Češi si berou vyšší hypotéky

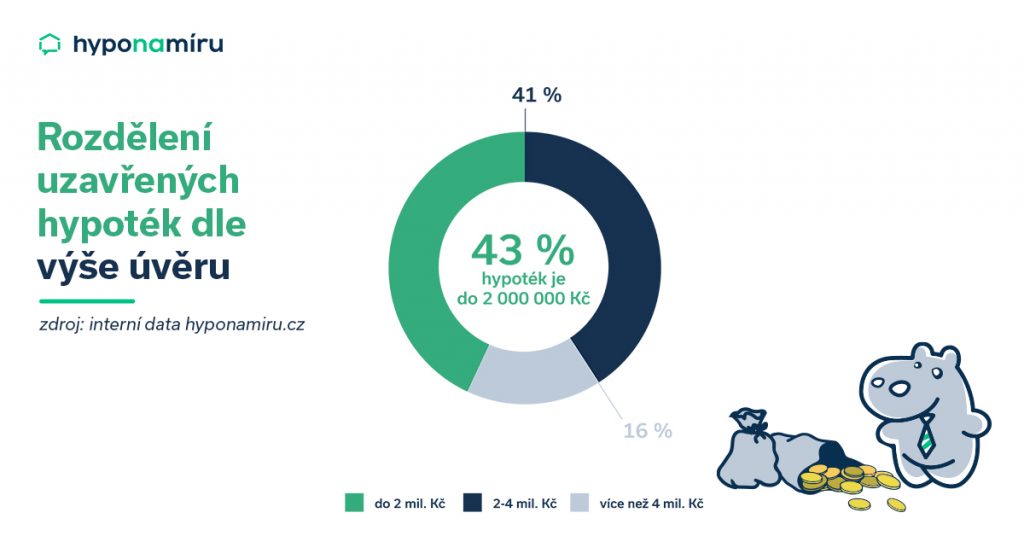

V Česku dlouhodobě rostou nejen ceny nemovitostí, ale také průměrná výše sjednané hypotéky, kterou lidé financují vlastní bydlení. Zatímco v roce 2010 byla průměrná výše hypotečního úvěru přibližně 1,6 milionu korun, dnes je to již více než 2,6 milionu. Podle aktuálních statistik online sjednávače hypoték hyponamiru.cz má zájem o hypotéku ve výši do dvou milionů korun 43 procent žadatelů. Dalších 41 procent si sjedná hypotéku v rozmezí dvou až čtyř milionů korun a jen 16 procent lidí si neváhá půjčit na bydlení více než čtyři miliony.

Jeden příjem na získání hypotéky mnohdy nestačí

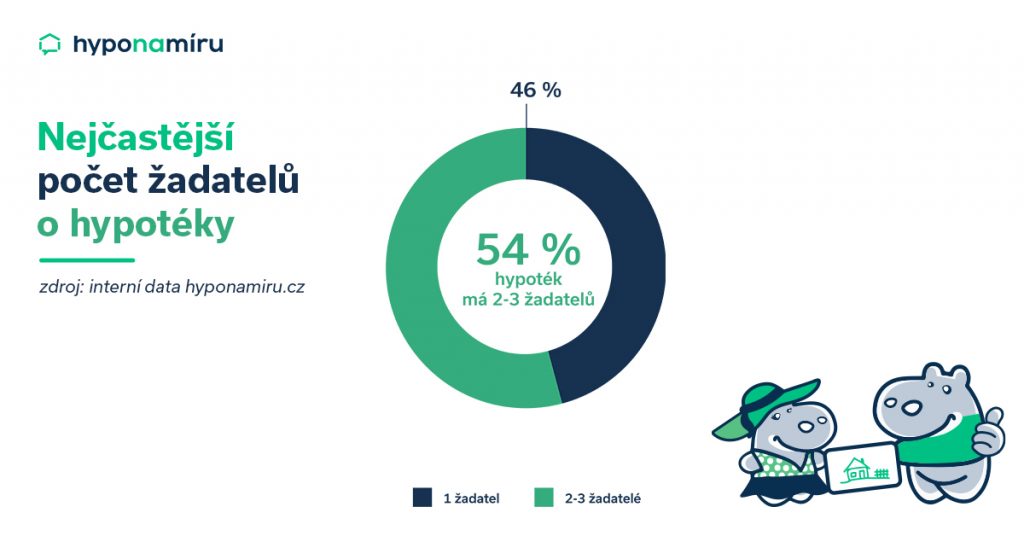

U každého zájemce o hypotéku se banky zajímají o výši a zdroj příjmu. I když průměrné mzdy v Česku dlouhodobě rostou, ceny nemovitostí rostou přeci jen o něco rychleji. Vlastní bydlení se tedy zejména pro jednotlivce s nižšími příjmy stává nedostupným luxusem. Vyšší šanci dosáhnout na potřebnou výši hypotéky mají lidé, kteří mají bonitního spolužadatele. Podle dat hyponamiru.cz má více než polovina zájemců o hypotéku (54 %) jednoho nebo dokonce dva spolužadatele.

Banky požadují hotovost nebo další nemovitost do zástavy

Stoprocentním hypotékám již před několika lety definitivně odzvonilo. Kdo uvažuje o hypotéce na vlastní bydlení, musí mít vlastní úspory nebo další vhodnou nemovitost do zástavy. V případě zástavy více nemovitostí se jejich hodnoty sčítají a klient se obejde i bez vlastních úspor.

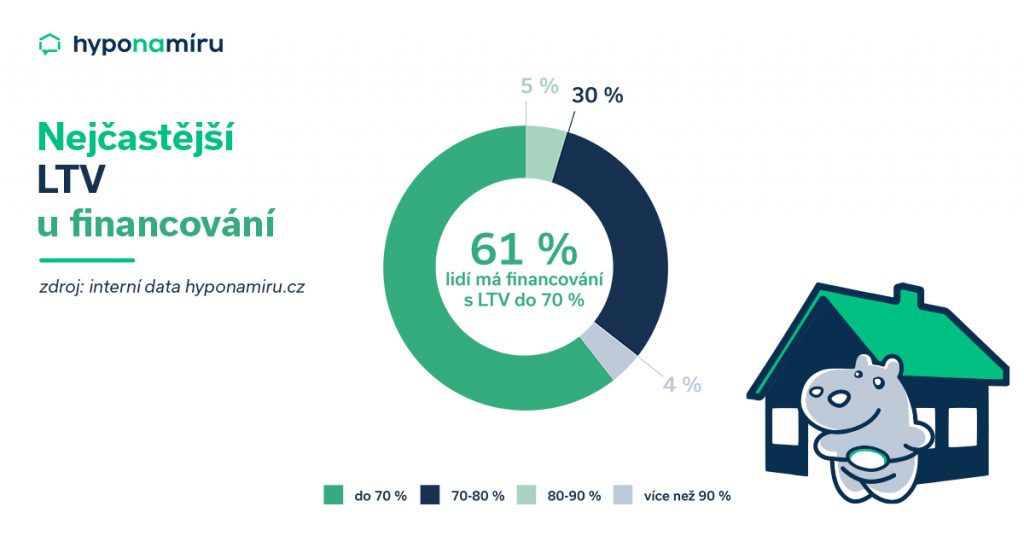

Banky u hypoték pracují s ukazatelem LTV, který vyjadřuje poměr mezi výší úvěru a hodnotou zastavované nemovitosti. Téměř u dvou třetin žadatelů o hypotéku na stránkách hyponamiru.cz vychází hodnota LTV do 70 procent. U 30 procent zájemců o hypotéku se pohybuje LTV v rozmezí od 70 do 80 procent.

Nízké sazby udržují vysokou poptávku po hypotékách

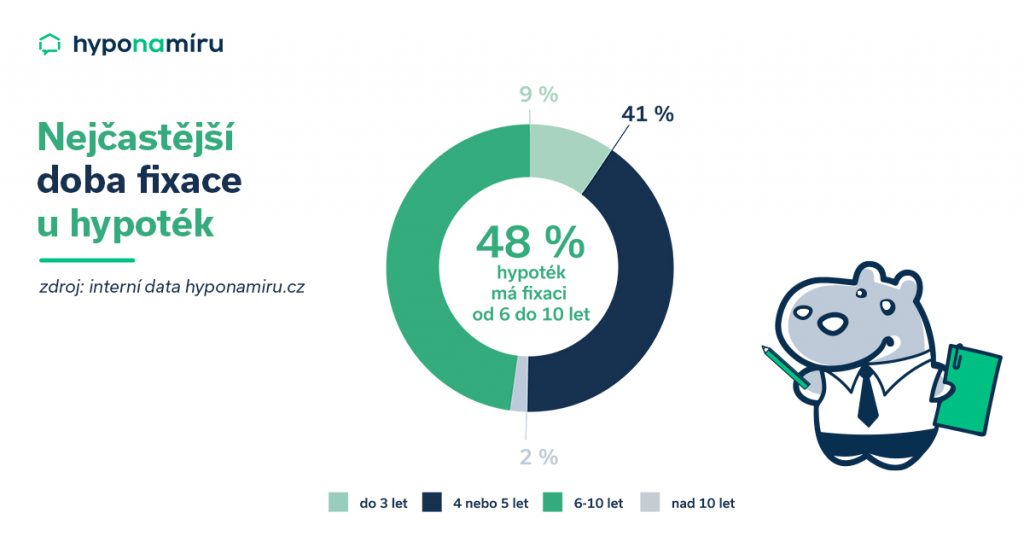

Zájem o hypotéky je výrazně ovlivněn nastavením úrokových sazeb. Čím nižší jsou, tím ochotněji si lidé na vlastní bydlení půjčují. V současné době se úrokové sazby hypoték drží těsně nad hranicí dvou procent (pozn. srpen 2020). Zejména menší banky ovšem dokážou nabídnout hypotéku i za méně než dvě procenta. Statistiky potvrzují, že výhodné úrokové sazby si chtějí lidé udržet po co nejdelší dobu a roste podíl hypoték s delší dobou fixace. Téměř polovina hypoték sjednaných na hyponamiru.cz je s fixací od 6 do 10 let.

Každý, kdo někdy kupoval byt, jistě potvrdí, že nalezení toho ideálního zabere spoustu času. Na začátku máte poměrně jasnou představu, co vše by mělo vaše nové bydlení splňovat. Například hledáte třípokojový byt ve starším cihlovém domě, který se nachází v klidné lokalitě obklopené zelení, s veškerou občanskou vybaveností a v dobré dojezdové vzdálenosti do centra. Jakmile vhodnou nemovitost k prodeji naleznete, domluvíte si schůzku s majitelem či realitním makléřem a vyrazíte na prohlídku. Při ní máte jedinečnou příležitost nejen posoudit skutečný technických stav bytu, ale také zjistit další detaily o nemovitosti. Na co se nesmíte zapomenout zeptat?

TIP: Vybrali jste si byt a potřebujete hypotéku? Aktuální nabídky jednotlivých bank si jednoduše porovnáte online z pohodlí domova v hypoteční kalkulačce hyponamiru.cz.

Hledejte nedostatky bytu

Některé realitní kanceláře nebo také samotní prodávající neváhají investovat čas a peníze do přípravy nemovitosti před samotnou nabídkou k prodeji. Této aktivitě se anglicky říká Home Staging a zahrnuje například kompletní výmalbu bytu, nové uspořádání nábytku včetně jeho barevného sladění s doplňky a doplnění různých dekorací, jako jsou např. moderní obrazy. Pokud máte pocit, že je byt jako z katalogu, zpozorněte. Za čerstvou výmalbou nebo novou omítkou se totiž může skrývat například plíseň či nebezpečné praskliny. Prodávajícího se neobávejte zeptat na konkrétní vady bytu, co vše v poslední době rekonstruoval nebo vyměňoval. Zajímejte se také o to, zda je dům zateplen, v jakém stavu je střecha, stoupačky, jak staré jsou rozvody elektřiny a plynu, kdy došlo k výměně oken a jak vypadají společně užívané prostory domu. Případné vady zapište do kupní smlouvy. Zjistěte si také jaké spotřebiče jsou součástí vybavení kupované nemovitosti. Píděte se po jejich kvalitě a recenzích. Pomoci mohou srovnávače zboží nebo recenzní portály.

Právní prověření nemovitosti

Velmi důležité je rovněž prověření právního stavu bytu. Zajímejte se o to, jaká na bytu váznou práva třetích osob a zda nesnižují jeho hodnotu. Nejčastěji se setkáte se zástavními právy a věcnými břemeny. Pokud si prodávající pořídil byt na hypotéku a stále ji splácí, bude ve výpisu z katastru nemovitosti uvedeno zástavní právo některé z bank. Zástavní právo může mít na nemovitosti například i jiná fyzická osoba nebo firma, která například majiteli poskytla půjčku. Před koupí bytu je nutné vědět, jak budou práva třetích osob vyřešena.

Ve výpisu z katastru nemovitostí jsou uvedena i věcná břemena. Problémem pro kupujícího jsou typicky věcná břemena na dožití (služebnosti). Naopak běžná jsou věcná břemena správců inženýrských sítí, která hodnotu bytu nesnižují.

Od prodávajícího si nechte vždy předložit aktuální výpis z listu vlastnictví. V tomto dokumentu zjistíte, kdo je evidovaným vlastníkem prodávaného bytu a má tedy právo vám nemovitost prodat.

Na co se ptát při koupi bytu

Při výběru bytu hraje roli i výše celkových nákladů na jeho provoz. Proto si nechte předložit předpis záloh. Z tohoto dokumentu se například dozvíte, jak vysoké jsou pravidelné platby do fondu oprav, náklady na provoz společných prostor (např. elektřina, voda, vytápění, úklid apod.), na kolik vychází pojištění celého domu nebo jaká je výše odměny externí firmy za správu domu.

Důležitým dokumentem je rovněž potvrzení o bezdlužnosti vůči společenství vlastníků jednotek (SVJ). Dozvíte se, zda prodávají poctivě platit veškeré náklady na byt a zda nezanechal na bytové jednotce dluh.

Každý bytový dům vyžaduje nejen pravidelnou údržbu, ale čas od času i nákladnější investice. Může se jednat například o opravu střechy, rekonstrukci rozvodů vody, elektřiny či plynu, opravu fasády a podobně. K financování těchto oprav jsou využívány prostředky ze společného fondu oprav. Proto se nezapomeňte zeptat, kolik peněz je již v tomto fondu naspořeno. U starších domů by měla částka pokrýt větší plánované i neočekávané investice.

Prověřte si rovněž dostupnou infrastrukturu, tedy zda je například v domě zaveden internet a od jakého poskytovatele.

Nezapomeňte si prověřit i prodávajícího

Před podpisem rezervační smlouvy proveďte alespoň základní právní prověření osoby prodávajícího. Nahlédnout můžete například do Insolvenčního rejstříku a Centrální evidence exekucí. Zde zjistíte, jestli není na vlastníka nemovitosti, respektive prodávanou nemovitost vedena exekuce.

Za poslední dekádu nešlo na investici do nemovitosti prodělat. Podle dat Českého statistického úřadu vzrostly za tuto dobu nabídkové ceny bytů v Česku přibližně o 60 procent. V případě hlavního města to bylo dokonce o 80 procent. Ceny výrazně rostly také u rodinných domů a stavebních pozemků. Nejvyšší nárůst cen zaznamenaly především kvalitní nemovitosti ve větších městech a jejich blízkém okolí. V posledních letech vyhnala vysoká poptávka ceny nemovitostí v Česku na historická maxima a někteří analytici nyní doporučují vyčkat na pokles cen. Vyplatí se čekat?

TIP: Vyhlédli jste si nemovitost a rádi byste ji financovali pomocí hypotéky? V hypotečním bankovnictví hyponamiru.cz si můžete online z pohodlí domova porovnat aktuální nabídky jednotlivých bank.

Srazí koronavirus ceny nemovitostí?

Poptávka po nemovitostech je z velké míry provázána s vývojem tuzemské ekonomiky. Pro letošní rok je jisté, že koronavirová opatření českou ekonomiku oproti předchozím letům výrazně zpomalí. Otázkou je, jak moc. Podle dubnového průzkumu ministerstva financí se letos tuzemská ekonomika propadne o 7,6 procenta. Pesimističtější odhady hovoří až o deseti procentech.

Výraznější pokles ekonomiky je vždy doprovázen růstem nezaměstnanosti. Hrozba ztráty zaměstnání a pravidelného příjmu vyvolává v lidech nejistotu, začínají spořit na horší časy a odkládají větší investice na příhodnější dobu.

Pokles zájmu o investice do nemovitostí se může v následujících měsících negativně promítnou do prodejních cen bytů, domů i stavebních pozemků. Pokud k poklesu cen skutečně dojde, nebude se jednat o žádný dramatický propad o desítky procent. U kvalitních nemovitostí ve městech lze očekávat spíše krátkodobou cenovou stagnaci. Výraznější slevu mohou nabízet prodávající, kteří potřebují svoji nemovitost rychle zpeněžit.

Správná doba na investici do nemovitosti

Případný krátkodobý pokles cen nemovitostí bude ideální příležitostí pro výhodný nákup. Příznivé zůstanou i úrokové sazby hypoték, které jsou již dnes velmi nízké a do konce roku 2020 se zřejmě dočkáme dalšího mírného poklesu sazeb. Nemalou částku ušetří kupující také díky plánovanému zrušení čtyřprocentní daně z nabytí nemovitosti. U nemovitosti v hodnotě čtyři miliony korun se jedná o částku 160 tisíc korun.

Pořízení investiční nemovitosti

Pokles cen si určitě nenechají ujít ani zájemci o investiční nemovitosti. Jedná se především o byty ve velkých městech, které majitel nevyužívá k vlastnímu bydlení ale ke krátkodobému či dlouhodobému pronájmu. Po uvolnění koronavirových opatření se poptávka po pronájmech začne pomalu vracet zpět a požadované nájemné opět poroste.

K nákupu investiční nemovitosti je možné využít i hypoteční úvěr. Zájemci o takzvanou investiční hypotéku ovšem musí počítat s tím, že bude banka vyžadovat více vlastních zdrojů (pozn. obvykle 30 až 40 %), zpravidla nabídne kratší dobu splatnosti a některé banky si také připočítají úrokovou přirážku. Víte, že díky pořízení investiční nemovitosti si můžete našetřit na důstojný důchod? Radíme, jak na to.

Než vám banka schválí hypotéku, musí nejdříve zodpovědně posoudit, že ji budete schopni dlouhodobě splácet. Připravte se tedy na to, že se hypoteční specialista bude zajímat o zdroj a výši vašeho příjmu. Při vyhodnocování žádosti o hypotéku jsou klíčové příjmy ze zaměstnání nebo podnikání. Mezi další příjmy, ke kterým banky přihlížejí, patří například rodičovský příspěvek, výživné na děti, výsluhová renta, invalidní důchod či příjmy z pronájmu nemovitostí. Pouze Raiffeisenbank zohledňuje také příjmy z dohod o provedení práce či pracovní činnosti. Jednotlivé banky mají vlastní pravidla pro posuzování příjmů a může se tedy stát, že jeden poskytovatel vám některý ze zmíněných příjmů uzná a jiný ho naopak nekompromisně odmítne.

TIP: Uvažujete o nové hypotéce nebo refinancování té stávající? Hypoteční bankovnictví hyponamiru.cz vám ukáže aktuálně nejvýhodnější nabídky jednotlivých bank. Vybranou hypotéku si můžete navíc sjednat online z pohodlí vašeho domova nebo kanceláře.

Kdo se zajímá o hypotéky bez dokládání příjmů?

O možnost získání nové hypotéky nebo refinancování té stávající bez dokládání příjmu se nejčastěji zajímají lidé, kteří nemohou doložit výši výdělku nebo je jich aktuální příjem příliš nízký. Konkrétně se může jednat například o zaměstnance, který nastoupil do svého prvního zaměstnání nebo zrovna změnil zaměstnavatele a běží mu zkušební lhůta. S doložením výše příjmu mohou mít problém také živnostníci, kteří provozují samostatně výdělečnou činnost kratší dobu než jeden rok a ještě nepodávali daňové přiznání.

Využít lze zjednodušené dokládání příjmů

V současné době vám novou hypotéku bez jakéhokoliv prokazování příjmů žádná banka v Česku neposkytne. V případě ČSOB a Hypoteční banky lze využít takzvaný předschválený limit. Banka informuje vytipované bonitní klienty o možnosti okamžitého přidělení hypotéky až do určité výše. Vychází přitom z historických pohybů na účtu klienta.

Pokud refinancujete stávající hypoteční úvěr, můžete využít takzvané zjednodušené dokládání příjmů. Bance stačí v tomto případě předložit pouze zjednodušené podklady k příjmu. I tato možnost má ovšem několik důležitých pravidel. Jednotlivé banky si opět nastavují konkrétní podmínky individuálně.

Hypotéku při refinancování například nemůžete navyšovat vůbec nebo jen do omezené výše dané bankou. Nová výše splátky se musí také rovnat vaší dosavadní splátce nebo ji může převyšovat maximálně o dané procento. Dále se nesmí změnit dlužníci a musíte nadále ručit stejnou nemovitostí. Nezbytnou podmínkou je samozřejmě bezchybná splátková historie.

Refinancování hypotéky bez dokládání příjmů

Refinancovat hypotéku bez dokládání příjmů umí na českém trhu primárně UniCredit Bank. Interní systém banky ovšem musí vyhodnotit, že je tento postup v daném případě možný. Zájemce o hypotéku musí splnit celou řadu přísných kritérií a refinancování hypotéky bez dokládání příjmů není rozhodně pro každého.

Ostatní banky vyžadují při refinancování hypotéky předložit alespoň dokumenty prokazující příjem. Místo daňového přiznání nebo potvrzení o příjmu mohou stačit například jen výpisy z účtu. Banka pak už jen zkontroluje, zda částka přicházející na účet odpovídá výdělku uvedeném v žádosti o refinancování.

Úroková sazba hypotéky vyjadřuje cenu zapůjčení peněz. Při nízkých sazbách mají lidé větší motivaci pořídit si vlastní nemovitost na úvěr a poptávka po bytech, rodinných domech, stavebních pozemcích i rekreačních nemovitostech roste. Na druhé straně vysoká poptávka tlačí vzhůru ceny většiny nabízených nemovitostí. Svědky tohoto vývoje jsme byli v uplynulých letech, kdy nízké sazby hypoték přiměly řadu Čechů investovat do vlastního bydlení.

TIP: Uvažujete o hypotéce? V hypotečním bankovnictví hyponamiru.cz si můžete z pohodlí domova porovnat aktuální nabídky hypoték jednotlivých bank.

Hypotéky jsou už dnes velmi levné

Když centrální banka snižuje základní úrokové sazby v ekonomice, poskytovatelé hypoték se zpravidla s určitým časovým odstupem vydají stejným směrem. Tak tomu je i v letošním roce. Zatím naposledy snižovala Česká národní banka sazby v květnu – základní úroková sazba (takzvaná repo sazba) klesla o 0,75 procentního bodu na 0,25 procenta (pozn. letos snižovala ČNB sazby již třikrát). Na přelomu května a června přišly tuzemské banky s plošným zlevňováním hypoték. Úvěr s pětiletou fixací bylo možné získat za méně než dvě procenta ročně. Má to ale svá specifika – podmínkou je často pojištění úvěru, díky kterému není úroková sazba tak výhodná, jak se na první pohled může zdát. Pro zájemce o novou hypotéku nebo refinancování té stávající je pokles úrokových sazeb vždy příjemnou zprávou.

Do záporných hodnot se sazby hypoték nedostanou

Pokud bude letos Česká národní banka pokračovat ve snižování úrokových sazeb v ekonomice, můžeme se dočkat dalšího zlevnění již tak velmi levných hypoték. Nepůjde ale o žádný dramatický pokles. Někteří lidé dnes spekulují, že se mohou sazby hypoték dostat i do záporných hodnot. V praxi by to znamenalo, že banky platí lidem za to, že si od nich vezmou hypotéku. S touto nabídkou přišla v loňském roce jako první na světě dánská Jyske Bank, která platila dlužníkům 0,5 procenta ročně. I když by tento krok zájemci o hypotéku jistě uvítali, je u nás scénář negativních úrokových sazeb hypoték velmi nepravděpodobný.

Záporné úrokové sazby obrátí bankovní svět naruby

Záporné úrokové sazby by totiž obrátily celý bankovní trh naruby. Banky vydělávají, když půjčují peníze a inkasují za poskytnuté úvěry sjednané úroky. Na druhé straně platí za to, že si u nich lidé či firmy ukládají dočasně volné peníze například na spořicích či termínovaných účtech. Po zavedení negativních sazeb by klienti bank za uložení peněz naopak platili. V této situaci lze očekávat, že se lidé začnou chovat racionálně a místo střádání peněz v bance využijí jinou výnosnější alternativu. Například využijí volné peníze, přidají k nim extrémně levnou hypotéku a pořídí si nemovitost.

Podle realitních makléřů si chaty a chalupy v Česku pořizují nejčastěji rodiny s dětmi, které mají zajištěné vlastní bydlení ve městě a chtějí trávit volné dny v přírodě. Rekreační nemovitosti k celoročnímu užívání vyhledává také starší generace, která plánuje prožít důchod mimo město. V posledních letech také roste poptávka po chatách a chalupách od lidí, kteří nechtějí nebo si nemohou dovolit drahé bydlení ve městech. Řada z těchto zájemců o vlastní rekreační nemovitost uvažuje o využití hypotéky. Už při výběru nemovitosti je ovšem potřeba dávat pozor, protože ne každou chatu či chalupu přijme banka do zástavy.

Hypoteční kalkulačka: Spočítejte si hypotéku na rekreační nemovitost online z pohodlí domova.

Nemovitost musí mít evidenční nebo popisné číslo

Stejně jako při nákupu bytu, rodinného domu či stavebního pozemku na hypotéku musíte i v případě pořízení chaty či chalupy nabídnout bance do zástavy vhodnou nemovitost. Aby mohla rekreační nemovitost sloužit jako zástava, musí být splněno několik podmínek. V první řadě musí mít kupovaný objekt přidělené evidenční nebo popisné číslo. Tuto informaci vám sdělí buď přímo prodávající či realitní makléř, nebo si ji můžete sami vyhledat na internetových stránkách katastru nemovitostí. Chaty mají obvykle pouze evidenční číslo. Chalupy, což jsou venkovská stavení, mají přiděleno číslo popisné.

Stavba musí stát na vlastním pozemku

Hypotéku získáte pouze na rekreační objekt, který stojí na vlastním pozemku. Zejména chaty v rekreačních oblastech stojí velmi často na pozemcích v dlouhodobém pronájmu – například na pozemcích ve vlastnictví Lesů České republiky.

Kromě pozemků, na kterých nemovitost stojí, se dopředu zajímejte i o vlastníka přístupové cesty. Pokud se k chalupě či chatě dostáváte přes cizí pozemky nebo lesy, vyžadují banky souhlasy jejich majitelů nebo sjednání břemene jízdy a chůze. Majitelé okolních pozemků nemusí na takový požadavek přistoupit. Pokud potřebné souhlasy či věcná břemena nezískáte, banka nemovitosti do zástavy nepřijme.

Banky vyžadují přípojku elektřiny a zdroj vody

Za hypotéku se nemůžete bance zaručit ani chatou či chalupou bez přípojky elektřiny a zdroje pitné vody. Pokud není ke stavbě přiveden veřejný vodovod, stačí mít vlastní studnu. Další podmínkou přijetí rekreační nemovitosti do zástavy je celoroční obyvatelnost objektu a charakter trvalého bydlení. Odhadce banky sleduje vybavenost dané stavby, tedy zda má chata či chalupa například zdroj vytápění, koupelnu či kuchyň. Pokud je rekreační nemovitost vybavena podobně jako například rodinný dům či byt, se získáním hypotéky nebudete mít problém.

Banky vyžadují více vlastních prostředků

Tuzemské banky v případě financování rekreačních nemovitostí obvykle poskytují hypotéky maximálně do výše 70 procent jejich odhadované hodnoty. U chat a chalup ve výborném technickém stavu ve vyhledávaných lokalitách se můžete dostat i na 80 procent. Stejně jako u hypotéky na pořízení vlastního bydlení si v případě rekreačních nemovitostí můžete sami vybrat dobu splatnosti a fixace úrokové sazby.

Když chata či chalupa nesplňuje podmínky banky pro přijetí do zástavy, není ještě nic ztraceno. Bance totiž můžete nabídnout i jinou vhodnou nemovitost v osobním vlastnictví, tedy například byt, rodinný dům či stavební pozemek. Stále ovšem platí, že i když se rekreačním objektem neručí a je pouze předmětem financování, stále musí splňovat charakter standardního bydlení, aby byla splněna účelovost hypotéky, tj. spojitost s bydlením. Právě na hypotéky na bydlení dávají banky totiž nejnižší možnou úrokovou sazbu.