Přijatá opatření proti šíření pandemie koronaviru paralyzovala mnoho českých firem i živnostníků. S výrazným poklesem tržeb počítá pro letošní rok řada z nich. Zaměstnavatelé hledají úspory na všech stranách a některé podniky se pravděpodobně nevyhnou nutné redukci pracovních pozic. Nejistota na pracovním trhu doprovázená rostoucí nezaměstnaností je varovným signálem pro banky, které mnohem více prověřují zájemce o hypotéku.

TIP: Sjednejte si hypotéku z pohodlí domova či kanceláře pomocí online hypotečního bankovnictví hyponamiru.cz

Riziko nesplacení hypotéky roste

Jakmile banka schválí hypotéku, podstupuje riziko, že klient nebude svůj dluh splácet. Aby toto riziko snížila na minimum, velmi pečlivě vyhodnocuje bonitu každého zájemce o hypotéku, tedy schopnost řádně a včas splácet finanční závazky. V rámci takzvaného scoringu sleduje mimo jiné také druh vykonávané práce. U některých profesí je totiž nyní mnohem vyšší riziko rychlé ztráty zaměstnání. Pokud nemají lidé dostatečnou finanční rezervu, může vést delší nezaměstnanost k neschopnosti splácet.

Nejohroženější profese

Koronavirus zasáhl řadu oborů. Ze dne na den přišly o zákazníky a zdroj příjmu například cestovní kanceláře, letecké společnosti, autobusoví dopravci, ubytovací zařízení, restaurace, bary, umělci nebo organizátoři kulturních a společenských akcí. Pracovníkům v těchto oborech v lepším případě „pouze“ poklesly výdělky, v horším dostali výpověď a přišli o zaměstnání.

Příklady nejvíce zasažených profesí:

- Číšníci a kuchaři

- Průvodci v oblasti cestovního ruchu a delegáti

- Řidiči dálkových autobusů

- Letušky

- Herci a zpěváci

Banky na dění okolo koronaviru velmi rychle zareagovaly. V současné době přísněji posuzují jednotlivé žádosti o hypotéku a také pečlivě vyhodnocují rizikovost jednotlivých profesí. Aktuálně existují seznamy profesí, u kterých banky hypotéku neschválí nebo zájemce podrobí podrobnějšímu přezkoumání.

Poskytovatelé hypoték u jednotlivých profesí sledují i to, zda bude perspektivní i v budoucnu. Žadatelé o hypotéku také předkládají bance čestné prohlášení, ve kterém uvádějí, jak se jich dotkla koronavirová situace. Pod drobnohledem jsou také firmy. Pokud se společnosti nedaří a plánuje velké propouštění, zájemce o hypotéku většinou neuspěje.

Kdo s žádostí o hypotéku uspěje?

Při sjednávání hypotéky měli i před krizí velmi dobrou pozici pro vyjednávání s bankou například lékaři, právníci, policisté, hasiči či učitelé na vysokých školách. O práci se v následujících měsících nemusí obávat ani vysoce kvalifikovaní zaměstnanci, kteří pracují v některém z nepostradatelných oborů. Ve výhodě jsou obecně zaměstnanci ve státní správě, které oproti soukromému sektoru nezasáhne případná vlna propouštění v tak velké míře.

Pokud jste si sjednali novou hypotéku na financování vlastního bydlení nebo refinancujete váš stávající hypoteční úvěr, je téměř jisté, že je u ní uplatněna anuitní splátka. Většina českých bank totiž žádnou jinou možnost ani nenabízí. Po celou dobu zvolené fixace se celková výše měsíční splátky úvěru nemění. Výhodou anuitního splácení je, že na několik let dopředu víte, jakou částku vám hypotéka odčerpá z rodinného rozpočtu.

Hypotéka s anuitní splátkou

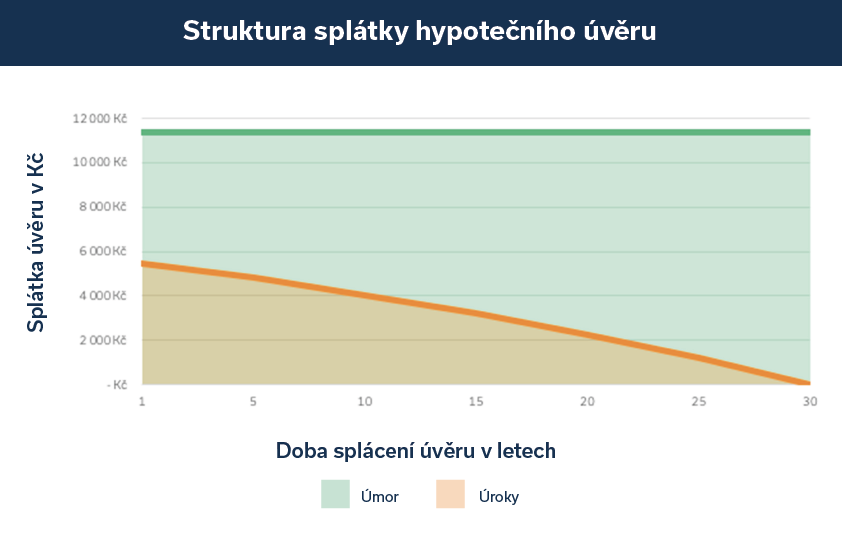

Celková měsíční splátka hypotéky se skládá z jistiny a úroku. Vzájemný poměr těchto dvou složek se každý měsíc mění. Částka připadající na úroky je nejvyšší na začátku splácení hypotéky a v čase se postupně snižuje. Naopak částka připadající na splátku jistiny v čase roste. Konkrétní výši jistiny a úroku naleznete v úvěrové dokumentaci, kde jsou jednotlivé složky splátky podrobně rozepsány ve splátkovém kalendáři.

Poznámka: Hypoteční úvěr ve výši 3 miliony korun, úroková sazba 2,19 %, splatnost 30 let

Změna měsíční splátky hypotéky po vypršení doby fixace

Pokud máte hypotéku například se splatností 30 let, bude ve splátkovém kalendáři rozepsána výše jistiny a úroku na celou tuto dobu. V praxi se ovšem výše úroku po vypršení doby fixace zpravidla změní. Aktuální úrokové sazby hypoték jednotlivých bank se totiž v čase mění a odvíjí se například od základních úrokových sazeb v ekonomice, zájmu o hypotéky či konkurence mezi jednotlivými poskytovateli hypotečních úvěrů.

Po uplynutí doby fixace mohou být aktuální sazby hypoték oproti původně sjednané sazbě vyšší, nebo naopak nižší. Před začátkem dalšího fixačního období vám banka nabídne sazbu pro další fixační období. Pokud budete s navrženou úrokovou sazbou souhlasit, přepočítá banka výši měsíční splátky na další období. Jestliže vám konkurence nabídne výhodnější úrokovou sazbu nebo jiné výhody, vyplatí se hypotéku refinancovat. Vaše nová banka vytvoří splátkový kalendář tak, aby navazoval na částku, kde původní banka skončila.

Progresivní splátka hypotéky

V současné době banky tento typ splácení hypotéky prakticky nenabízejí. Progresivní splátka měla v minulosti přilákat především mladší zájemce o hypotéku, kteří stáli na začátku své pracovní kariéry a počítali s budoucím růstem příjmů. V prvních letech byla výše splátky nižší a postupně se zvyšovala. Měsíční splátka hypotéky byla po celý rok stejná a každoročně se upravovala o takzvaný koeficient růstu. Stejně jako u klasické hypotéky s anuitní splátkou si mohli zájemci o hypotéku vybrat dobu fixace úrokové sazby (např. na 5, 10 nebo i 15 let).

Degresivní splátka hypotéky

Ve standardní nabídce tuzemských bank dnes nenajdete ani hypotéky s degresivní splátkou. U této konstrukce výpočtu je splátka hypotéky nejvyšší v prvních letech splácení a v čase její výše postupně klesá. Stejně jako u progresivního splácení se výše splátky v průběhu roku nemění. Každý rok je měsíční splátka upravena o takzvaný koeficient poklesu. V případě degresivních i progresivních splátek bylo možné po uplynutí fixace přejít na anuitní způsob splácení.

Abyste získali hypotéku podle vašich představ, nemusíte už obcházet jednotlivé banky a sami zdlouhavě porovnávat parametry předložených nabídek. Stačí využít online hypoteční bankovnictví hyponamiru.cz, které spojuje moderní technologie a zkušenosti špičkových hypotečních specialistů.

Hlavní výhodou online hypotéky je, že nemusíte nikam chodit – hypotéku si totiž vyřídíte online přes internet a telefon z pohodlí domova, kanceláře nebo třeba oblíbené kavárny. Na cestě k lepší hypotéce vás budou provázet zkušení hypoteční specialisté.

Cesta začíná v online hypoteční kalkulačce

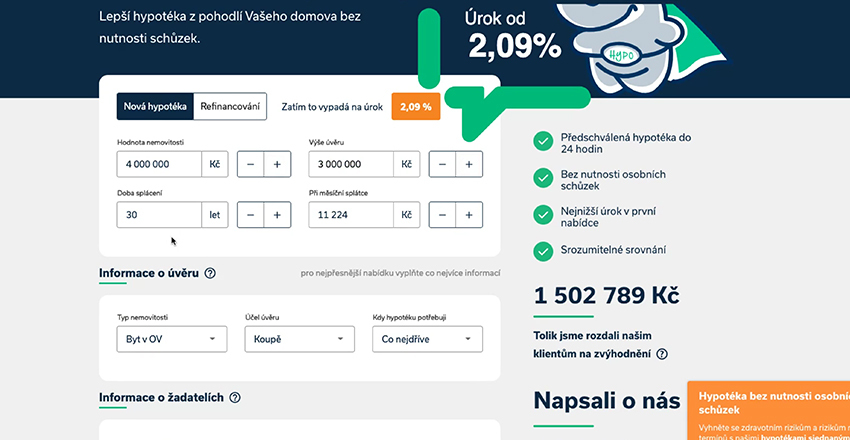

Do online hypotečního bankovnictví se dostanete jednoduše přes hypoteční kalkulačku hyponamiru.cz, kde popíšete, jakou hypotéku hledáte. Odkaz na kalkulačku je na hlavní stránce portálu hyponamiru.cz. K vygenerování nabídek hypoték jednotlivých bank je potřeba zadat hodnotu kupované nemovitosti, výši požadovaného úvěru, preferovanou dobu splácení, typ nemovitosti, účel využití úvěru, informace o vás a případných dalších spolužadatelích a kontaktní údaje. Na závěr už stačí jenom stisknout tlačítko Porovnat hypotéky všech bank.

Přehledné srovnání nabídek hypoték

Po odeslání údajů z hypoteční kalkulačky se dostanete rovnou do hypotečního bankovnictví. Celý proces výběru a sjednání hypotéky je rozdělen do pěti navazujících kroků (pozn. v levém menu najdete záložky O hypotéce, Nabídka, Dokumenty, Čerpání a Hlídač).

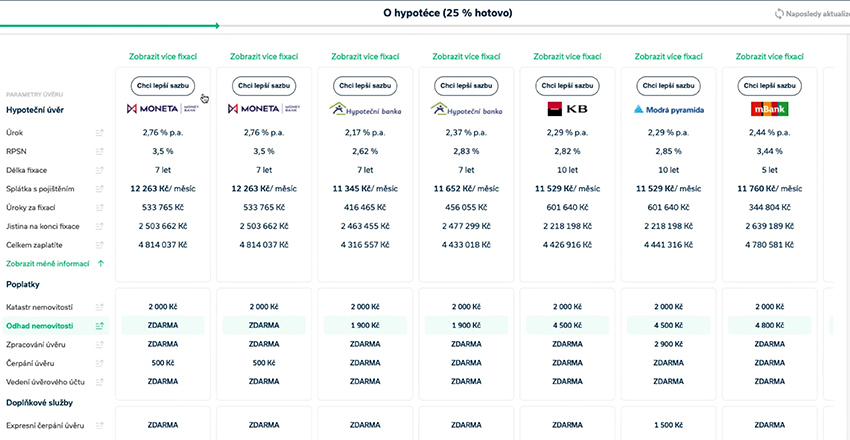

Pod záložkou O hypotéce jsou přehledně seřazeny nabídky hypoték jednotlivých bank a uvedeny základní parametry úvěrů jako výše úroku, RPSN, délka fixace, výše měsíční splátky, částka zaplacená na úrocích za dobu fixace, výše jistiny na konci fixace a částka, kterou zaplatíte za vaši hypotéku celkem. Zobrazit si můžete i další informace jako například poplatky za zpracování úvěru, čerpání úvěru, vedení úvěrového účtu, odhad nemovitosti, katastr nemovitostí a doplňkové služby (pozn. ve většině případů budete mít při sjednání hypotéky s hyponamiru.cz všechny zmíněné položky zdarma, což je dobrý důvod pro to, řešit hypotéku s námi).

Velmi užitečná je funkce řazení nabídek hypoték. Pokud tedy chcete automaticky seřadit hypotéky například od nejnižší úrokové sazby po nejvyšší, stačí v parametrech úvěru kliknout na položku Úrok.

TIP: Pokud máte zájem o více nabídek hypoték jedné banky, stačí kliknout na odkaz Zobrazit více fixací (pozn. odkaz je nad logem banky).

Získejte lepší úrokovou sazbu

Abyste od nás získali co nejlepší úrokovou sazbu, je potřeba v základním srovnání nabídek hypoték kliknout na tlačítko Chci lepší hypotéku. V tomto kroku se dostanete do formuláře, kde je potřeba vyplnit doplňující informace – konkrétně výši vašich příjmů a výdajů, označit, zda si přejete sjednat také pojištění schopnosti splácet, z kolika členů se skládá vaše domácnost a zda budete využívat nějakou další nemovitost k dozajištění hypotéky.

Po stisknutí tlačítka Zobrazit nejnižší úrok se přesunete do akceptačního modulu, kde ověříme váš e-mail pro zobrazení nabídek. Do zadané e-mailové schránky vám obratem zašleme šestimístný ověřovací kód, který zadáte do hypotečního bankovnictví, zvolíte si nové heslo a dokončíte aktivaci účtu. Po úspěšné aktivaci se vám v bankovnictví zobrazí upřesněné nabídky hypoték s nejlepší možnou úrokovou sazbou. Sami si vyberete jednu nebo více nabídek, o které máte zájem, a zaškrtnete u nich políčka Vybrat. Po stisknutí tlačítka Pokračovat se vám zobrazí krátká rekapitulace vybraných variant.

Předání podkladů pro žádost o hypotéku

Ke zpracování žádosti o hypotéku je potřeba vyplnit posledních pár informací. Pro podání žádosti zadáte například jméno a příjmení, vaše kontaktní údaje, informace o zaměstnavateli, pracovní pozici, datum nástupu do zaměstnání, číslo účtu, korespondenční adresu a několik dalších údajů. Dále přidáte požadované soubory jako například dva doklady totožnosti hlavního žadatele a všech případných spolužadatelů. Pokud podnikáte, je potřeba nahrát dvě poslední daňová přiznání. Veškeré dokumenty se nahrají na jednom místě v šifrovaném rozhraní, čímž je zaručena maximální bezpečnost předávaných informací. Po vyplnění odešlete podklady ke zpracování a vyčkáte, až se vám ozve přidělený hypoteční specialista. Do e-mailové schránky vám zašleme náhled žádosti o hypotéku. Současně k vám vyšleme kurýra, který doručí žádost k podpisu. U některých bank také umíme podepisovat žádosti prostřednictvím SMS zprávy. Tento způsob je velmi rychlý, pohodlný, bezpečný a bez jakéhokoliv papírování.

Schvalování hypotéky

Po podpisu žádosti předáváme veškeré podklady bance a dáme vám vědět, že vše proběhlo v pořádku. O výsledku bankovního scoringu vás budeme informovat SMS zprávou a současně od našeho hypotečního specialisty získáte seznam dokumentů potřebných ke schválení hypotéky. Po nahrání dokumentů do hypotečního bankovnictví odešleme úvěr ke schválení. O výsledku schválení vás bude informovat hypoteční specialista a banka připraví hypoteční smlouvu k podpisu. Náš hypoteční specialista vás bude kontaktovat a domluví se s vámi na způsobu, čase a místě podpisu smlouvy.

Čerpání hypotéky

Posledním krokem po podpisu smlouvy je čerpání hypotečního úvěru. Zašleme vám podmínky pro čerpání hypotéky a až přijde čas na čerpání, ozve se vám náš specialista a začnete úvěr čerpat. Po vyčerpání hypotéky obdržíte SMS zprávu, že byl úvěr úspěšně dočerpán. V hypotečním bankovnictví se posunete do záložky Hlídač. O vaši hypotéku budeme pečovat i po ukončení čerpání. Včas vás upozorníme například na blížící se termín fixace, možnost složení mimořádné splátky nebo vhodný okamžik refinancování hypotéky.

S online hypotečním bankovnictvím se vyhnete zbytečnému papírování a navíc ušetříte drahocenný čas a nemalé peníze. Přenechte práci s vyřízením hypotéky našim specialistům a buďte s námi online!

V České republice existují nebankovní společnosti, které poskytují podnikatelům i fyzickým osobám takzvané nebankovní hypotéky. Jedná se o neúčelový úvěr zajištěný zástavním právem k nemovitosti. Tento typ úvěru je velmi podobný americké hypotéce – oproti zástavě vlastní nemovitosti poskytne nebankovní společnost finanční prostředky, které lze využít na cokoliv.

Podnikatelé tímto způsobem mohou financovat například různé časově omezené obchodní příležitosti, rozvoj společnosti, investice nebo úhradu nejrůznějších výdajů či dluhů. Přečtěte si, jaká úskalí souvisejí s financováním nemovitosti běžnou hypotékou od banky, když je kupovaná nemovitost zatížena zástavním právem nebankovní společnosti.

TIP: Sjednejte si hypotéku z pohodlí domova online na portálu hyponamiru.cz. S vyřízením hypotéky vám pomohou zkušení hypoteční specialisté.

Rizika nebankovních hypoték

Poskytovatelé nebankovních hypoték lákají klienty především na mírnější podmínky pro získání úvěru. Někteří jsou ochotni poskytnou úvěr zajištěný nemovitostí i zájemcům, kteří například nemohou doložit dostatečně vysoký příjem. Nebankovní poskytovatelé velmi často také uvádějí, že nenahlížejí do registrů.

U takzvaných nebankovních hypoték je oproti bankovním hypotékám potřeba počítat s kratší dobou splatnosti, mnohem vyšší úrokovou sazbou a nižší hodnotou LTV. Obvykle vám nebankovní společnost poskytne úvěr maximálně do 50 až 70 procent odhadované ceny nemovitosti. Odhad nemovitosti se přitom může od aktuální tržní ceny výrazně lišit.

Příklad: Pan Novotný uvažuje o nebankovní hypotéce. Jako zástavu může nabídnout vlastní byt, jehož tržní cena se při aktuální situaci na trhu pohybuje okolo 2,5 milionu korun. Nebankovní společnost nabízí nebankovní hypotéky ve výši 50 % LTV. Pokud by nebankovní společnost odhadla cenu bytu na dva milionu korun, získal by pan Novotný nebankovní hypotéku ve výši jeden milion korun.

Další podstatnou nevýhodou nebankovní hypotéky je to, že nelze uplatnit odpočet úroků v daňovém přiznání. Zájemci o toto financování by si měli dát pozor také na další možné poplatky (např. za sjednání úvěru, ocenění nemovitosti, předčasné splacení apod.), netransparentní podmínky a výši sankcí.

Prodej nemovitosti zatížené nebankovní hypotékou

Jak ukazuje příklad výše, podmínky pro nebankovní hypotéky jsou ve většině případů velmi nevýhodné. Nejenže hodnota zástavy výrazně převyšuje skutečnou tržní cenu nemovitosti, ale navíc zaplatíte také velmi vysoký úrok. S úrokovými sazbami pod 10 procent nepočítejte. S komplikacemi je potřeba počítat i v případě prodeje nemovitost zatížené nebankovní hypotékou.

Jak nahlížejí banky na zástavní právo nebankovní společnosti?

Nebankovní společnosti podmiňují poskytnutí úvěru zástavou nemovitost. V případě sjednání zástavního práva nelze bez souhlasu zástavního věřitele jakkoliv manipulovat s nemovitostí na katastru. Nelze například přidávat zástavní právo, přepisovat vlastníka a podobně. Častým problémem bývá vyčíslení dlužné částky s potřebnými nároky. Většina bank neumí vyplatit zástavní právo nebankovní společnosti, proto takové nemovitosti ani nechtějí financovat.

Výmaz zástavního práva nebankovní společnosti může být složitý i pro kupující, kteří budou platit celou kupní cenu za nemovitost v hotovosti. Výmaz si totiž může vyžádat advokátní úschovu finančních prostředků, což je časově, právně i finančně náročnější.

Pokud máte na výběr, upřednostněte před nebankovní hypotékou raději americkou hypotéku od některé z českých bank. Hypoteční specialisté hyponamiru.cz vám pomohou najít cestu, jak se nebankovnímu sektoru zcela vyhnout.

Možnosti refinancování

Refinancování nebankovní hypotéky bývá poměrně komplikované. V první řadě je potřeba najít banku, která je ochotna financovat nemovitost se zástavním právem nebankovní společnosti. Při řešení situace se vyplatí oslovit banku a společně hledat vhodný způsob financování.

U nižších částek je možné využít k vyplacení a odblokování zástavy nebankovní společnosti neúčelový bankovní úvěr. Po vymazání zástavního práva je možné využít klasickou americkou hypotéku.

Aktuální trendy v nebankovních hypotékách

Nebankovní poskytovatelé úvěrů stále hledají nové cesty, jak rozšířit své portfolio klientů. Atraktivní cílovou skupinou jsou pro tyto společnosti zejména podnikatelé, kteří vlastní nemovitost a jsou ochotni se jí za úvěr zaručit.

Pokud je úvěr sjednán podnikatelem, je nutné pamatovat na to, že není chráněn zákonem o spotřebitelském úvěru. Podnikatel má tedy nižší právní ochranu než spotřebitel (tzn. fyzická osoba).

Srovnání úrokových sazeb

Srovnání úrokových sazeb nebankovních hypoték je velmi obtížené. Poskytovatelé totiž posuzují každý případ zcela individuálně. Výši úrokové sazby hypotéky ovlivňuje například výše požadovaného financování, doba splatnosti úvěru, hodnota nemovitosti v zástavě a samozřejmě i bonita zájemce o nebankovní hypotéku.

V marketingových materiálech je nejčastěji uvedena nejnižší možná úroková sazba, na kterou ovšem ve skutečnosti jen málokterý zájemce dosáhne. Běžně se roční úrokové sazby nebankovních hypoték pohybují mezi 12 až 17 procenty.

Pro srovnání hypoték od bankovních domů můžete běžně využít online srovnávače. V nich ovšem nebankovní hypotéky zpravidla nenajdete.

Proces schvalování hypotéky

Proces schvalování nebankovní hypotéky začíná podáním žádosti. Jako první se bude pracovník nebankovní společnosti zajímat o výši požadované částky úvěru a nemovitost, kterou plánujete nabídnout do zástavy.

Po předložení požadovaných dokladů a dokumentů (tzn. doklad totožnosti, výpis z katastru nemovitostí apod.) vaši žádost vyhodnotí. V případě schválení úvěru získáte od poskytovatele smluvní dokumentaci. Zde jsou popsány veškeré podmínky úvěru. Pokud budete s nabídkou souhlasit, stačí už jen smlouvu podepsat.

Finanční kompenzace pro živnostníky ve výši 15 tisíc korun měsíčně, ošetřovné pro podnikatele, půlroční odpuštění plateb minimálních záloh na důchodové pojištění a veřejné zdravotní pojištění, záruky bank za bezúročné půjčky… To jsou některé z forem pomoci státu podnikatelům, na které negativně dopadají aktuální vládní opatření proti šíření nákazy koronaviru. Pojďme si jednotlivé úlevy popsat podrobněji.

Jednorázová podpora 25 000 korun pro OSVČ

Vláda schválila jednorázovou finanční podporu ve výši 25 tisíc korun pro osoby samostatně výdělečně činné, které byly ekonomicky poškozeny mimořádnými opatřeními vlády nebo jinými důsledky pandemie koronaviru. V žádosti o podporu budou muset živnostníci formou čestného prohlášení doložit, že v období od ledna do března 2020 přišli v hrubých tržbách oproti srovnatelnému období roku 2019 alespoň o deset procent a že v loňském roce dosáhli v hrubých příjmech alespoň 180 000 korun, případně v přepočtu alespoň 15 000 korun měsíčně, pokud nepodnikali celý rok.

Vykonávaná činnost musí být hlavní činností, vedlejší činnost se připouští pouze u invalidních či starobních důchodců, u rodičů pobírajících rodičovský příspěvek či peněžitou pomoc v mateřství, případně že dotyčný pečoval o potřebnou osobu. Podrobné informace naleznete ZDE.

Poškození živnostníci dostanou od státu 15 tisíc korun měsíčně

Osoby samostatně výdělečně činné (OSVČ) postižené opatřeními proti šíření nového koronaviru budou moci žádat každý měsíc o podporu ve výši 15 tisíc korun. Rozhodla o tom vláda a příslušnou legislativu připraví ministerstvo financí.

Ošetřovné pro OSVČ

Osoby samostatně výdělečně činné získají finanční příspěvek ve výši 424 korun za každý den v karanténě nebo ošetřování člena rodiny. Jde o obdobu ošetřovného u zaměstnavatelů, na které neměly OSVČ doposud nárok. Pro vyplacení příspěvku je potřeba vyplnit čestné prohlášení a podat jej prostřednictvím obecního živnostenského úřadu. Tento příspěvek vyplácí ministerstvo průmyslu a obchodu.

Odpuštění plateb minimálních záloh na sociální a zdravotní pojištění po dobu 6 měsíců

Úlevou pro zhruba milion živnostníků je půlroční odpuštění minimálních povinných plateb na důchodové pojištění a veřejné zdravotní pojištění. Pokud živnostník má podnikání jako hlavní činnost, je pro letošní rok minimální výše zálohy na pojistné na důchodové pojištění 2 544 korun. Minimální záloha na zdravotní pojištění u hlavní činnosti je 2 352 korun. Za šest měsíců tedy ušetří živnostníci na pojistném téměř 30 tisíc korun.

Pozastavení EET

Podnikatelé nemusí po dobu nouzového stavu a následujících tří měsíců dodržovat elektronickou evidenci tržeb (zkratka EET). Příslušné úřady nebudou ani kontrolovat její dodržování.

Finanční kompenzace pro zaměstnavatele

Vláda přislíbila takzvaný kurzarbeit, což je finanční kompenzace pro zaměstnavatele, kterým současná situace znemožnila přidělovat práci zaměstnancům z důvodu nařízení karantény či péče o dítě u významné části zaměstnanců. Zaměstnavatelé současně musí prokázat, že nemohou vyrábět z důvodu omezení dostupnosti nezbytných vstupů nebo že důvodem přerušení činnosti firmy je omezení poptávky po jejich výrobcích či službách.

Bezúročné půjčky

Ministerstvo průmyslu a obchodu (MPO) připravilo ve spolupráci s Českomoravskou záruční a rozvojovou bankou podporu pro podnikatele zasažené koronavirem. V úvěrovém programu COVID I s ročním odkladem splátek bylo vyčleněno pět miliard korun. Příjem žádostí byl pozastaven k 20. březnu 2020. Podrobnosti najdete ZDE.

Dalším programem je COVID II. I v tomto případě je současná alokace pět miliard korun. Tento program ještě víc reaguje na průběžně avizované potřeby podnikatelů. V tomto případě bezúročné půjčky s ročním odkladem začínají na 10 tisících a končí na 15 milionech korun. Jedná se o úvěry od komerčních bank, za které se zaručí stát prostřednictvím Českomoravské záruční a rozvojové banky (ČMZRB). Podnikatelé tak pákovým efektem budou mít k dispozici až 30 miliard korun. Podrobnosti ZDE.

Bankovní produkty České exportní banky

Předexportní financování, úvěry, odkup pohledávky či záruční produkty na uvolnění cashflow. Služby českým firmám od České exportní banky ve spolupráci s Exportní a garanční pojišťovací společností (EGAP).

Zrušení poplatků za odesílání datových zpráv

V současné situaci jsou podporovány dálkové formy komunikace s úřady a institucemi. Proto jsou od 24. března 2020 až do odvolání zrušeny poplatky za odesílání datových zpráv. Podrobnosti jsou uvedeny ZDE.

Bezplatné individuální exportní poradenství

Tuto službu poskytuje 58 expertů na teritoria celého světa z agentury CzechTrade. A to jak přes českou centrálu v Praze, tak i v zahraničních kancelářích. Podrobnosti jsou uvedeny ZDE.

Pomoc pro postižené zemědělce

Díky této pomoci bude možné například akceptovat odložení splátek u komerčních úvěrů poskytnutých Podpůrným a garančním rolnickým a lesnickým fondem či poskytnout garantovanou podporu i na provozní financování. Podrobnosti naleznete ZDE.

Propojování firemních nabídek státu či firem navzájem

Zájemci mohou využít platformu spojujemecesko.cz , prostřednictvím které lze nabídnout produkty a služby státu nebo dalším společnostem a také poptávat pomoc od ostatních. Projekt spustila agentura CzechInvest ve spolupráci s Ministerstvem průmyslu a obchodu, Ministerstvem zdravotnictví a Svazem průmyslu a dopravy. Podrobnosti jsou uvedeny ZDE.

Liberační balíček

Tento balíček podnikatelům mimo jiné navrhuje prominout červnové zálohy na daň z příjmů fyzických a právnických osob, zavádí institut zpětného působení daňové ztráty a navrhuje posunout termín pro podání daňového přiznání k dani z nabytí nemovitých věcí do 31. srpna 2020. Podrobnosti k liberačnímu balíčku najdete ZDE.

Letos v březnu snižovala Česká národní banka úrokové sazby hned dvakrát. Bankovní rada poprvé na svém mimořádném zasedání 16. března 2020 snížila základní úrokovou sazbu o půl procentního bodu na 1,75 procenta. Snahou bylo zmírnit ekonomické dopady pandemie nemoci Covid-19 a stabilizovat domácí ekonomiku. Ke druhému snížení základní sazby o 0,75 procentního bodu na 1 procento přistoupila centrální banka 26. března 2020. Od základní úrokových sazeb se s určitým časovým odstupem odvíjí také úročení úvěrů a mnozí zájemci o hypotéku vyčkávají na pokles sazeb.

Banky se do snižování úrokových sazeb hypoték nehrnou

I když Česká národní banka v posledních dnech intenzivně snižuje úrokové sazby, do sazeb hypoték se tato snížení zatím nijak nepromítají. „Banky nyní řeší personální vykrytí na pobočkách, vyřizují tisíce žádostí o odklad splátek a předběžně vyčíslují „škody“. Je téměř jisté, že dojde k určitému nárustu nesplacených hypoték. Banky totiž musí počítat s vyšším rizikem nesplacení, a to se promítá do nabízených úrokových sazeb. Zároveň mají banky nakoupené dražší zdroje a může trvat týdny až měsíce, než je vyprodají. Snížení sazeb ze strany ČNB bankám pomůže, že si nakoupí levné zdroje, ale pokud je na trhu dále umístí nad 2 %, nebudou mít důvod sazby snižovat,“ myslí si Veronika Hegrová, vedoucí obchodu online sjednávače hypoték hyponamiru.cz.

Raiffeisenbank nevidí pro pokles sazeb hypoték prostor

„Snižování sazeb hypotečních úvěrů nevidíme jako pravděpodobné. Důvodem je zvýšené riziko v budoucnu nesplácených úvěrů. Z důvodu nestandardní situace, ve které se nyní nacházíme, dostáváme každý den stovky žádostí o odklad splátek. Rizika bank tudíž enormně rostou a navzdory krokům České národní banky není pro pokles úrokových sazeb prostor,” uvádí Petra Kopecká, tisková mluvčí Raiffeisenbank.

Wüstenrot zlevňování hypoték nevylučuje

„Situaci ve Wüstenrot sledujeme a jsme připraveni samozřejmě adekvátně reagovat. Jakákoliv prognóza vývoje úrokových sazeb hypoték by byla v tento okamžik velmi spekulativní, nicméně se slušnou pravděpodobností se dá očekávat pokles,“ myslí si Marian Holub, produktový manažer Wüstenrot hypoteční banky.

Podle mBank je velmi těžké předjímat

„Nemůžeme říci ani ano, ani ne. Situaci s úrokovými sazbami vyhodnocujeme několikrát týdně. Jak víme, světová ekonomika je v tuto chvíli mimo jiné velmi ovlivněna děním okolo koronaviru. V tuto chvíli je tedy velmi těžké předjímat, co se bude dít dál. Hypoteční úvěr je dlouhodobý závazek, i nabídky bank většinou platí pro klienta delší dobu než několik dnů. To je důvod, proč teď bedlivě analyzujeme trh i další kroky, které podstoupíme,” uvádí Štěpán Dlouhý, tiskový mluvčí mBank.

Česká spořitelna se aktuálně soustředí na odklad splátek

„V souvislosti s koronavirovou epidemií je pro nás v tuto chvíli priortou co nejdříve pomoci klientům se zajištěním dostatku cash flow prostřednictvím odložení splátek hypoték a úvěrů o tři měsíce,” sdělil Lukáš Kropík z tiskového centra České spořitelny.