Co si z článku odnést:

- Ateliér je nebytový prostor, který lze využít pro kreativní činnosti, dílnu, zkušebnu nebo flexibilní pracovní prostory.

- Samostatný ateliér nelze standardně financovat klasickou hypotékou, protože se jedná o nebytový prostor.

- V ateliéru nelze zřídit trvalý pobyt a jeho užívání v rozporu s kolaudačním souhlasem mohou úřady pokutovat.

- Rekolaudace ateliéru na byt umožňuje financovat jeho koupi a rekonstrukci prostřednictvím hypotéky.

- Pro rekolaudaci na byt je nezbytné splnit stavební a hygienické požadavky, včetně koupelny, WC, kuchyně a bezpečnostních norem.

- Pokud je ateliér součástí nemovitosti určené k trvalému bydlení (například půda v rámci rodinného domu nebo přístavba), je možné využít klasickou hypotéku.

- Alternativní možnosti financování ateliéru zahrnují americkou hypotéku nebo neúčelový úvěr pro spotřebitele či podnikatele.

- Lofty představují nevšední bydlení s plným statutem bytu a umožňují financovat koupi klasickou hypotékou.

Bydlení v ateliéru má zvláštní kouzlo. Velká okna, otevřený prostor a netradiční dispozice lákají lidi, kteří chtějí žít jinak než v klasickém bytě. Ateliéry oslovují hlavně mladé páry, kreativce a umělce. Alternativou k ateliéru jsou lofty, tedy byty upravené z bývalých továren, skladů nebo jiných nevyužívaných průmyslových budov.

„Možností, jak tyto typy nemovitostí financovat, je hned několik. Pokud je nemovitost určena k trvalému bydlení, lze využít klasickou hypotéku. V případě, že jde o nebytový prostor, nabízí se například americká hypotéka. Před koupí ateliéru nebo loftu se vždy vyplatí probrat možnosti financování se zkušeným hypotečním poradcem,“

uvádí Miroslav Majer, CEO fintech startupu Hyponamíru.cz.

Co je ateliér

Samostatný ateliér je nebytový prostor, který se často využívá například jako dílna, zkušebna nebo prostor pro výtvarné či hudební projekty. Obvykle nesplňuje veškeré technické a hygienické normy, a proto nemůže sloužit k trvalému bydlení. Například nejsou splněny požadavky na dostatek denního světla a odhlučnění.

Ateliér může být ale i součástí rodinného domu, například jako půdní vestavba, přístavba nebo samostatná místnost. Pokud je celý dům zkolaudován k trvalému bydlení, nevztahují se na takový ateliér omezení, která platí pro samostatné nebytové jednotky.

Hypotéka na ateliér. Je možné ji získat?

Samostatný ateliér je v katastru nemovitostí veden jako nebytový prostor, což s sebou nese určitá omezení při jeho financování. Banky na nebytový prostor hypotéku neposkytnou. Možným řešením je rekolaudace ateliéru na byt. V takovém případě lze hypotékou financovat jak koupi, tak následnou rekonstrukci nemovitosti. Jednotlivé banky však tyto situace posuzují individuálně.

Pokud je ateliér součástí prostor určených k trvalému bydlení (např. jedna místnost v rodinném domě), hypotéku lze získat. Předmětem financování je bytová potřeba a konkrétní využití jedné z místností jako ateliéru není rozhodující.

Pronájem ateliéru

V nabídkách realitních kanceláří se můžete setkat s pronájmy ateliérů. Pokud prostor využíváte například k podnikání nebo k nouzovému přespání, je to v pořádku. Pronajímání ateliéru v nebytovém prostoru k trvalému bydlení ale s sebou nese rizika. Zřízení trvalého bydliště v ateliéru není možné a úřady mohou užívání v rozporu s kolaudací pokutovat.

Srovnání: Rozdíl hypotéka na byt vs. hypotéka na ateliér

| Kritérium | Byt | Ateliér |

| Typ prostoru | Bytová jednotka | Nebytový prostor |

| Kolaudace | Zkolaudován k trvalému bydlení | Není zkolaudován jako prostor pro bydlení |

| Účel využití | Bydlení | Práce, tvorba, občasné přespání |

| Trvalé bydliště | Lze zřídit | Nelze zřídit |

| Možnost financování | Klasická hypotéka | Na samostatný ateliér nelze využít klasickou hypotéku |

| Cena nemovitosti | Obvykle vyšší | Často nižší než u bytů |

Jak získat hypotéku na ateliér

Získání hypotéky na ateliér je možné, pokud jde o prostor, který lze stavebně upravit a zkolaudovat jako byt. Prvním krokem je výběr nemovitosti s potenciálem splnit podmínky pro trvalé bydlení. Následuje konzultace se stavebním úřadem ohledně možnosti rekolaudace a příprava projektové dokumentace.

„Důležitý je také výběr banky, protože každá přistupuje k financování ateliérů odlišně. Vždy se vyplatí probrat konkrétní záměr, zjistit pohled banky na hypotéku na ateliér a tomu přizpůsobit financování. Banka bude kromě standardních dokumentů k hypotéce vyžadovat podrobné informace o stavebním záměru, zjednodušený rozpočet, plán rekonstrukce a další dokumentaci. Zkušený hypoteční poradce vám sdělí, co banka vyžaduje pro hypotéku na ateliér,“

doplňuje Marek Pavlík, CEO portálu hypotecnikalkulacka.cz.

Stavební požadavky ateliéru pro hypotéku

Aby bylo možné rekolaudovat ateliér na byt a financovat ho hypotékou, musí splnit základní stavební a hygienické podmínky. Patří mezi ně dostatek denního světla, možnost větrání a dostatečná ochrana proti hluku. Nezbytné je také hygienické zázemí, koupelna, WC a napojení na vodu i kanalizaci. Prostor musí mít kuchyň nebo kuchyňský kout a splňovat požadavky na bezpečnost, přístup a požární ochranu.

Přesné požadavky na nemovitosti k bydlení stanovuje česká legislativa. Podrobnosti najdete zejména ve stavebním zákoně a příslušných vyhláškách k technickým a hygienickým normám pro byty (např. vyhláška č. 268/2009 Sb. a ČSN 73 4301).

LTV u hypotéky na ateliér

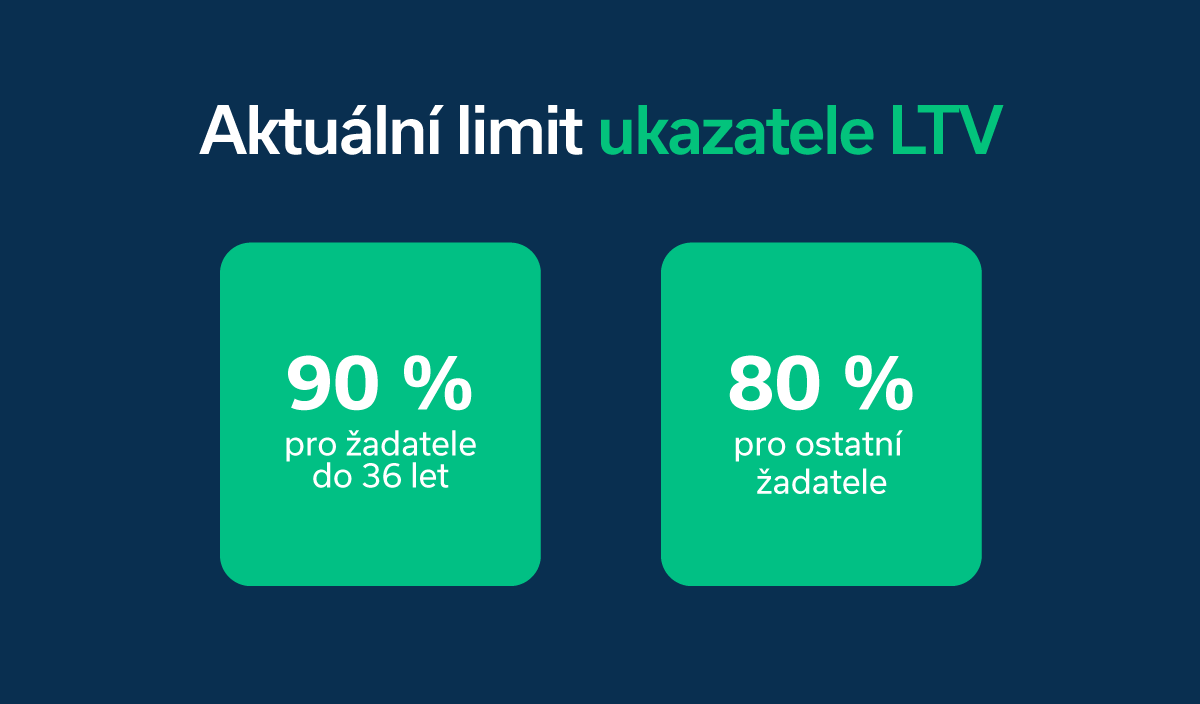

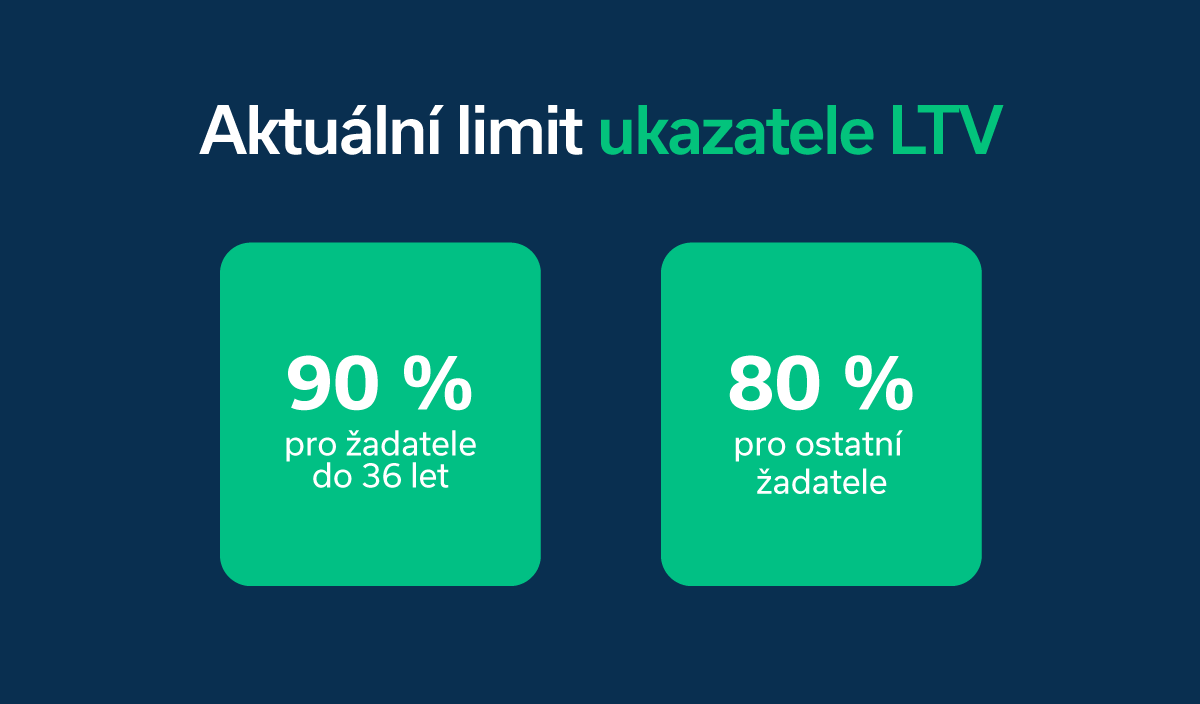

Pokud je ateliér již zkolaudován jako bytová jednotka, nebo pokud bude rekolaudován na byt v rámci žádosti o hypotéku, mohou žadatelé do 36 let dosáhnout na LTV až 90 %, starší žadatelé zpravidla na 80 %.

Banky posuzují každou žádost individuálně a v případě přestaveb ateliérů na byty mohou snížit LTV například na 60 až 70 %. V takovém případě budete potřebovat k financování více vlastních zdrojů.

Odhadní cena ateliéru pro hypotéku

Odhadní cena ateliéru pro účely hypotéky bývá zpravidla nižší než cena srovnatelného bytu. Hlavní příčinou je nižší likvidita ateliérů na trhu, protože většina kupujících stále upřednostňuje klasické byty. Kvůli slabší poptávce trvá prodej ateliéru déle a banky ho vnímají jako méně hodnotnou zástavu.

Dalším faktorem jsou právní rizika spojená s koupí ateliéru, například omezené možnosti jeho využití. Pokud se majitel rozhodne ateliér přestavět na bytový prostor, musí počítat s dalšími investicemi. Všechny tyto okolnosti vedou k tomu, že bankovní odhadci oceňují ateliéry opatrně a často uplatňují snižující koeficient.

Alternativní možnosti financování ateliéru

Pokud nelze na koupi ateliéru využít klasickou hypotéku, existují i jiné způsoby financování. Jedním z nejčastějších je americká hypotéka. V takovém případě dáváte bance do zástavy jinou nemovitost a získané prostředky můžete použít na koupi ateliéru. Toto řešení je vhodné zejména pro investory, kteří pořizují ateliér za účelem pronájmu nebo plánují jeho přestavbu na byt.

Alternativně lze využít jiný typ neúčelového úvěru, například spotřebitelský nebo podnikatelský, ovšem s vyšší úrokovou sazbou a kratší dobou splatnosti. Volba nejvhodnější varianty závisí na vaší finanční situaci, možnostech zajištění a plánech s konkrétním ateliérem.

Mezi další typy nevšedního bydlení patří také lofty

Loft je specifický bytový prostor vzniklý adaptací bývalých průmyslových nebo komerčních objektů na moderní bydlení. Typickými znaky loftu jsou velká otevřená plocha, vysoké stropy, často panoramatická okna a výrazné industriální prvky v interiéru. Lofty jsou oblíbené pro svůj netradiční charakter a vzdušný prostor, který nabízí mnoho možností individuálního uspořádání.

Na rozdíl od ateliéru má loft status bytu. Splňuje všechny stavební, hygienické a právní požadavky a lze ho bez omezení využívat k trvalému bydlení. Snazší je i financování loftu. K nákupu lze využít klasickou hypotéku stejně jako u běžného bytu.

Chcete vědět, jaké možnosti financování nemovitostí dnes firmy i jednotlivci mají? Ať už vás zajímá hypotéka pro právnické osoby na nákup sídla, skladu či developerský projekt, zvažujete odklad splátek kvůli krátkodobému ulehčení rozpočtu, nebo přemýšlíte o tom, jak by v budoucnu mohla fungovat mezigenerační hypotéka se splatností na desítky let dopředu – každá z těchto cest má své výhody i úskalí.

Srpnovým dílem HypoNews vás bude provázet Miroslav Majer, CEO společnosti hyponamíru.cz

Podívat se můžete také na náš předchozí, červencový díl HypoNews, kde jsme řešili hypotéku pro nesezdaný pár, hypotéku pro cizince bez trvalého pobytu a hypotéku na developerský projekt.

Jak funguje hypotéka pro právnické osoby

Plánuje vaše firma koupit sídlo, sklad nebo rozjet developerský projekt? O hypotéku může žádat každé s.r.o., a.s. nebo SVJ – dokonce i bez uzavřeného účetního roku, pokud doloží solidní podnikatelský záměr.

Banka posuzuje účetnictví, cash-flow a výhled příjmů (např. z nájmů). Financování obvykle pokrývá 70–80 % hodnoty nemovitosti, zbytek musíte doložit vlastními prostředky.

Úroky jsou mírně vyšší než u běžných hypoték, dokumentace zahrnuje rozvahu, výsledovku a smlouvy. Schválení trvá 4–8 týdnů, ale s dobrou přípravou lze vyjednat výhodnější podmínky.

Zjistěte jaké máte možnosti v našem článku Jak funguje hypotéka pro právnické osoby.

Hypotéka s odloženým splácením – výhody, nevýhody a na co si dát pozor

Plánujete si na pár měsíců oddechnout od splátek? Banka vám může umožnit odklad jistiny nebo i úroků na 3–12 měsíců.

Pozor! Žádejte dřív, než se se splácením opozdíte, jinak hrozí zápis do úvěrového registru. Během odkladu buď platíte jen úroky, nebo nic. Ale neuhrazené úroky se vám přičtou a úvěr se prodraží.

Na co si dát pozor? Odklad se zapíše do registru jako „režim odkladu – není to prohřešek, ale může snížit vaši bonitu při další žádosti. Po skončení pauzy se splátka zvýší, nebo se prodlouží doba splatnosti.

Zvažujete odklad splátek, ale chcete jej správně načasovat? Přečtěte si více v našem článku Hypotéka s odloženým splácením.

Co je to mezigenerační hypotéka a jak funguje

Představte si hypotéku se splatností 40–50 let, kdy část úvěru splácejí děti až po rodičích. V některých zemích už takové modely fungují – děti mohou být spoludlužníky a postupně úvěr převzít.

Výhoda? Nižší měsíční splátky. Nevýhoda? Vyšší celkový přeplatek a složitější dědické řízení.

V Česku zatím mezigenerační hypotéka možná není, ale pokud by se zavedla, mohla by ovlivnit ceny nemovitostí.

Více informací najdete v článku Co je to mezigenerační hypotéka a jak funguje.

Zlaté hypoteční roky a jejich dozvuky

V roce 2020 zažilo Česko hypoteční boom. Úrokové sazby klesly na historická minima – na čas se dokonce dostaly pod hranici 2 %. Výsledkem byl rekordní zájem o úvěry na bydlení.

O pět let později však přichází pro mnoho domácností tvrdá realita. Majitelé hypoték z „covidových let“ čelí skokovému růstu měsíčních splátek, protože jim končí fixace a sazby jsou dnes více než dvojnásobné.

Kolik hypoték se bude refixovat?

Podle dat České národní banky čeká letos na nové fixace přibližně 100 tisíc klientů. V dalších dvou letech to bude ještě více – až 140 tisíc klientů ročně.

S tím se zároveň dají do pohybu stovky miliard korun:

- 2025: refixace hypoték v objemu cca 240 miliard Kč

- 2026: už kolem 460 miliard Kč

- 2027: dokonce až 500 miliard Kč

Výše úvěrů výrazně narostla i kvůli prudkému růstu cen nemovitostí. Ještě před pěti lety byly třicetileté hypotéky v průměru o 1,5 milionu Kč nižší.

Úrokový šok pro domácnosti

Mnoho klientů zažije doslova „úrokový šok“. Hypotéky sjednané s úrokem kolem 2 % se nyní při refixaci pohybují kolem 4,5 %.

Co to znamená v praxi?

- Splátka cca 10 000 Kč při staré sazbě

- Nová splátka po refixaci: 13 700 Kč

A podle ekonomů se výrazný pokles sazeb v nejbližší době neočekává.

Raiffeisenbank: Snížení sazeb a akce na odhad zdarma

Od 25. srpna 2025 Raiffeisenbank mírně zlevnila své hypoteční úvěry:

- Fixace na 1–3 roky: snížení o 0,2 %

- Fixace na 4–5 let: snížení o 0,1 %

Neúčelové úvěry Univerzál zůstávají beze změny.

Po úpravě tak sazby začínají u 3leté fixace na 4,49 % p.a.. Podmínkou je mimo jiné LTV do 80 %, vedení účtu v RB, pojištění nemovitosti i hypotéky a minimální výše úvěru 1 mil. Kč.

Další bonus: u produktu Klasik lze sazbu snížit ještě o 0,1 % p.a. při doložení PENB A (Odpovědná hypotéka).

Raiffeisenbank zároveň potvrzuje, že akce na odhad zdarma pokračuje i v září.

Co si z článku odnést:

- V zahraničí pracuje několik set tisíc Čechů, včetně pendlerů i těch, kteří tam dlouhodobě žijí.

- Hypotéku na českou nemovitost lze získat i s příjmy ze zahraničí, ale banky je posuzují přísněji než tuzemské.

- Při posuzování žádosti o hypotéku je rozhodující bonita žadatele, tedy jeho schopnost úvěr pravidelně splácet.

- Banky vyžadují předložení řady dokumentů, včetně potvrzení o příjmu, výpisů z účtu a dokladů k nemovitosti.

- Příjmy ze zahraničí se kvůli kurzovému riziku často nezapočítávají v plné výši, což snižuje dostupný úvěr.

- Příjmy ze zemí Evropské unie jsou běžně akceptovány, zatímco příjmy z řady mimoevropských zemí bývají problematické.

- Nejlépe jsou hodnoceny dlouhodobé pracovní poměry ve stabilních oborech, jako je IT nebo zdravotnictví.

- Hypoteční specialista vám pomůže s výběrem vhodné banky, přípravou dokumentace a provede vás celým procesem sjednání hypotéky.

V zahraničí pracuje odhadem několik set tisíc Čechů. Patří sem pendleři i lidé, kteří v zahraničí žijí dlouhodobě. Hlavními cílovými zeměmi jsou Německo, Rakousko a Polsko, oblíbená je však také Velká Británie či USA. Jejich příjmy jsou vypláceny v eurech, librách nebo dolarech.

„Hypotéku lze získat i s příjmy ze zahraničí. Banky je však posuzují přísněji než žadatele s příjmy z Česka. Je třeba doložit požadované doklady a případně splnit další specifické podmínky konkrétní banky,“ uvádí Miroslav Majer, CEO fintech startupu Hyponamíru.cz.

Česká hypotéka a příjem ze zahraničí

Česká hypotéka a zaměstnání v zahraničí se navzájem nevylučují. Banky u nás poskytují úvěry na bydlení i lidem, kteří mají příjem ze zahraničí. Rozhodující je dostatečná bonita a schopnost pravidelně splácet. Podíl těchto hypoték ale není vysoký, většina klientů má příjmy z Česka.

Podmínky hypotéky se zahraničním příjmem

K získání hypotéky je třeba splnit veškeré podmínky banky. Pro zájemce o hypotéku s příjmy ze zahraničí platí stejné podmínky jako pro žadatele s příjmy v tuzemsku. Rozdíl je v požadavcích na prokázání příjmů a jejich uznávání bankou.

Mezi obecné podmínky patří: věk minimálně 18 let, stabilní a dostatečně vysoký příjem, dobrá úvěrová historie bez negativních záznamů v registrech dlužníků, nízké stávající zadlužení a doložení všech potřebných dokumentů.

Dokumenty pro hypotéku s příjmem ze zahraničí

Před žádostí o hypotéku si připravte potřebné dokumenty. Požadavky se mohou lišit podle banky, proto je vhodné ověřit přesný seznam u hypotečního specialisty.

Základní dokumenty

- Doklad totožnosti (občanský průkaz, cestovní pas, u cizinců i povolení k pobytu)

- Potvrzení o příjmu

- Zaměstnanci: pracovní smlouva, potvrzení od zaměstnavatele o výši příjmu, výpisy z osobního účtu, výplatní pásky

- OSVČ: daňové přiznání a případně další finanční výkazy

- Doklady k případným dalším příjmům (např. příjmy z pronájmu nemovitosti)

Dokumenty k nemovitosti

- Kupní smlouva nebo smlouva o smlouvě budoucí

- Odhad ceny nemovitosti (často zajišťuje banka)

- Nabývací titul (např. dědictví, darovací smlouva)

- Snímek katastrální mapy nebo geometrický plán

Další dokumenty

- Pojistná smlouva na zastavovanou nemovitost

- Prohlášení manžela/manželky vlastníka, pokud jde o společné jmění

- Doklady o dalších příjmech (např. z pronájmu)

Příjem ze zahraničí a LTV

Pro poskytovatele hypoték je aktuálně závazný ukazatel LTV. Ten vyjadřuje poměr výše úvěru k hodnotě zastavené nemovitosti. Maximální hranice tohoto ukazatele je 80 % pro žadatele starší 36 let, u mladších je pak 90 %. U žadatelů s příjmy ze zahraničí však mohou některé banky požadovat vyšší podíl vlastních zdrojů.

Specifika posuzování bonity

Banka při posuzování bonity hodnotí stabilitu, výši a zdroj příjmů, výši výdajů včetně stávajících splátek úvěrů, celkovou majetkovou situaci i věk. Prvním zásadním požadavkem je detailní doložení příjmů.

„Snazší cestu k hypotéce mají obecně lidé s příjmy ze zaměstnání. Na příjmy podnikatelů nahlíží banka mnohem přísněji. Je nutné dodat daňová přiznání a někdy i další finanční výkazy. Splnit je třeba i určitou minimální dobu trvání podnikatelské činnosti,“ doplňuje Marek Pavlík, CEO portálu hypotecnikalkulacka.cz.

Pokud v zahraničí pracujete jako zaměstnanec, banka bude chtít vidět pracovní smlouvy, několik posledních výplatních pásek nebo výpisy z účtu, na který je mzda zasílána. Obvykle je požadován také překlad potvrzení o příjmu do češtiny, opatřený apostilou nebo jiným mezinárodním ověřením pravosti.

Banky preferují příjmy v eurech, amerických dolarech nebo britských librách. Příjmy v méně běžných měnách posuzují individuálně a někdy je vůbec neakceptují.

Země původu příjmu

Banka se bude také zajímat o zemi, ze které příjem pochází. Příjmy ze zemí Evropské unie, jako jsou například Německo, Rakousko nebo Slovensko, jsou běžně akceptovány. Příjmy ze zemí mimo EU či z rozvojových států jsou často odmítány, protože je složité ověřit jejich pravost a stabilitu. V některých zemích je navíc méně přehledný bankovní a daňový systém, což ztěžuje bance kontrolu příjmu a posouzení bonity žadatele.

Česká hypotéka s příjmy z USA nebo hypotéka s příjmem z Rakouska je reálná možnost. Naši hypoteční specialisté pro vás vyberou nejvýhodnější nabídky na trhu a pomohou s celým procesem jejího sjednání.

Jaké příjmy ze zahraničí banky v ČR uznávají

Pro banku je zásadní stabilita vašich příjmů. Ta závisí nejen na vykonávané profesi, ale také na typu a délce pracovního úvazku. Nejlépe jsou hodnoceny dlouhodobé pracovní poměry na dobu neurčitou ve stabilních a žádaných oborech, jako je například IT, zdravotnictví, telekomunikace nebo státní správa. Naopak hůře mohou být vnímány pozice v gastronomii a cestovním ruchu.

Jako hlavní zdroj příjmu nejsou akceptovány krátkodobé práce na dohody. Dlouhodobé setrvání ve stejném oboru je vnímáno pozitivně, zatímco časté střídání profesí působí negativně. Banky také posuzují, zda je výše deklarovaného příjmu pro daný obor a stát obvyklá a reálná.

Kurzové riziko u hypotéky a výše uznaného příjmu

Banky při posuzování bonity zohledňují i kurzové riziko. Úvěr se splácí v korunách a majitel hypotéky si musí sám zajistit převod ze zahraniční měny do českých korun. Z tohoto důvodu většina bank nezapočítává příjem ze zahraničí v plné výši a často ho snižuje. V praxi to znamená, že banka při výpočtu bonity uzná jen část skutečného příjmu, což může ovlivnit maximální možnou výši úvěru.

Co dělat, když banka příjem neuzná?

Pokud banka příjem ze zahraničí neuzná, můžete se obrátit na jinou banku. Přístup jednotlivých finančních institucí k příjmům ze zahraničí se liší a někteří poskytovatelé hypoték jsou k nim vstřícnější. Alternativou je přizvat spolužadatele s příjmem z ČR.

Pomůže hypoteční specialista

Při sjednávání hypotéky se vyplatí oslovit hypotečního specialistu. Pokud máte příjmy ze zahraničí, poradí vám, jak doložit mzdu ze zahraniční firmy a jakou požadovat dokumentaci od zahraničního zaměstnavatele. Na základě vašich požadavků vybere nejvhodnější banku, získá podrobné nabídky a provede vás celým procesem sjednání hypotéky.

Zkušený specialista dokáže zajistit nejen hypotéku pro Čechy s příjmy ze zahraničí, ale také hypotéku pro cizince pracující v ČR.

1. Proč jste se rozhodl pro řešení s hyponamíru?

Doporučení od bratra.

2. Jak hodnotíte sjednání hypotéky online formou (bez návštěvy pobočky bank a poradců)?

Pohodlné, pochopitelné.

3. V čem jsme Vám dokázali nejvíce pomoct?

Rady, informace a vysvětlení všeho kolem hypoték(y). Nemovitost jsem kupoval poprvé v životě a v procesu hypotéky se neorientuji.

4. Jak hodnotíte odbornost a informovanost specialisty, který se Vám věnoval v průběhu řešení hypotéky?

Paní Barbora Kolouchová mi byla velice nápomocná. Hovory přijímala i po běžné pracovní době (odpoledne). Když jsem se nedovolal, sama zavolala zpět hned jakmile mohla. Paní Kolouchová na mě působila jako osoba velice zdatná v daném oboru.

5. Co by pomohlo tomu, aby se Vám snáze používalo naše internetové hypoteční bankovnictví?

Lepší informovanost. Stručnější a konkrétnější informace, méně marketingového šumu na stránkách hypotečního bankovnictví.

6. Jaké informace Vám v průběhu procesu chyběly nebo nebyly dostatečně jasné?

Chyběla mi informace, že pro čerpání hypotéky se stejně musím dostavit na banku osobně, prokázat svou totožnost a splnit další požadavky, které jsem s nemalým překvapením zjistil právě po osobní návštěvě banky, ke které mi dopomohly telefonistky na zákaznické lince banky. Mrzí mne, že žádnou z těchto informací jsem od podpisu žádosti o hypoteční úvěr ze strany hyponamíru nedostal.

7. Napadá Vás něco, co můžeme zlepšit?

Pomoc klientovi po celou dobu procesu koupě nemovitost, tj. až do doby předání.

8. Napište o nás krátkou recenzi.

Hyponamíru mi nabídlo profesionální poradenství, které opravdu hájilo mé zájmy. Poskytnuté rady byly vždy v můj prospěch, nikoli ve prospěch bank či realitní kanceláře. Velice kladně mohu hodnotit také trpělivost, ochotu a vstřícné jednání. Mé dotazy mi byly vždy vysvětleny, jelikož nepatřím mezi odborníky v oboru financí. Termíny hovorů byly domluveny tak, jak vyhovovaly mému časovému plánu; klidně i v pozdějších odpoledních hodinách. Nikdy na mě nebyl vyvinut časový nátlak. Vyzdvihnout mohu jmenovitě práci paní Kolouchové, která mi zařídila velice výhodnou hypotéku, navíc mi zdarma pomohla s úpravou rezervační smlouvy tak, abych byl více kryt a chráněn. Doporučuji.

Co si z článku odnést:

- Pořízení vlastního bydlení je v Česku stále méně dostupné. V roce 2024 bylo potřeba 13,3násobku hrubého ročního platu na průměrný byt. Nejhorší situace je v Praze.

- Ceny nemovitostí rostou napříč republikou. Mladí lidé často potřebují finanční pomoc rodiny.

- Mezigenerační hypotéka je úvěr s mimořádně dlouhou dobou splatnosti, často přesahující 40 let. Splácení probíhá napříč dvěma generacemi.

- Delší splatnost hypotéky snižuje měsíční splátky, ale výrazně zvyšuje celkové náklady.

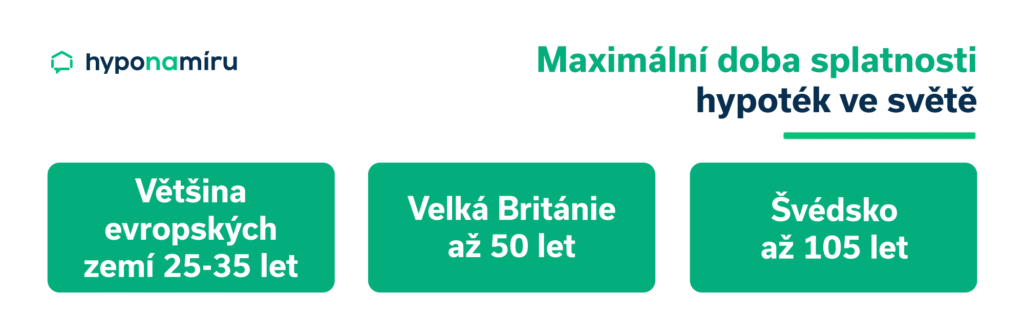

- V Česku je maximální splatnost hypoték 30 let, což odpovídá evropskému průměru. V některých zemích, například ve Švédsku nebo Japonsku, se splatnost pohybuje až kolem 100 let.

- Mezigenerační hypotéky zvyšují dostupnost bydlení a snižují měsíční výdaje, ale přinášejí rizika, jako je zadlužení potomků, právní komplikace a etická dilemata.

- Alternativami jsou družstevní bydlení, model rent-to-own nebo klasická hypotéka s pozdějším převodem nemovitosti na potomky. Každá varianta má své výhody i omezení.

- Převzetí hypotéky od rodičů vyžaduje souhlas banky a doložení příjmů. Refinancování po převzetí může pomoci upravit podmínky úvěru podle aktuální situace.

Pořízení vlastního bydlení je čím dál finančně náročnější. Podle Deloitte Property Index bylo v roce 2024 na koupi průměrného bytu potřeba zhruba 13,3ročního hrubého platu. Nejhorší situace je v Praze, která podle mezinárodních srovnání patří k nejméně dostupným metropolím hned po Amsterdamu. Nemovitosti ovšem dlouhodobě zdražují i v dalších částech Česka, zejména v krajských městech.

„Důvodem zhoršující se dostupnosti vlastního bydlení jsou především rostoucí ceny nemovitostí. Například v Praze lidé za byt o podlahové ploše 60 m² zaplatí téměř 9 milionů korun. Zejména mladí lidé na takové bydlení často dosáhnou jen s pomocí širší rodiny. Řešením je buď půjčka od blízkých, nebo jejich pomoc se splácením hypotéky,“

uvádí Miroslav Majer, CEO fintech startupu Hyponamíru.cz.

Mezigenerační hypotéka. Co to je?

Pojem mezigenerační hypotéka označuje úvěr na bydlení s mimořádně dlouhou dobou splatnosti, obvykle 40 až 50 let nebo i více. Hlavní zvláštností je, že dluh nesplácí pouze jedna generace, například rodiče, ale plynule ho přebírá generace následující. Děti tak mohou pokračovat ve splácení hypotéky, kterou původně uzavřela předchozí generace.

Dlouhá splatnost hypotéky umožňuje výrazně snížit měsíční splátky a zpřístupnit vlastnické bydlení i těm, kteří by na hypotéku se splatností například 30 let nedosáhli.

Doba splatnosti hypoték ve světě

Ve většině vyspělých evropských zemí, jako jsou Německo, Francie nebo Dánsko, se hypotéky běžně sjednávají s maximální dobou splatnosti 25 až 35 let. Tento model vychází z délky aktivního pracovního života dlužníka, která zpravidla odpovídá době splácení úvěru.

V některých státech se však setkáte i s mnohem delšími splatnostmi. Švédsko drží světový rekord. Ještě nedávno tam hypotéky teoreticky neměly horní limit. Od roku 2023 platí nová regulace s maximem 105 let.

Ve Velké Británii si trh teprve hledá cestu k ultradlouhým hypotékám. Vedle tradičních splatností 25 až 35 let se objevují i první nabídky až na 50 let. Zatím ovšem nejde o běžný bankovní standard.

Hypotéky s dlouhou splatností nejsou novinkou posledních let. V Japonsku se v době realitní bubliny 80. let rozšířily tzv. mezigenerační hypotéky až na 100 let, kdy dluh přecházel z rodičů na děti a vnuky.

Doba splatnosti hypotéky v ČR

Hypotéky na 40, 50 či více let v Česku žádná banka nenabízí. V současné době je standardem maximální splatnost 30 let. Z tohoto pohledu Česko zapadá do evropského průměru. Banky rovněž stanovují maximální věkovou hranici, do kdy musí být úvěr splacen.

„Poskytovatelé hypoték se řídí doporučením ČNB. Doba splatnosti by podle ní neměla přesahovat horizont ekonomické aktivity dlužníka, takže hypotéka by měla být splacena do důchodového věku, obvykle do 65 let. Ideální věk pro sjednání první hypotéky je tedy kolem 30 let,“

doplňuje Marek Pavlík, CEO portálu hypotecnikalkulacka.cz.

Porovnání 30 vs 50 let hypotéky

Nejčastěji zmiňovanou výhodou mezigeneračních hypoték je nízká měsíční splátka, nevýhodou jsou naopak celkové vyšší náklady. Pro názornost provedeme hypotetické srovnání hypotéky se splatností 30 a 50 let.

Počítáme s hypotékou ve výši 5 milionů korun a průměrnou úrokovou sazbou 3 % p.a. po celou dobu splácení úvěru. V následující tabulce je uvedena celková výše měsíční splátky a kalkulace celkových nákladů mezigenerační hypotéky.

| Splatnost | Měsíční splátka | Celkem zaplaceno | Úroky celkem |

| 30 let | 21 082 Kč | 7,59 mil. Kč | 2,59 mil. Kč |

| 50 let | 16 095 Kč | 9,66 mil. Kč | 4,66 mil. Kč |

Delší splatnost v našem příkladě snižuje měsíční splátku o téměř 5 tisíc korun. Na druhou stranu je ovšem třeba počítat i s výrazným prodražením úvěru. Na úrocích totiž zaplatíte u hypotéky na 50 let o více než 2 miliony korun více než u 30leté. U 50leté splatnosti tak zaplatíte celkem skoro dvojnásobek jistiny.

Kdy se mezigenerační hypotéka vyplatí? Hypotéka s dlouhou dobou splatnosti se vyplatí zejména tehdy, když je pro vás klíčové mít co nejnižší měsíční splátku, například kvůli nižším příjmům nebo potřebě financovat jiné životní cíle. Smysl má i v případě, že plánujete v budoucnu mimořádné splátky nebo předčasné splacení úvěru, například z dědictví či prodeje nemovitosti.

Výhody mezigenerační hypotéky

- Nižší měsíční splátky: Prodloužení splatnosti může snížit měsíční splátky o 15–25 %, což může výrazně ulevit rodinnému rozpočtu.

- Zvýšení dostupnosti bydlení: Mezigenerační hypotéka může zpřístupnit vlastnické bydlení domácnostem s nižšími příjmy, které by jinak na úvěr nedosáhly.

- Předání nemovitosti za výhodnějších podmínek: Nemovitost i částečně splacenou hypotéku lze předat další generaci.

- Větší finanční stabilita: Nižší měsíční výdaje mohou domácnostem umožnit lépe plánovat rozpočet a vytvářet rezervy.

- Flexibilita pro vícegenerační bydlení: V rodinách, kde panuje důvěra a ochota spolupracovat, může sdílené splácení hypotéky posílit mezigenerační solidaritu.

Rizika mezigenerační hypotéky

- Zvýšení celkových nákladů: Delší splatnost vede k výraznému přeplacení úvěru, často až o miliony korun.

- Rizika vysokého dluhu pro děti: Budoucí generace mohou zdědit závazek, který si samy nevytvořily, což může negativně ovlivnit jejich finanční start do života.

- Etické dilema sdíleného dluhu: Vzniká otázka, zda je morálně přijatelné přenášet odpovědnost za splácení na děti, které se k závazku nemohly svobodně vyjádřit.

- Právní dopady mezigenerační hypotéky: Je potřeba předem vyřešit, jak se v případě úmrtí vypořádá dědické řízení s hypotékou. Dědicové totiž nepřebírají jen majetek, ale i finanční závazky zemřelého.

- Dlouhodobá nejistota ohledně příjmové situace: Při dlouhé splatnosti nelze předvídat ekonomické podmínky, stabilitu zaměstnání ani vývoj úrokových sazeb.

Kromě zmíněných rizik je třeba dopředu zvážit i to, co se stane při nesplácení hypotéky rodiči. V takovém případě hrozí exekuce, ztráta nemovitosti nebo přechod dluhu na potomky, kteří nemusí mít dostatečné příjmy k jeho splacení. Vyšší dostupnost hypoték navíc může zvýšit poptávku po nemovitostech a tlačit jejich ceny vzhůru, čímž se problém s dostupností bydlení ještě prohlubuje.

Alternativy k mezigenerační hypotéce

Jednou z alternativ k mezigenerační hypotéce je model, kdy rodiče sjednají hypotéku se splatností do 30 let, pořídí nemovitost a později ji převedou na potomka.

Další možností je družstevní bydlení. Kupuje se podíl v bytovém družstvu, pořizovací cena je nižší a není nutná klasická hypotéka. Financování lze řešit úvěrem ze stavebního spoření nebo hypotékou s ručením jinou nemovitostí.

Třetí variantou je rent-to-own, která však není v Česku běžně rozšířená. Nemovitost se nejprve užívá formou nájmu, část nájemného může sloužit jako akontace. Po určité době je možné nemovitost odkoupit za předem stanovených podmínek.

Uvažujete o dlouhodobé hypotéce na rodinný dům? Porovnáváte výhodnost družstevního bydlení vs. sdílené hypotéky? Při rozhodování se vyplatí využít zkušenosti nezávislých hypotečních specialistů.

Jak funguje převzetí hypotéky od rodičů

Převod hypotéky je možný jen se souhlasem banky. Ta vždy prověří finanční situaci nového dlužníka. Musí doložit dostatečný příjem, stabilní zaměstnání nebo podnikání a schopnost úvěr splácet. K žádosti se předkládají doklady totožnosti a potvrzení o příjmu. Nový odhad nemovitosti obvykle není potřeba, ale banka si ho v případě potřeby může vyžádat. Pokud nový dlužník splní podmínky, banka připraví dodatek ke smlouvě a úvěr se formálně převede.

Po převzetí hypotéky lze využít refinancování, které může snížit úrok, upravit splátky nebo prodloužit splatnost. Refinancování po převzetí hypotéky tak pomáhá přizpůsobit úvěr aktuální finanční situaci.

Jak se připravit na převzetí hypotéky

Převzetí hypotéky představuje zásadní životní rozhodnutí, které vyžaduje pečlivou přípravu. Než se k tomuto kroku odhodláte, ujistěte se, že máte stabilní a dostatečný příjem, který pokryje nejen běžné životní náklady, ale zároveň umožní pravidelné spoření „na horší časy“.

Stejně důležité je mít vyrovnanou finanční situaci, ideálně bez dalších závazků, jako jsou spotřebitelské úvěry či dluhy, které by mohly negativně ovlivnit vaši bonitu. Doporučuje se také vytvořit finanční rezervu pro případ výpadku příjmů nebo nečekaných výdajů.