Do kolika let si lze vzít hypotéku?

Hypotéku si uzavřete do čtyřiceti let. Budete si totiž moci sjednat až třicetiletou dobu splatnosti a platit nižší měsíční splátky. Pokud se rozhodnete pro hypotéku například až v padesáti letech, počítejte s kratší dobou splatnosti i vyššími měsíčními splátkami.

Co si z článku odnést:

- Věk žadatele ovlivňuje podmínky hypotéky, zejména délku splatnosti a výši měsíční splátky.

- Banky požadují, aby byla hypotéka splacena do dosažení důchodového věku, obvykle do 65 let.

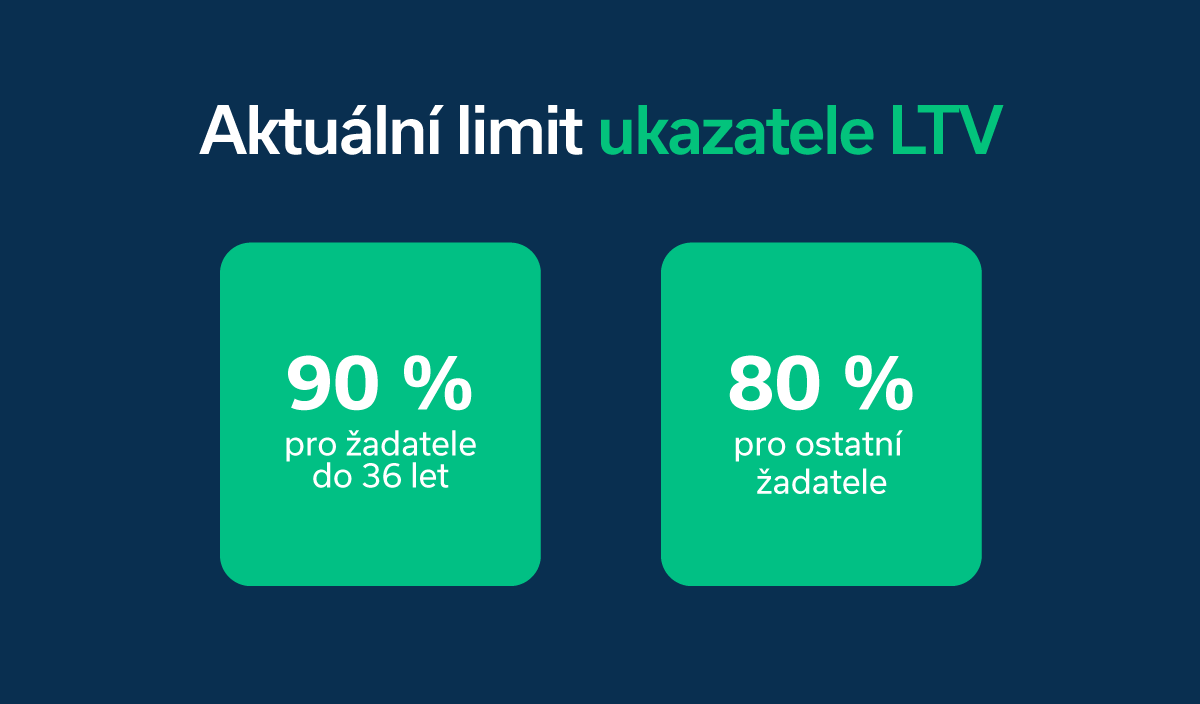

- ČNB určuje limity úvěrových ukazatelů LTV, DTI a DSTI, přičemž pro banky je v současnosti závazný pouze ukazatel LTV.

- Ideální věk pro sjednání hypotéky je okolo 30 let, což umožňuje zvolit maximální dobu splatnosti.

- Starší zájemci o hypotéku musí mít obvykle vyšší příjem nebo větší úspory. Musí také počítat s kratší dobou splácení, což zvyšuje jejich měsíční splátky.

- Hypotéka je dostupnější pro jednotlivce a rodiny s nadprůměrnými příjmy. Důvodem jsou vysoké ceny nemovitostí a současné úrokové sazby.

Věk je jedním ze zásadních parametrů při sjednávání hypotéky. Limituje totiž dobu splatnosti úvěru na bydlení. Každá banka si stanovuje určitou maximální věkovou hranici, do které musí být poskytnutý úvěr splacen. „Jednotlivé banky přistupují k věku žadatele trochu jinak, proto některé umožňují splácet například do 65 let, jiné mohou připustit několik let navíc. Ideální doba na sjednání první hypotéky je mezi 28 a 36 lety. V tomto vstupním věku si totiž stále můžete zvolit nejdelší možnou dobu splatnosti a snížit si tak výši měsíční splátky hypotéky,“ uvádí Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Mírnější limity pro mladší žadatele

Banky se musí řídit limity ukazatelů ČNB pro poskytování hypoték. Aktuálně je závazná pouze hranice ukazatele LTV. Pro žadatele o hypotéku mladší 36 let je horní hranice tohoto ukazatele 90 % a u starších žadatelů pak 80 %. Mladší zájemci o hypotéku na bydlení si tedy musí připravit minimálně 10 % z hodnoty nemovitosti stanovené bankou z vlastních zdrojů.

Miroslav Majer k tomu dodává: „Nad stanovenou hranici LTV mohou banky poskytovat úvěry pouze na výjimku. ČNB může ovlivňovat situaci na trhu i prostřednictvím dalších úvěrových ukazatelů, jako jsou DTI a DSTI. Tyto ukazatele mají v současnosti pouze formu doporučení, takže pro banky nejsou závazné.“

Plánujete koupi nemovitosti, ale nevíte, jestli dosáhnete na potřebnou hypotéku? Zjistěte, kolik si maximálně můžete půjčit na bydlení.

Příklad: Zájemce o hypotéku ve věku 30 let plánuje koupit nemovitost v hodnotě 6 milionů korun. Na pořízení plánuje využije vlastní úspory ve výši 600 tisíc korun, což odpovídá 90 % LTV. Úvěr na bydlení plánuje splatit do svých šedesátých narozenin, a proto si zvolil dobu splatnosti 30 let. Zájemce o hypotéku nesplácí žádné další úvěry.

Jak vysoký příjem musí tento zájemce o úvěr mít, aby dosáhl na hypotéku ve výši 5,4 milionu korun?

Výše hypotéky: 5,4 mil. Kč

Měsíční splátka hypotéky (při úrokové sazbě 4,8 % p.a.): 28 332 Kč

| DTI | DSTI | |

| Minimální měsíční čistý příjem | 56 250 Kč | 71 000 Kč |

Z výpočtu vyplývá, že pokud by banka požadovala splnění obou doporučených limitů úvěrových ukazatelů současně, musel by žadatel doložit příjem ve výši minimálně 71 tisíc korun.

Maximální doba splatnosti hypotéky je 30 let (pozn. až na jedinou výjimku). Pokud stihnete zažádat o hypotéku do čtyřicátých narozenin, máte ještě šanci dosáhnout na maximální dobu splatnosti.

| ✅Typ úvěru: | Nová hypotéka |

|---|---|

| ✅Úrok: | od 4,19 % |

| ✅Hodnota nemovitosti: | 3 800 000 Kč |

| ✅Doba splácení: | 30 let |

| ✅Výše úvěru: | 3 500 000 Kč |

| ✅Měsíční splátka: | 17 095 Kč |

Starší žadatelé jsou v nevýhodě

Zájemci o hypotéky starší 36 let musí počítat s přísnějšími limity ukazatelů. Pokud se rozhodnou financovat vlastní bydlení hypotékou, musí si připravit minimálně 20 % z vlastních úspor.

Příklad: Zájemce o hypotéku ve věku 45 let plánuje koupit nemovitost v hodnotě 6 milionů korun. Na pořízení nemovitosti využije vlastní úspory ve výši 1,2 milionu korun (LTV = 80 %). Úvěr na bydlení plánuje splatit do svých šedesátých narozenin, doba splatnosti je tedy v tomto případě 15 let.

Jak vysoký příjem musí tento zájemce o úvěr mít, aby dosáhl na hypotéku ve výši 4,8 milionu korun?

Výše hypotéky: 4,8 mil. Kč

Měsíční splátka hypotéky (při úrokové sazbě 4,8 % p.a.): 37 460 Kč

| DTI | DSTI | |

| Minimální měsíční čistý příjem | 50 000 Kč | 94 000 Kč |

Z výpočtu vyplývá, že pokud by banka požadovala splnění obou doporučených limitů úvěrových ukazatelů současně, musel by žadatel doložit příjem ve výši minimálně 94 tisíc korun.

Do kolika let si vzít hypotéku

Ideální věk pro sjednání hypotéky je kolem 30 let, kdy máte dostatek času na pohodlné splacení úvěru před odchodem do důchodu. S přibývajícím věkem se dostupné období splatnosti zkracuje, což zvyšuje měsíční náklady na splácení. Mladší žadatelé si mohou rozložit splátky na delší dobu, což jim přináší větší flexibilitu v rodinném rozpočtu. Před podpisem hypotéky je proto důležité zvážit nejen aktuální finanční možnosti, ale i životní plány.

Maximální věk pro získání hypotéky

Hypotéku lze získat i po padesátce, ale je třeba počítat s kratší dobou splatnosti. Žadatel musí mít zpravidla vyšší příjem, více vlastních úspor nebo nabídnout bance další nemovitost jako zástavu. Vyšší věk tak může ovlivnit nejen dostupnost úvěru, ale i jeho konkrétní podmínky.

Délka splácení hypotéky podle věku

Věk výrazně ovlivňuje dostupnou délku splatnosti hypotéky. Mladší klienti, kolem třiceti let, si mohou vybrat splatnost až 30 let a dosáhnout tak nižších měsíčních splátek. Starší žadatelé však musí počítat s kratší splatností, což pro ně znamená vyšší měsíční zatížení. Při rozhodování o délce splácení je proto klíčové zohlednit finanční situaci a dlouhodobé plány.

Hypotéku si sjednejte co nejdříve!

Méně času na splacení hypotéky znamená vyšší měsíční splátku úvěru. Při současných cenách nemovitostí a úrokových sazbách dosáhnou na hypotéku především jednotlivci a rodiny s nadprůměrnými příjmy.

Rádi byste se dozvěděli, co vše musíte splnit pro získání hypotéky, jaká jsou pravidla pro hypotéky nebo jaké jsou nejčastější překážky pro získání hypotéky? Neváhejte oslovit naše specialisty na hypotéky. Poradí vám, jak na bezpečné sjednání hypotéky online.

Nenechte si ujít novinky z hypotečního a realitního trhu – pro kupující i profesionály.

Nepřehlédněte

Nepřehlédněte

Recenze - hypoteční specialista: Nela Eliášová, klient: Blanka T.

Důchodové pojištění OSVČ: povinnosti, termíny a výše záloh v roce 2026

Růst sazeb hypoték v roce 2026: pět možných důvodů, proč hypotéky zdraží

ČNB doporučuje přísnější limity pro investiční hypotéky

HypoNews #11/25: Spoluvlastnictví nemovitosti, daně z nemovitých věcí a normativní náklady