Obsah článku

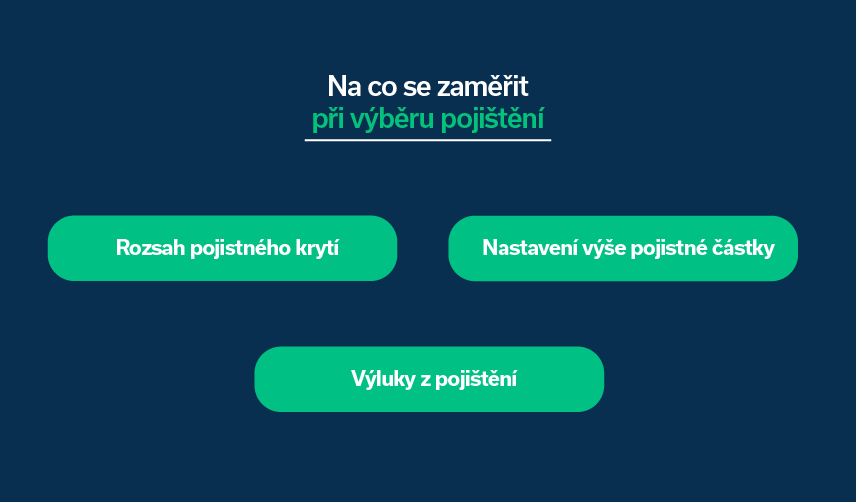

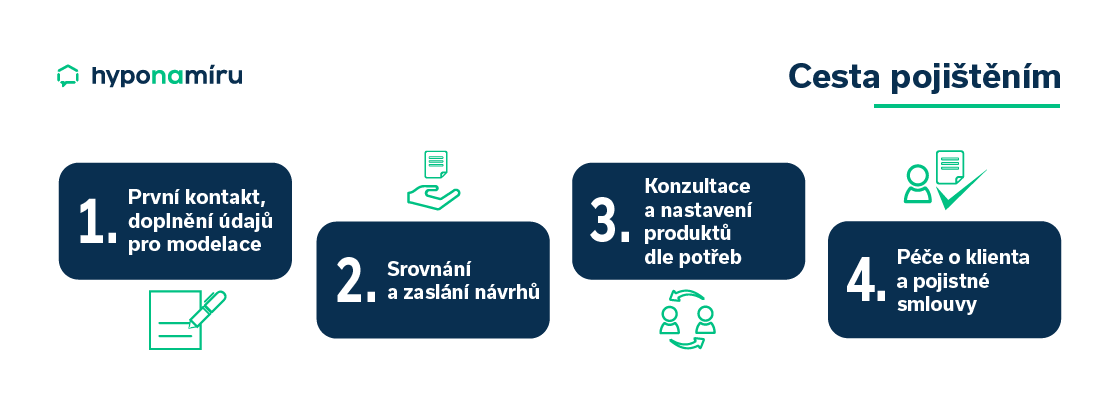

- Jak se pojistit

- Pojištění nemovitosti

- Jaká pojištění jsou u hypotéky povinná?

- Pozor na podpojištění nemovitosti

- Jak ovlivní refinancování hypotéky výši pojistného

- Rizika hypotečního úvěru

- Kdy a proč si sjednat pojištění schopnosti splácet?

- Životní pojištění

- Pojištění domácnosti

- Pojištění odpovědnosti

- Pojištění pronajímané nemovitosti

- Co dělat v případě pojistné události