Investice do nemovitostí se teď vyplatí, řekneme vám proč

I když ceny bytů a domů v Česku pozvolna rostou, stále se naskýtají zajímavé investiční příležitosti. Proč je právě teď výhodné investovat do nemovitostí?

Co si z článku odnést:

- Ceny nemovitostí dlouhodobě rostou a Češi je považují za spolehlivou investici.

- Majitel investiční nemovitosti může získat pravidelný příjem z jejího pronájmu, ale vlastnictví s sebou nese i pravidelné výdaje, jako jsou energie, opravy, pojištění či daně.

- Klíčový je správný výběr lokality a typu nemovitosti. Například byt na žádané adrese lze rychle a výhodně pronajmout.

- Při nákupu investiční nemovitosti se vyplatí vyjednávat o ceně – při rychlém jednání je možné dosáhnout zajímavé slevy.

- Před nákupem investiční nemovitosti je důležité zvážit možnosti financování. Kromě vlastních zdrojů lze využít i hypotéku.

- Češi se stále častěji zajímají o nákup nemovitostí v zahraničí, zejména ve Španělsku a Chorvatsku.

- Některé tuzemské banky umožňují financovat nákup nemovitosti v zahraničí, ale je nutné splnit určité podmínky.

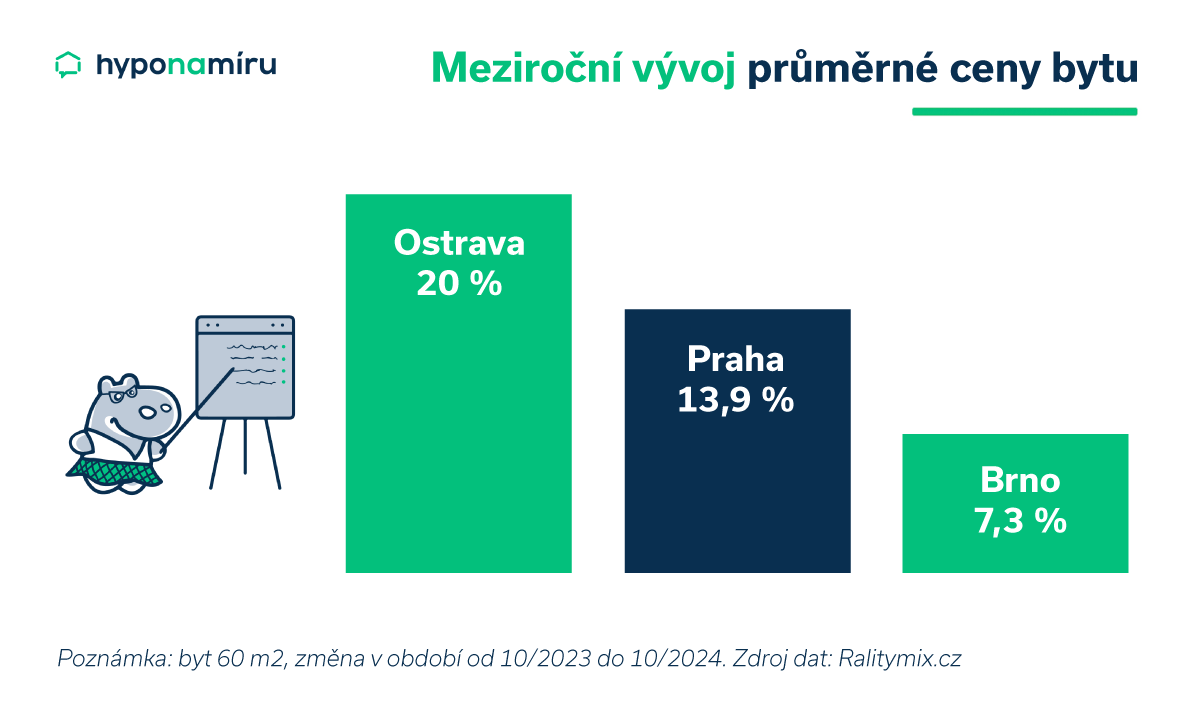

Ceny nemovitostí v roce 2024 pokračují v růstu, přičemž hlavním důvodem jsou dostupnější hypotéky a zvyšující se poptávka po bydlení. Největší růst zaznamenávají tradičně Praha, Středočeský a Jihomoravský kraj, kde je nedostatek nemovitostí stále aktuální problém. V některých regionech, jako je Ústecký a Karlovarský kraj, však ceny stagnují nebo mírně klesají.

„Díky opakovanému snížení úrokových sazeb Českou národní bankou a zrušení přísnějších limitů na čerpání hypoték je nyní financování dostupnější než v uplynulých letech. Zájemci mohou dosáhnout na výhodné podmínky s úrokovou sazbou pod 5 %. V září 2024 dosáhla průměrná úroková sazba nových hypoték 4,96 %, jak uvádí Česká bankovní asociace. Na atraktivitě neztrácí ani nemovitost jako investice, majitelé totiž mohou požadovat vyšší nájemné,“ vysvětluje Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Co je investiční nemovitost?

Většina Čechů si pořizuje a poté využívá byt nebo rodinný dům k vlastnímu bydlení. Najde se ovšem i řada těch, kteří již mají vlastní bydlení zajištěné a kupují si další nemovitost jako dlouhodobou investici. Po celou dobu držení nemovitosti mohou získávat pravidelný příjem z jejího pronájmu a v okamžiku prodeje mohou profitovat z růstu její tržní ceny.

Důvody pořízení investiční nemovitosti jsou různé. Například rodiče mohou v budoucnu přenechat byt či rodinný dům svým dětem nebo mohou nemovitost po odchodu do starobního důchodu prodat a finančně si tak na stáří přilepšit. Investice do nemovitostí je tedy možná varianta, jak si našetřit na důstojný důchod. Investiční nemovitost mohou lidé financovat čistě z vlastních zdrojů, pomocí hypotéky nebo kombinací obou zmíněných možností.

| ✅Typ úvěru: | Nová hypotéka |

|---|---|

| ✅Úrok: | od 4,19 % |

| ✅Hodnota nemovitosti: | 3 800 000 Kč |

| ✅Doba splácení: | 30 let |

| ✅Výše úvěru: | 3 500 000 Kč |

| ✅Měsíční splátka: | 17 095 Kč |

Ceny nemovitostí dlouhodobě rostou

V průzkumu Asociace pro kapitálový trh ČR Češi nejčastěji označili za nejlepší životní investici nemovitosti. A s ohledem na historický vývoj jejich cen se není čemu divit. Peníze uložené v nemovitostech totiž dlouhodobě s rezervou poráží inflaci a dokážou tedy ochránit rodinné úspory před znehodnocením. Například byty v Česku od roku 1998 do konce roku 2019 zdražily v průměru 4,25krát. Překvapením byly i covidové roky 2020 a 2021, kdy ceny nemovitostí vzrostly o další desítky procent. Od druhé poloviny roku 2023 ceny nemovitostí opět začaly růst.

Dlouhodobý rostoucí trend ovšem jednou za čas přeruší mírný či hlubší propad. Příkladem může být konec roku 2008, kdy přišla světová finanční krize. Ceny bytových nemovitostí v Česku do konce roku 2009 klesly o zhruba 18 procent. Ceny rodinných domů ve stejném období klesaly méně, a to pouze o 4,6 procenta. Propad poté vystřídala stagnace, která trvala přibližně tři roky.

Miroslav Majer dále doplňuje: „Aktuálně se ceny nemovitostí po korekci opět vrátily k růstu a v následujících měsících a letech lze očekávat jejich další nárůst. Oproti před covidovým rokům totiž vzrostly ceny stavebních prací a materiálů. Zároveň rostou požadavky na moderní technologie, mezi které patří energeticky úsporná zařízení, jako jsou fotovoltaické panely či tepelná čerpadla. Tyto investice navyšují konečnou cenu nemovitosti“.

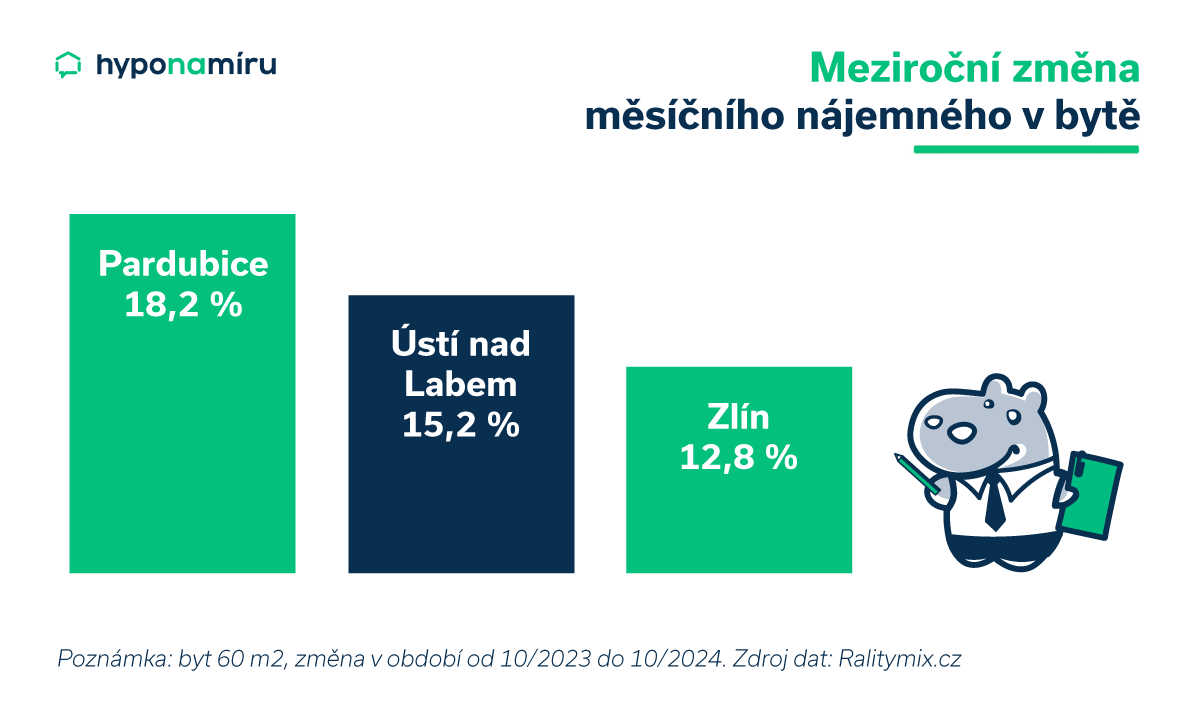

Majitelé nemovitostí požadují vyšší nájemné

Růst cen nemovitostí se promítl také do výše tržního nájemného. Majitelé nemovitostí si mohou dovolit účtovat vyšší nájemné. Od října roku 2023 do října 2024 nájemné nejrychleji rostlo v Pardubicích (18,2 %), Ústí nad Labem (15,2 %) a ve Zlíně (12,8 %). Naopak pouze mírný růst nájemného zaznamenala Praha (1,5 %).

Vyplatí se dnes uvažovat o nákupu investiční nemovitosti?

Investice do nemovitostí se dnes rozhodně vyplatí. Rostoucí poptávka po pronájmech zajišťuje stabilní příjem, zatímco ceny nemovitostí se po korekci opět zvedají a jejich růst se očekává i v budoucnu. To zvyšuje hodnotu investice. Současně jsou hypotéky dostupnější díky nižším úrokovým sazbám a mírnějším podmínkám pro jejich čerpání. Navíc investice do nemovitostí nabízí ochranu před inflací a příležitost pro diverzifikaci majetku, což je v době ekonomické nejistoty zásadní výhoda.

Při výběru investiční nemovitosti se vyplatí jednat o ceně. Realitní kanceláře a inzertní servery uvádějí nabídkové ceny, tedy takové, které si přejí získat prodávající. Ty se ovšem většinou od skutečně realizovaných cen mohou značně lišit.

Jak začít investovat

Pokud chcete začít investovat do nemovitostí, pečlivě zvažte všechny možnosti a naplánujte si jednotlivé kroky. Nejprve si ujasněte rozpočet – kolik peněz můžete investovat a zda budete potřebovat úvěr. Dále vyberte správnou lokalitu, která má potenciál růstu hodnoty nemovitostí. Poté zvažte typ nemovitosti, ať už jde o byt, dům či komerční prostor. Nezapomeňte zvážit rizika spojená s údržbou a správou. Nakonec analyzujte potenciální výnos, abyste se ujistili, že vaše investice přinese dlouhodobý zisk. Důkladná příprava je klíčem k úspěchu!

Investiční nemovitost v zahraničí

Investování do nemovitostí v zahraničí přináší řadu specifik, která je potřeba důkladně zvážit. Hlavními výhodami jsou potenciál vyššího výnosu z pronájmu a možnost osobního využití, například pro rekreaci.

Mezi oblíbené destinace pro české investory patří Chorvatsko, Španělsko, Itálie a Rakousko, které nabízí stabilní trh, turistickou atraktivitu a relativně snadný přístup. Roste také zájem o Albánii, kde ceny nemovitostí zůstávají nižší a trh se rychle rozvíjí.

Při investování do zahraničních nemovitostí je důležité pečlivě prostudovat místní právní rámec, daňové povinnosti a zajistit vhodné financování. České banky nabízejí různé možnosti, například hypotéku se zajištěním nemovitostí v ČR nebo americkou hypotéku. Přečtěte si na našem blogu podrobnosti o možnostech, jak efektivně financovat nákup nemovitosti v zahraničí.

Jak financovat nákup investiční nemovitosti

S pořízením investiční nemovitosti úzce souvisí i otázka financování. Nejlepší vyjednávací pozici na trhu mají bezesporu zájemci s připravenou hotovostí, kteří jsou schopni naráz zaplatit celou kupní cenu. Ale vyplatí se to? Tuto otázku by si měl položit každý, kdo si může dovolit koupit nemovitost bez využití úvěru. Zvažte výhody, které získáte při využití cizích zdrojů.

Pokud použijete na nákup nemovitosti pouze část vlastních zdrojů a zbytek si půjčíte, stále budete mít k dispozici volné peníze. Ty můžete investovat buď do jiných likvidnějších aktiv jako jsou například akcie, státní dluhopisy a podobně, nebo je využít jako vstupní kapitál při nákupu další nemovitosti.

„Investovat do nemovitostí můžete i s minimem peněz. Stačí vlastnit jinou hodnotnou nemovitost, která není zatížena úvěrem. Například byt nebo rodinný dům je možné dát bance do zástavy a bez jediné vlastní koruny si můžete s pomocí hypotéky pořídit další nemovitost k pronájmu,“ vysvětluje Miroslav Majer.

Zjistěte, kdy se se vám může hodit druhá hypotéka. Druhá hypotéka může pomoci nejen s investicí do nemovitosti, ale také s vyplacením spoluvlastnického podílu nebo s rekonstrukcí.

Nenechte si ujít novinky z hypotečního a realitního trhu – pro kupující i profesionály.

Peníze na nákup investiční nemovitosti můžete získat i při refinancování stávající hypotéky. Pokud již delší dobu splácíte hypotéku, například 10 let, současná hodnota nemovitosti v zástavě je mnohem vyšší než v době podpisu úvěrové smlouvy. Miroslav Majer k tomu doplňuje: „Při refixaci nebo refinancování si můžete stávající hypotéku navýšit a získat tak peníze na nákup další nemovitosti. Toto řešení může být zajímavé například pro rodiče, kteří v předstihu chtějí svým dětem zajistit vlastní bydlení. Do dospělosti mohou investiční byt pronajímat a mít další pravidelný zdroj příjmu.“

Při využití hypotéky k financování investiční nemovitosti je třeba myslet i na pojištění nemovitosti. Této problematice se podrobně věnujeme v článku Hypotéka a pojištění: co nepodcenit a na co si dát pozor.

Nepřehlédněte

Nepřehlédněte

Recenze - hypoteční specialista: Nela Eliášová, klient: Blanka T.

Důchodové pojištění OSVČ: povinnosti, termíny a výše záloh v roce 2026

Růst sazeb hypoték v roce 2026: pět možných důvodů, proč hypotéky zdraží

ČNB doporučuje přísnější limity pro investiční hypotéky

HypoNews #11/25: Spoluvlastnictví nemovitosti, daně z nemovitých věcí a normativní náklady