Jaké příjmy se počítají do hypotéky?

Výše příjmu je klíčová při schvalování hypotéky. Jak banky posuzují příjmy zájemce o hypotéku a jaké příjmy se počítají do hypotéky?

Pokud se rozhodnete financovat vlastní bydlení hypotékou, počítejte s tím, že si vás banka důkladně proklepne. Především musí zjistit, zda budete schopni půjčku na bydlení řádně splácet. Při posuzování žádosti o hypotéku provede poskytovatel úvěru takzvaný skóring, na jehož základě si udělá obrázek o vaší bonitě.

Banka se při určování bonity klienta zajímá zejména o výši příjmů, celkových výdajů včetně všech stávající splátek úvěrů a také dosavadní platební morálku. Zohledněn je rovněž například věk, vykonávaná profese, dosažené vzdělání, rodinný stav, počet a věk vychovávaných dětí či lokalita bydliště.

„Každá banka postupuje při posuzování zájemců o hypotéku podle vlastní metodiky. Běžně se stává, že zatímco u jedné banky s žádostí o hypoteční úvěr neuspějete, u jiné půjčku na bydlení bez problémů získáte. Důkladná znalost metodik jednotlivých bank je tedy při výběru hypotéky klíčová,“ doplňuje Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Podmínky pro získání hypotéky

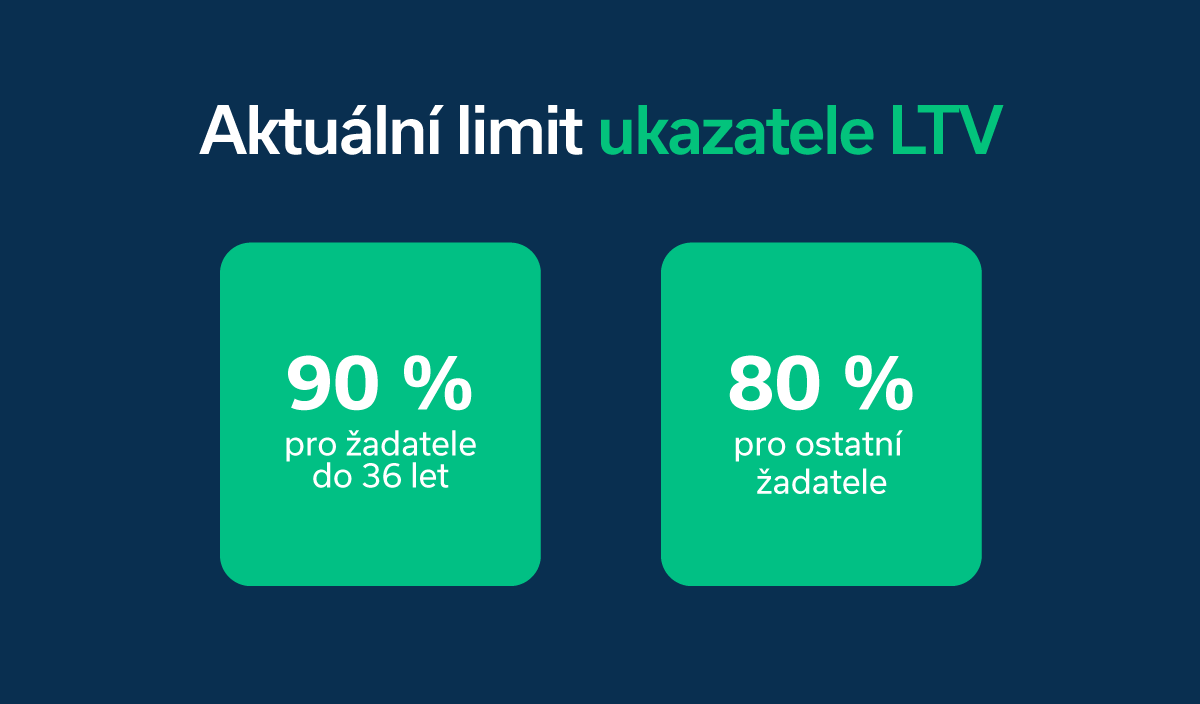

Všechny tuzemské banky se při poskytování hypoték musí řídit platnými pravidly České národní banky. Centrální banka určuje a nastavuje hranice tří úvěrových ukazatelů, které se označují zkratkami LTV, DTI a DSTI.

V současné době je pro banky závazný pouze ukazatel LTV. Parametry DTI a DSTI jsou pouze doporučené. Aktuálně doporučená horní hranice ukazatele DTI je 8násobek ročního příjmu. Doporučená horní hranice ukazatele DSTI je 40 %.

(pozn. Bankovní rada ČNB deaktivovala s účinností od 1. července 2023 nastavení horní hranice úvěrového ukazatele DSTI. Horní hranice ukazatele DTI je deaktivována s platností od 1. ledna 2024. Budou hypotéky dostupnější? Dozvíte se v článku Dostupnější hypotéky díky zmírnění limitů.)

Nenechte si ujít novinky z hypotečního a realitního trhu – pro kupující i profesionály.

Co se počítá do příjmů

Banky se při posuzování žádosti o hypotéku zajímají nejen o výši příjmu, ale i druh příjmu. Příjmy mohou pocházet ze závislé činnosti (zaměstnání), ze samostatné výdělečné činnosti (podnikání), z různých dohod o provedení práce, z pronájmu či kapitálového majetku.

Miroslav Majer k tomu doplňuje: „Příjmem mohou být také různé státem vyplácené dávky a podpory. Jedná se například o invalidní důchody, rodičovské příspěvky, příspěvky na bydlení či dopravu, podpory v nezaměstnanosti, výživné nebo například výsluhové příspěvky policistů, vojáků či hasičů. Počítejte ovšem s tím, že ne všechny příjmy na hypotéku banky akceptují nebo je uznávají pouze částečně.

Jak dostat hypotéku? Pokud na požadovanou výši hypotéky nedosáhnete kvůli nízkému příjmu, zkušený hypoteční specialista vám vždy představí několik možností řešení. Můžete si například prodloužit dobu splatnosti nebo přizvat dalšího spolužadatele a zvýšit si tak celkový příjem.

Pokud je žena na mateřské nebo rodičovské dovolené, mohou banky přihlížet i ke státem vypláceným příspěvkům a dávkám (pozn. peněžité pomoci v mateřství a rodičovskému příspěvku).

„První dávkou v době těhotenství je peněžitá pomoc v mateřství neboli mateřská. Příjem z mateřské většinou banky neuznávají v plné výši. Po skončení mateřské je vyplácen rodičovský příspěvek. Ani v tomto případě nemusí banky uznat příspěvek v plné výši,“ uvádí Miroslav Majer. Přečtěte si více o žádosti o hypotéku v těhotenství nebo při mateřské na našem webu.

Nyní se podrobně podíváme na to, jak banky přistupují k uznávání příjmů pro hypotéku a co se zahrnuje do příjmů.

| ✅Typ úvěru: | Nová hypotéka |

|---|---|

| ✅Úrok: | od 4,19 % |

| ✅Hodnota nemovitosti: | 3 800 000 Kč |

| ✅Doba splácení: | 30 let |

| ✅Výše úvěru: | 3 500 000 Kč |

| ✅Měsíční splátka: | 17 095 Kč |

Příjmy ze zaměstnání a podnikání

Hlavním zdrojem příjmů jsou obvykle příjmy ze zaměstnání nebo podnikání. Zaměstnanci potvrdí výši příjmu jeho zaměstnavatel na speciálním formuláři banky. Překážkou k získání hypotéky bývá práce ve zkušební či výpovědní době. U některých bank je ovšem možné v individuálních případech vyjednat výjimku. Pokud plánujete změnit zaměstnavatele, vyplatí se v každém případě podání žádosti o hypotéku správně načasovat. Banky rovněž požadují, aby pracovní smlouva byla sjednána na dobu neurčitou.

Osoby samostatně výdělečně činné (OSVČ) dokládají své příjmy daňovým přiznáním. Banky obvykle vyžadují daňová přiznání za poslední dva roky. Podrobně se tématu hypotéka pro podnikatele věnujeme v článku Hypotéka pro OSVČ a podnikatele.

V daňovém přiznání je při posuzování bonity OSVČ rozhodující výše základu daně. Jeho výši do značné míry ovlivní, zda živnostník uplatňuje paušální výdaje procentem z příjmu nebo si v daňové evidenci započítává skutečné výdaje. Čím vyšší je základ daně, tím vyšší hypotéku je možné získat.

Vedlejší příjmy

Typickým příkladem vedlejšího příjmu jsou odměny plynoucí z různých dohod o provedení práce (DPP), dohod o pracovní činnosti (DPČ) či brigád. Tyto příjmy banky obvykle neakceptují. Jedná se totiž většinou o krátkodobé a nestabilní příjmy. Pokud banka přeci jen některý z těchto příjmů akceptuje, tak jen jako doplňkový příjem. Připravte se také na to, že banky chtějí doložit stabilitu těchto příjmů.

„DPP akceptují banky zřídkakdy. Víme pouze o České spořitelně, kde se tento příjem bere pouze jako doplňkový a maximálně do výše 10 tisíc korun. Banka také vyžaduje doložit kontinuitu příjmu. V ostatních bankách lze řešit na případnou výjimku, protože jinak metodika říká, že tento příjem není akceptován. DPČ lze uznat u většiny bank s výjimkou UniCredit Bank a MONETA Money Bank. Výše může být omezena do maximálně 100 či 50 % hlavního příjmu,“ doplňuje Miroslav Majer.

Někteří zájemci o hypotéku mohou mít také příjmy z pronájmu takzvaných investičních nemovitostí (pozn. nejčastěji se jedná o byty a rodinné domy). Tyto příjmy banka posuzuje na základě nájemní či budoucí nájemní smlouvy. Aby banka tyto příjmy uznala, musí být rovněž zahrnuty v daňovém přiznání (pozn. pod §9 příjmy z pronájmu).

Ostatní druhy příjmů

Některé banky mohou přihlížet i k dalším druhům příjmů. Většina bank akceptuje například rodičovský příspěvek, peněžitou pomoc v mateřství, výživné přiznané soudem, výsluhový příspěvek nebo invalidní, starobní či vdovský důchod.

Existuje ovšem i dlouhá řada příjmů, které banka při žádosti o hypotéku neuzná. Jedná se například o podporu v nezaměstnanosti, příspěvek na živobytí, příspěvek na bydlení, jednorázový příspěvek na dítě, porodné, pohřebné, příspěvek na úhradu potřeb dítěte, nemocenské dávky, dávky pro osoby se zdravotním postižením, ošetřovné či sirotčí důchod.

Nepřehlédněte

Nepřehlédněte

Recenze - hypoteční specialista: Nela Eliášová, klient: Blanka T.

Důchodové pojištění OSVČ: povinnosti, termíny a výše záloh v roce 2026

Růst sazeb hypoték v roce 2026: pět možných důvodů, proč hypotéky zdraží

ČNB doporučuje přísnější limity pro investiční hypotéky

HypoNews #11/25: Spoluvlastnictví nemovitosti, daně z nemovitých věcí a normativní náklady