Jaký byl hypoteční a realitní trh v roce 2023

Po celý rok 2023 se hypoteční sazby držely vysoko a zájem Čechů o pořízení vlastního bydlení byl oproti předchozím rokům výrazně slabší. Přečtěte si, co přinesl rok 2023.

Rok 2023 se u většiny poskytovatelů hypoték i realitních makléřů zapíše mezi ty méně úspěšné. Zájem Čechů o pořízení vlastního bydlení byl totiž velmi vlažný.

Hlavním důvodem nízké poptávky byly především vyšší úrokové sazby hypoték a vysoké ceny nemovitostí. Ke slabému zájmu o byty a rodinné domy přispěly i obavy z přetrvávající inflace. Oproti předchozím rokům si nyní české domácnosti připlatí za většinu nakupovaných produktů a služeb.

„Po výrazném růstu úrokových sazeb již řada zájemců o vlastní bydlení na hypotéku nedosáhla. Výrazný obrat k lepšímu nepřineslo ani zrušení limitu úvěrového ukazatele DSTI ze strany ČNB. V roce 2023 se na realitním trhu naplno projevila i změna struktury kupujících. Jednoznačně převažovali zájemci s vlastní hotovostí, kteří měli skvělou příležitost vyjednávat o ceně,“ popisuje situaci na trhu Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Hypoteční trh 2023

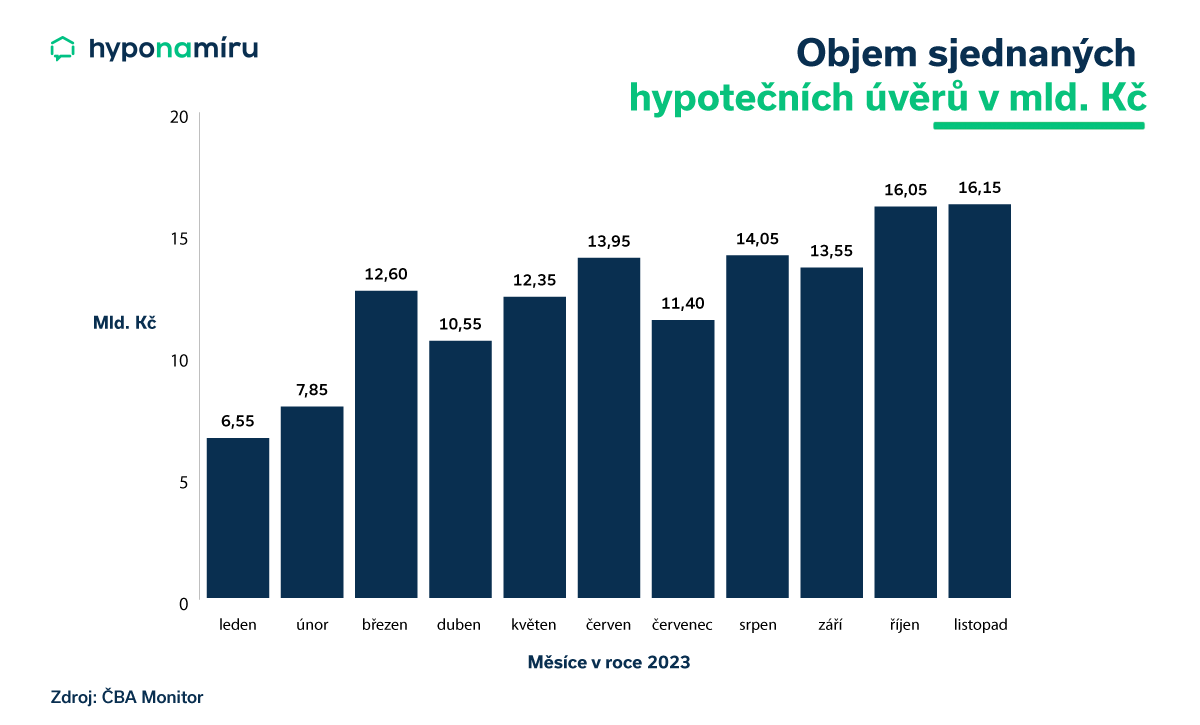

I když zatím nejsou k dispozici statistiky za celý rok 2023, celkový objem nově uzavřených hypoték bude nejnižší za uplynulé tři roky. Podle dat ČBA Hypomonitoru si Češi v období od ledna do listopadu 2023 sjednali hypotéky za zhruba 125 miliard korun. Výsledek za celý rok se zřejmě bude pohybovat v pásmu 130 až 135 miliard korun.

Miroslav Majer k vývoj dodává: „Nejnižší zájem byl o hypotéky hned v úvodu roku 2023. V tu dobu dosahovaly úrokové sazby historických maxim a lidé vyčkávali na jejich výraznější pokles. Ten bohužel nenastal a Češi si začali pomalu zvykat na novou realitu. Podzim roku 2023 již naznačoval opatrný obrat trendu a stabilizaci na hypotečním trhu. Z hlediska objemu sjednaných hypoték se mezi nejúspěšnější měsíce řadí říjen a listopad. V současné době stále lidé vyčkávají na pokles sazeb a doba sjednávání úvěrů se extrémně natahuje v čase.“

Co se stalo v roce 2023

Mírně pozitivní vliv na vývoj hypotečního trhu mělo uvolnění podmínek pro získání úvěru. Česká národní banka s účinností od 1. července 2023 zrušila horní hranici úvěrového ukazatele DSTI. Na konci listopadu rovněž centrální banka rozhodla o zrušení druhého úvěrového ukazatele DTI. Tato změna je ovšem účinná až od 1. ledna 2024 a projeví se tedy naplno až v průběhu nového roku.

V nezměněné podobě zůstal poslední ukazatel LTV. V případě žadatelů o hypotéku do 36 let mohou banky poskytnou úvěr do výše maximálně 80 % hodnoty nemovitosti v zástavě. U starších žadatelů je horní hranice LTV 90 %.

Další významnou změnu, která bude mít dopad na hypoteční trh až v roce 2024, přináší novela zákona o spotřebitelském úvěru. Ta počítá se zavedením poplatku při přechodu k jiné bance v době fixace. Stávajících smluv se ovšem toto nové opatření dotkne až od začátku nové fixace. „Původně se mělo jednat o částku ve výši 2 % z předčasně splacené části úvěru. Schválená verze je ovšem mírnější. Při odchodu k jiné bance v době fixace si budou moci banky účtovat „poplatek“ ve výši 0,25 % z předčasně splacené části celkové výše úvěru za každý započatý rok zbývající do konce fixačního období, maximálně však 1 %,“ upřesňuje Miroslav Majer.

Co ovlivnilo vývoj úrokových sazeb v roce 2023

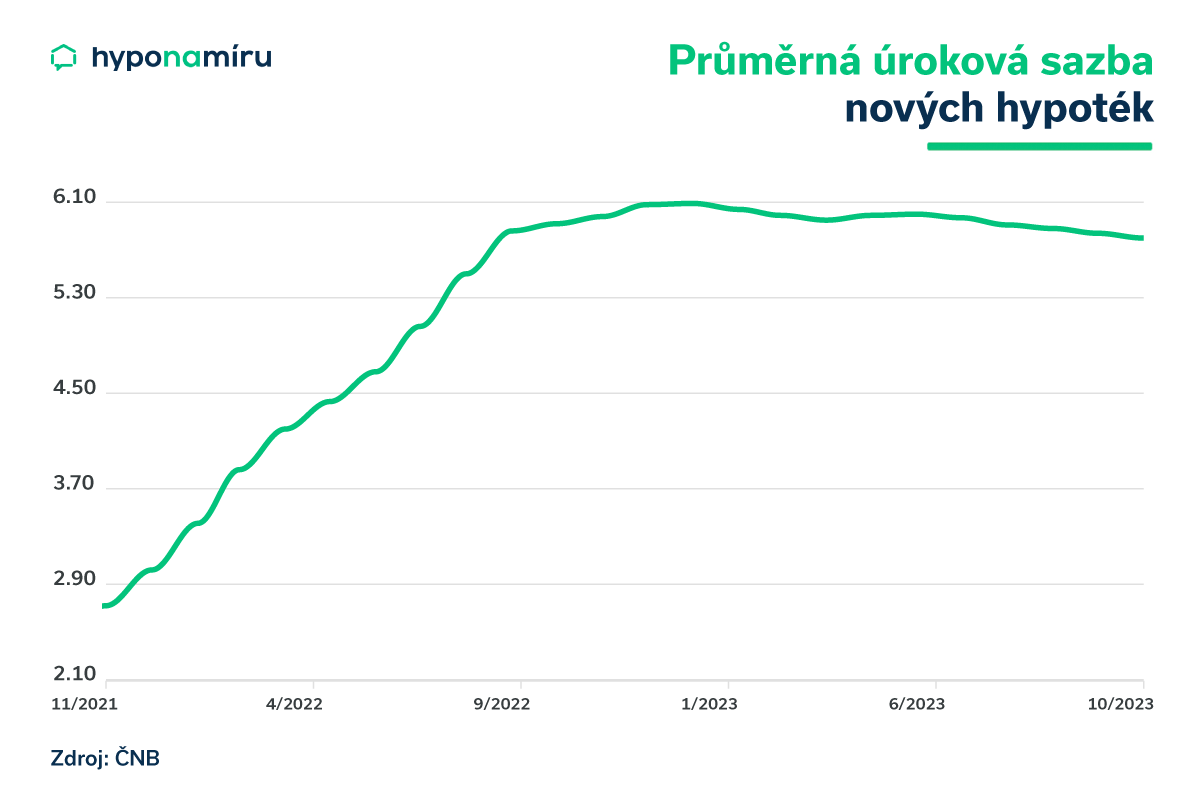

Za propadem zájmu o hypotéky stály především přetrvávající vysoké úrokové sazby. Nejdráže vycházelo sjednání nové hypotéky hned v úvodu roku. V lednu 2023 dosahovala podle statistiky ČNB průměrná úroková sazba u těchto hypoték 6,05 %. Vývoj úrokových sazeb byl ovlivněn kroky centrální banky. Ta držela základní úrokové sazby vysoko a banky poskytující hypotéky tedy neměly prostor k výraznějšímu snížení sazeb.

Vývoj úrokových sazeb u hypoték byl po celý rok 2023 velmi stabilní. Nejníže byly sazby v listopadu, kdy se průměrná úroková sazba nových hypoték dostala na 5,8 %. Vzhledem k tomu, že rozdíl mezi maximem a minimem byl jen čtvrt procentního bodu, hypoteční trh se nacházel ve fázi stagnace úrokových sazeb.

Inflace pomalu odeznívá

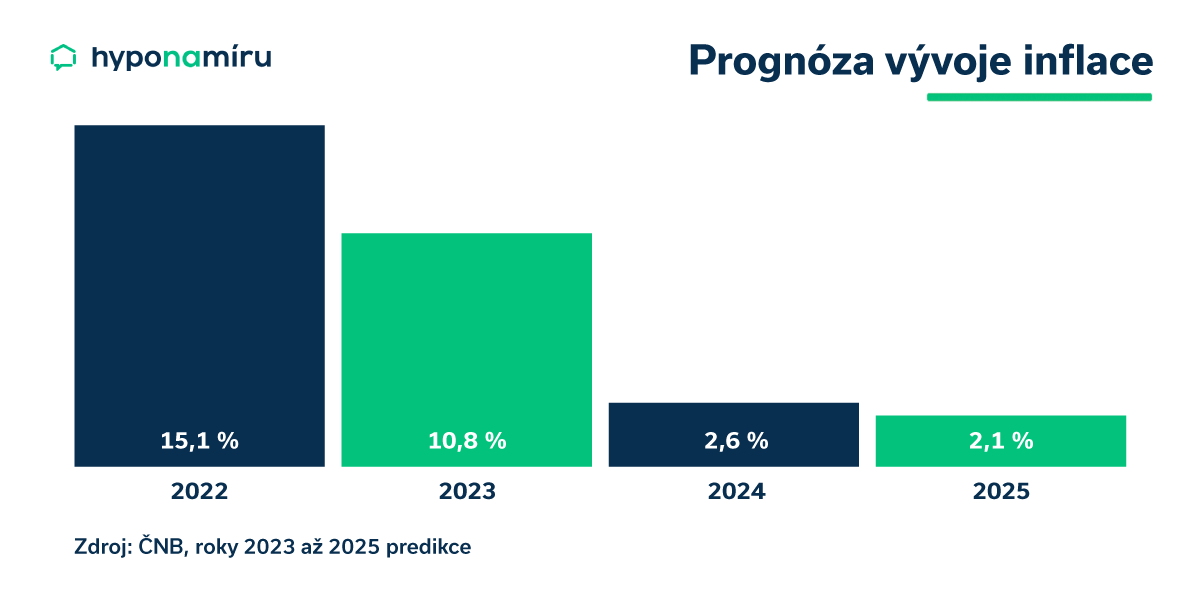

Inflace patří stejně jako například vývoj HDP mezi významné makroekonomické ukazatele. Podle podzimní prognózy centrální banky by měla celková míra inflace v roce 2023 dosáhnout 10,8 %. I když se v meziročním srovnání snižuje tempo růstu inflace, stále se pohybuje velmi vysoko. Centrální banka se dlouhodobě snaží dostat k 2% inflačnímu cíli. K této hodnotě se pravděpodobně přiblížíme až v roce 2025.

Vysoká inflace byla hlavním důvodem, který vedl ČNB k rozhodnutí ponechat po většinu roku základní úrokové sazby beze změny. Dvoutýdenní repo sazba se držela na úrovni 7 % až do posledního zasedání bankovní rady (pozn. 21. prosince 2023 došlo ke snížení 2T repo sazby o 0,25 procentního bodu na 6,75 %).

Realitní trh 2023

Vývoj na trhu realit je tradičně silně ovlivněn dostupností hypoték. Růst úrokových sazeb v ekonomice se negativně promítl do úročení hypoték, a tudíž i poptávka po nemovitostech zůstala po většinu roku velmi slabá.

„Ceny nemovitostí se v roce 2023 již zřejmě dostaly na pomyslné dno. Pokud se kupující nebáli vyjednávat o slevě, mohli pořídit byt či dům za velmi příznivou cenu. Po zohlednění těchto výhod se vyplatilo financovat nemovitost i hypotékou, byť byly sazby vyšší. V brzké době lze očekávat stabilizaci na trhu realit a následný růst cen nemovitostí. Sazby hypoték budou naopak v následujících letech klesat a vhodným refinancováním si bude možné snížit měsíční splátku úvěru,“ uvádí Miroslav Majer.

Pohled experta na budoucí vývoj realitního trhu: ceny nemovitostí dlouhodobě rostou, a jinak tomu nebude ani v následujících letech. Stavební materiál i práce jsou stále dražší a tyto zvýšené náklady se vždy promítají do konečné ceny nemovitosti.

Co ovlivnilo ceny nemovitostí v roce 2023?

Cenu nemovitosti ovlivňuje celá řada faktorů. Důležitá je například lokalita, technický stav nemovitosti či cena stavebního materiálu a práce. U novostaveb ceny většinou mírně rostly. Zejména u projektů ve velkých městech jako je Praha či Brno. Řada developerů odložila zahájení výstavby nových projektů a nyní se soustředí na prodej dokončených nemovitostí. Tento krok povede po oživení zájmu o hypotéky k vyčerpání dostupné nabídky a tudíž i růstu cen volných nemovitostí.

Nenechte si ujít novinky z hypotečního a realitního trhu – pro kupující i profesionály.

Ceny starších a kvalitních nemovitostí v roce 2023 převážně stagnovaly. Slevit ze svých cenových požadavků museli především ti majitelé bytů a rodinných domů, kteří s prodejem spěchali. Cenový pokles mají za sebou především nemovitosti ve velmi špatném technickém stavu a méně atraktivních lokalitách.

Samostatnou kapitolou jsou stavební pozemky. Těch je stále velký nedostatek a jejich ceny dlouhodobě rostou.

Nepřehlédněte

Nepřehlédněte

Recenze - hypoteční specialista: Nela Eliášová, klient: Blanka T.

Důchodové pojištění OSVČ: povinnosti, termíny a výše záloh v roce 2026

Růst sazeb hypoték v roce 2026: pět možných důvodů, proč hypotéky zdraží

ČNB doporučuje přísnější limity pro investiční hypotéky

HypoNews #11/25: Spoluvlastnictví nemovitosti, daně z nemovitých věcí a normativní náklady