V roce 2022 čeká hypoteční trh studená sprcha

Zájem o úvěry na bydlení v roce 2022 poklesne. Očekává se návrat trhu do „normálu”, tedy k celkovému ročnímu objemu sjednaných hypoték v pásmu 200 až 250 miliard korun. Úrokové sazby u hypoték mohou vystoupat až k šesti procentům. Vývoj na hypotečním trhu ovlivní Česká národní banka, ať už nastavením základních úrokových sazeb v ekonomice, nebo nastavením limitů ukazatelů pro získání hypotéky. Přečtěte si, jaký bude hypoteční trh v roce 2022.

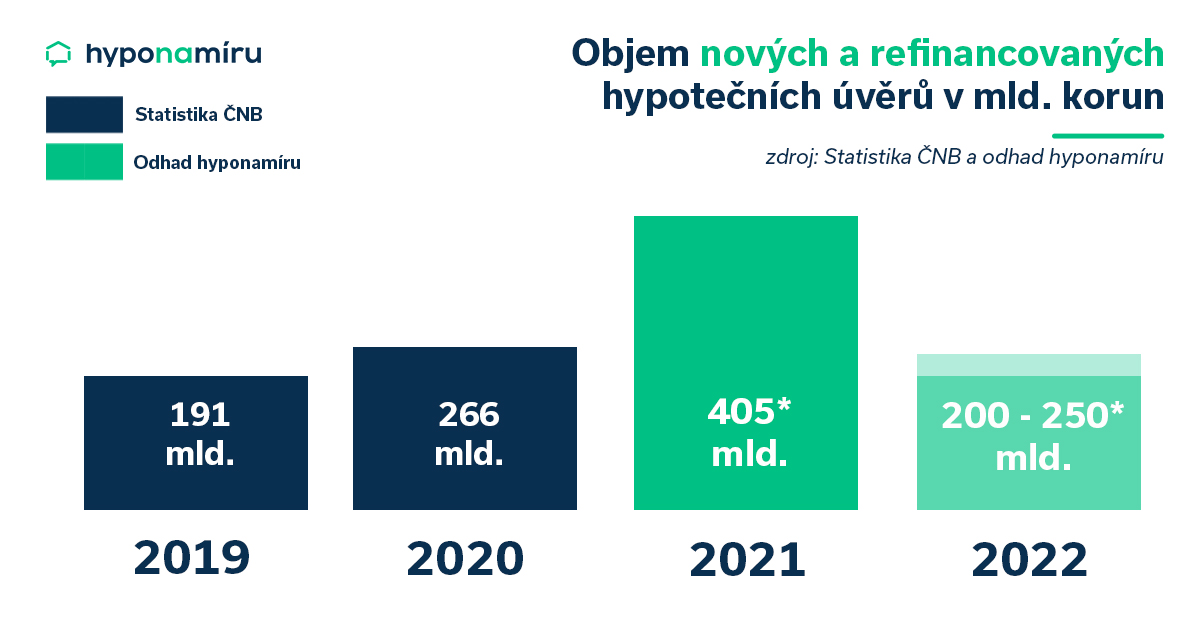

Letos mají banky nakročeno k nejúspěšnějšímu obchodnímu roku v historii. Krátce před koncem roku 2021 totiž objemy poskytnutých hypoték naznačují, že se poskytovatelům hypoték podaří sjednat úvěry na bydlení za více než 400 miliard korun. Pro srovnání v roce 2020 poskytly banky podle oficiální statistiky České národní banky nové hypotéky v celkové výši 217 miliard korun a po započítání refinancovaných hypotečních úvěrů to bylo 266 miliard.

„Za letošní extrémní poptávkou po nových hypotékách stály především velmi příznivé úrokové sazby, a to zejména v první polovině roku, obavy z pokračujícího růstu tržních cen nemovitostí a v neposlední řadě také sílící inflace. Enormní zájem byl i o refinancování stávajících úvěrů na bydlení, kdy se mnozí Češi snažili zajistit nízké úrokové sazby na další fixační období,“ uvádí na sklonku roku 2021 Veronika Hegrová, obchodní ředitelka hyponamiru.cz. Kdo našel vhodnou nemovitost za přijatelnou cenu, většinou dlouho neváhal a kupoval.

Období levných hypoték je u konce

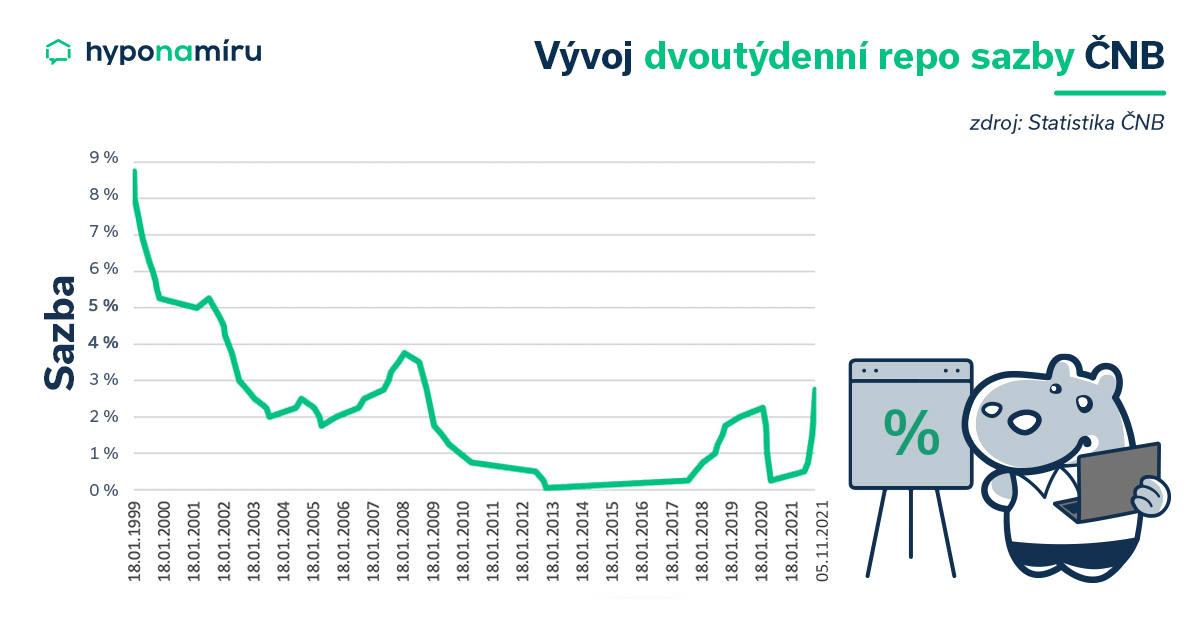

V roce 2022 zřejmě čeká tuzemský hypoteční trh citelný útlum. Podle odhadu datového analytika Lukáše Komínka z hyponamiru.cz není v meziročním srovnání objemů sjednaných hypoték vyloučen ani 50procentní propad. V tomto světle se může celkový objem nových i refinancovaných hypoték pohybovat v pásmu 200 až 250 miliard korun. Vše bude samozřejmě záležet na budoucích krocích České národní banky, která už v druhé polovině roku 2021 kvapem zvyšovala základní úrokové sazby. Bankovní rada na svém listopadovém zasedání přistoupila ke zvýšení dvoutýdenní repo sazby o 125 bazických bodů na 2,75 procenta.

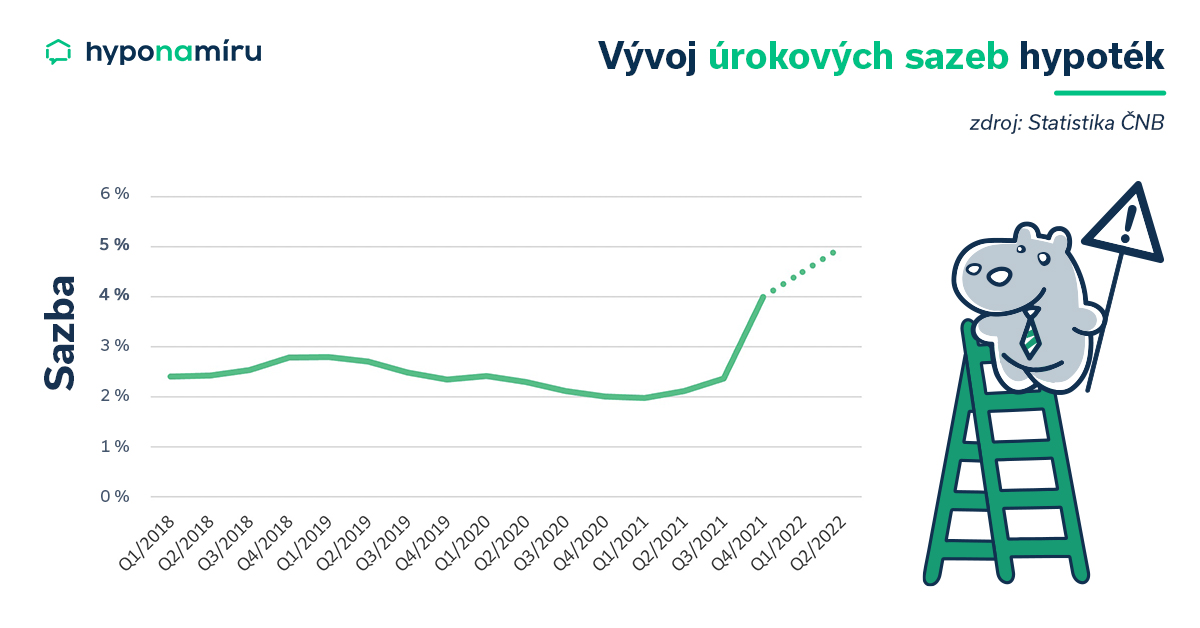

Veronika Hegrová k úrokovým sazbám vyhlášeným centrální bankou dodává: „Růst základních úrokových sazeb se s velmi krátkým zpožděním promítal do úročení hypotečních úvěrů. Zejména v posledních měsících roku jsme byli svědky dosud nevídané situace, kdy banky přepisovaly své nabídkové sazby hypoték na týdenní bázi. Na začátku prosince 2021 se už sazby pohybovaly u většiny poskytovatelů kolem čtyř procent.“

Sazby půjdou ještě výš

Analytici hyponamiru.cz nabízí pro rok 2022 tři možné scénáře vývoje úrokových sazeb hypoték. Optimistický scénář pracuje s předpokladem, že Česká národní banka na svém posledním zasedání 22. prosince 2021 sazby nijak dramaticky nezvýší a sazby hypoték se v úvodu roku 2022 ustálí v blízkosti nynějších čtyř procent. „Stále realističtější je podle mého názoru spíše negativnější scénář, který s ohledem na stále rostoucí spotřebitelské ceny počítá s dalším zvyšováním základních úrokových sazeb. V tomto případě by se mohly hypoteční sazby v první polovině roku 2022 dostat až k pěti procentům. Pesimistický scénář potom počítá i s tím, že se sazby hypoték vyšplhají k šesti procentům,“ myslí si Lukáš Komínek.

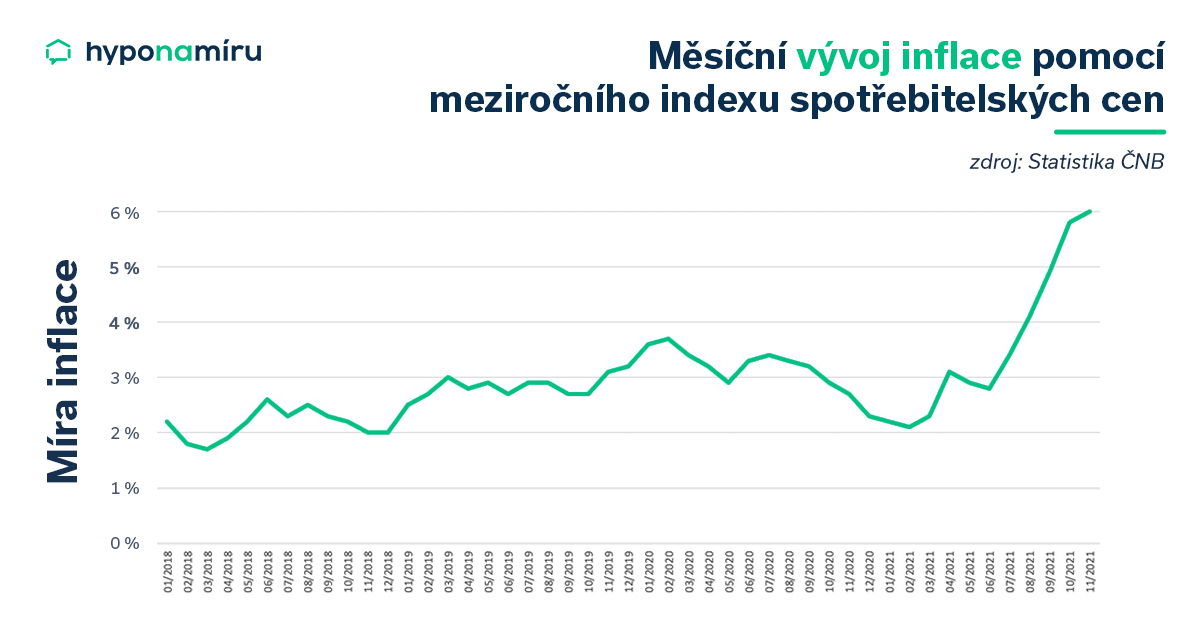

Inflace v listopadu 2021 zrychlila svůj meziroční růst na šest procent. Takto vysoký růst spotřebitelských cen zaznamenalo Česko naposledy roce 2008. Na vině jsou především rostoucí ceny energií, které výrazně dopadají do rozpočtů domácností i firem. Ozývají se první hlasy, že inflace na začátku roku 2022 dosáhne osmi procent.

Obrat čekejme nejdříve ve druhé polovině roku 2022

Pro snižování úrokových sazeb u hypoték nebude minimálně v první polovině roku zřejmě žádný důvod. Určitou nadějí by bylo, kdyby kroky České národní banky vedly ke kýženému zkrocení inflace a poté by přistoupila ke snížení vyhlašovaných sazeb. „Dalším momentem může být rostoucí zájem o poskytování hypoték ze strany bank, které se nemusí zcela striktně řídit vyhlašovanou úrokovou sazbou. Repo sazba je sazba krátkodobá a je pro banky spíše vodítkem, proto se mohou v dlouhodobých horizontech rozhodovat jinak. Banky by mohly nabídnout zájemcům o financování vlastního bydlení slevy nebo cenově zvýhodněné hypotéky,“ doplňuje Veronika Hegrová

.Nejsilnější poptávka po hypotékách bude začátkem roku 2022

Situaci na hypotečním trhu ovlivní i nová pravomoc centrální banky, která může už od srpna 2021 diktovat podmínky pro získání spotřebitelského úvěru. Jedná se především o nastavování limitů ukazatelů LTV, DTI a DSTI, které je nutné pro získání spotřebitelských úvěrů včetně hypoték splnit.

Limity platné od dubna 2022:

- Poměr výše hypotečního úvěru a hodnoty zastavené nemovitosti (pozn. ukazatel LTV) se u žadatelů nad 36 let snižuje z předchozích 90 na 80 % (pozn. pro lidi do 36 let je stále 90 % LTV).

- Limit ukazatele celkového dluhu žadatele o úvěr vyjádřený v násobcích jeho čistého ročního příjmu (pozn. ukazatel DTI) bude 8,5 (pozn. pro mladé do 36 let budete tento limit 9,5).

- Limit ukazatele DSTI, který vyjadřuje poměr mezi celkovou výší měsíčních splátek dluhů žadatele o úvěr a jeho čistým měsíčním příjmem bude 45 % (pozn. u mladých do 36 let to bude 50 %.

„Vzhledem k těmto úpravám ze strany České národní banky očekáváme nejvyšší zájem o hypotéky v prvním kvartále roku 2022. Léto bývá standardně co se poptávky týče slabší. Pokud dojde ve druhé polovině roku ke snížení úrokových sazeb, v což doufám, mohl by být znovu silnější konec roku,“ odhaduje Veronika Hegrová.

Horší dostupnost hypoték

Zpřísnění podmínek pro získání hypotéky ze strany centrální banky rovněž povede k horší dostupnosti úvěrů na bydlení. Upravené limity se určitým způsobem dotknou všech žadatelů o hypotéku. Veronika Hegrová k tomu dodává: „Podle našich propočtů dolehnou přísnější parametry zejména na žadatele ve věku do 36 let. Odhadujeme, že nejméně desetina potenciální klientů bude mít nově problém na hypotéku dosáhnout nebo ji vůbec nezískají.“

Poroste zájem o kratší fixace?

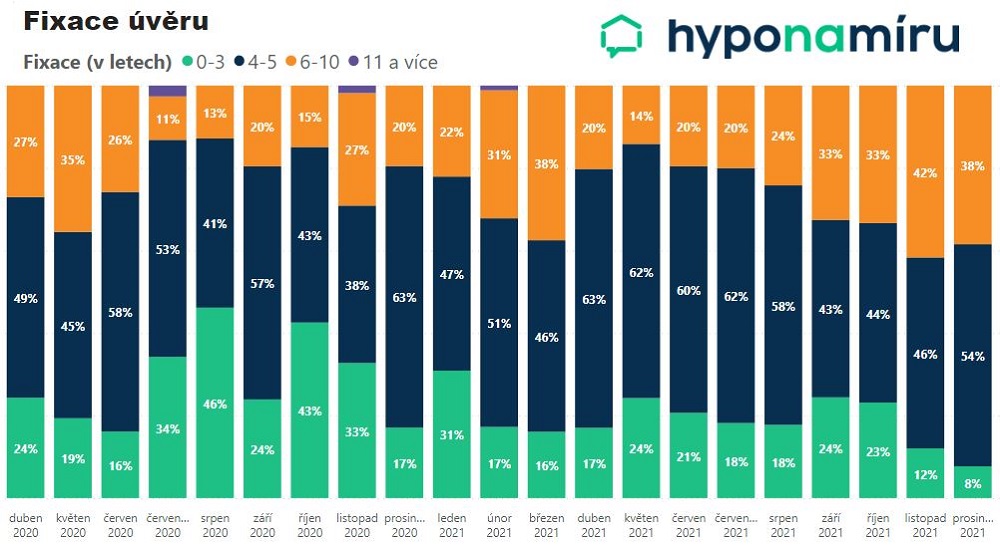

Oblíbené jsou zejména delší doby fixace. Kdo si například na začátku roku 2021 zajistil hypotéku na deset let se sazbou v blízkosti dvou procent ročně, může být s ohledem na aktuální výši inflace spokojen. Úroky u hypotéky jsou totiž nižší než inflace. „Vzhledem k inflaci zůstávají nadále nejvýhodnější delší fixace, ovšem málokdo se chce zavázat ke 4,5 procentům na deset let. Tito lidé budu spíše vyčkávat na první náznak zlevnění. Vždy záleží na tom, jak zájemce o hypotéku smýšlí a jakou má strategii – tedy zda upřednostní jistotu pevné sazby i za cenu toho, že se k ní uváže na delší dobu, nebo zariskuje a sjedná si kratší fixaci v naději, že úrokové sazby začnou opět klesat,“ dodává Veronika Hegrová.

Zdroj: Hyponamiru.cz – graf znázorňuje poměr fixací v letech, které žadatelé preferují. V datech jsou pouze uživatelé s ověřeným zájmem o úvěr na bydlení.

Nenechte si ujít novinky z hypotečního a realitního trhu – pro kupující i profesionály.

Ceny nemovitostí dále porostou

V roce 2021 výrazně rostly nejen ceny nemovitostí. O desítky až stovky procent zdražovala řada stavebních materiálů. Extrémní růst zaznamenala betonářská ocel, dřevo nebo izolační materiály. Dlouhodobým problémem je rovněž nedostatek kvalifikovaných pracovníků ve stavebnictví. Zejména kvůli rostoucím cenám energií lze očekávat další růst cen ve stavebnictví i v roce 2022. S vyššími náklady se musí smířit především ti, kteří aktuálně čerpají hypotéku na stavbu nemovitosti. Někteří stavebníci se mohou dostat do svízelné situace, kdy jim sjednaná hypotéka nepokryje veškeré původně plánované výdaje na výstavbu nemovitosti.

„V posledních měsících vidíme rostoucí zájem o navýšení hypotéky. Většinou to klienti řeší další menší hypotékou u stejné banky, pokud jim vychází dostatečná zástava. Druhou možností je sjednání úvěru ze stavebního spoření bez ručení nemovitosti. Ke sjednání úvěru je zapotřebí projekt a rozpočet. Tímto způsobem je možné získat peníze velmi rychle, což ocení stavebníci, které tlačí čas,“ uvádí Veronika Hegrová.

Jak se změnil hypoteční a realitní trh v roce 2022? Mohlo by vás také zajímat, jaký bude vývoj trhu hypoték a realit v roce 2023.

Nepřehlédněte

Nepřehlédněte

Recenze - hypoteční specialista: Nela Eliášová, klient: Blanka T.

Důchodové pojištění OSVČ: povinnosti, termíny a výše záloh v roce 2026

Růst sazeb hypoték v roce 2026: pět možných důvodů, proč hypotéky zdraží

ČNB doporučuje přísnější limity pro investiční hypotéky

HypoNews #11/25: Spoluvlastnictví nemovitosti, daně z nemovitých věcí a normativní náklady