Vývoj trhu hypoték a realit v roce 2023 – jaký bude?

Poskytovatele hypoték čeká těžký rok. Úrokové sazby hypoték zůstanou vysoko a nemovitosti budou zlevňovat. Jaký bude vývoj na trhu hypoték a realit v roce 2023?

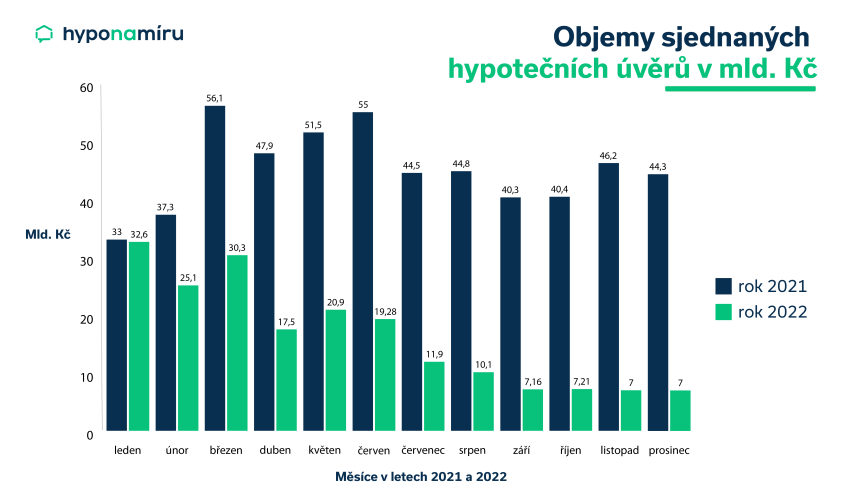

V závěru loňského roku jsme nastínili několik možných scénářů vývoje hypotečního trhu v roce 2022. Už při sestavování této predikce bylo jisté, že po rekordním roce 2021 celkový objem sjednaných hypoték poklesne. Ve hře byly tři varianty možného vývoje. Naplnil se nejpesimističtější scénář, kdy se úrokové sazby hypoték vyšplhaly k šesti procentům a zájem o hypotéky výrazně opadl. „Drahé hypotéky spolu s vysokými cenami nemovitostí stály za citelným ochlazením poptávky po nemovitostech. Situace na realitním trhu se v průběhu roku obrátila a kupující si mohou nyní diktovat podmínky a požadovat výraznější slevy,“ uvádí Miroslav Majer, CEO fintech startupu hyponamiru.cz.

Hypoteční trh zamrzl

Celkový objem nových i refinancovaných hypoték se v roce 2022 pravděpodobně dostane na hodnotu okolo 196 miliard korun. V porovnání s předchozím rokem jde o dramatický propad trhu o 64 %. Většinu hypoték si Češi sjednali v úvodu roku 2022. Naopak v posledních čtyřech měsících roku jsme byli svědky obrovského meziročního poklesu objemu sjednaných hypoték, a to až o 85 procent.

Hlavní vliv na poptávku po hypotékách měla reakce České národní banky na rychle rostoucí inflaci. Ta v průběhu roku skokově zvyšovala základní úrokové sazby, od kterých se odvíjí i úročení úvěrů. Centrální banka ve snaze omezit pumpování peněz do ekonomiky a zbrzdit spotřebu zvedla repo sazbu až na 7 procent (pozn. ke zvýšení na tuto hranici došlo v červnu 2022). A jaký bude vývoj na trhu hypoték a realit v roce 2023?

Hypoteční trh 2023

Situace na hypotečním trhu zůstane složitá i v nadcházejícím roce. V celkových číslech bude rok 2023 ještě horší než rok 2022, jehož začátek byl poháněn převisem poptávky z předchozího roku. „Odhaduji, že Češi si v nadcházejícím roce mohou sjednat hypotéky v celkovém objemu zhruba 100 miliard korun. Očekávám rovněž pokles průměrné výše hypotéky na úroveň okolo 2,5 milionu korun. První čtvrtletí roku 2023 bude pro hypoteční trhu velmi náročné. Velmi opatrné oživení zájmu o hypotéky lze očekávat nejdříve ve druhém a třetím čtvrtletí. Po stabilizaci na hypotečním trhu si někteří zájemci o vlastní bydlení již zvyknou na vyšší úrokové sazby a využijí nižší ceny nemovitostí. Výraznější oživení trhu můžeme očekávat spíše až v roce 2024,“ odhaduje Miroslav Majer.

Rozhodující bude vývoj inflace

Situace na hypotečním trhu v roce 2023 bude do značné míry určována vývojem inflace. Podle podzimní prognózy České národní banky by měla inflace dosáhnout svého vrcholu v závěru roku 2022. V průběhu roku 2023 by již měla pozvolna klesat a za celý rok by měla dosáhnout hodnoty 9,1 procenta. To je stále poměrně vysoko nad inflačním cílem centrální banky.

Miroslav Majer k tomu dodává: „Jakmile inflace začne klesat, je to signál pro snížení repo sazby a poté i úrokových sazeb u hypoték. Na viditelný pokles inflace ze současných vysokých hodnot si ovšem ještě několik měsíců počkáme. Vánoce jsou totiž obdobím velkých útrat a zvýšená sváteční spotřeba období vysoké inflace zřejmě prodlouží.“

Vývoj úrokových sazeb 2023

Čeká nás další růst úrokových sazeb hypoték? Nebo je spíše pravděpodobnější stagnace úrokových sazeb? Podle dnes dostupných informací je pravděpodobnější druhá možnost. Česká ekonomika již vstupuje do recese a Češi dříve či později omezí vlastní spotřebu. Nižší útraty pomohou zbrzdit inflaci a otevře se prostor pro pozvolné snižování základních úrokových sazeb.

„Pokud k poklesu úrokových sazeb hypoték skutečně dojde, půjde ze strany bank o velmi opatrné a pozvolné snižování. Na sazby v blízkosti tří procent se v roce 2023 zcela jistě nedostaneme. V případě velmi pozitivního vývoje mohou sazby klesnou ze současných hodnot o jeden, maximálně dva procentní body,“ odhaduje Miroslav Majer.

K růstu úrokových sazeb hypotečních úvěrů by mohlo dojít v situaci, kdy se nepodaří zpomalit inflaci a centrální banka přistoupí k dalšímu zvýšení základních úrokových sazeb. Na tento vývoj by musely reagovat i banky a zvýšit úrokové sazby hypoték. Úvěry na bydlení by se staly ještě méně dostupné.

Refixace hypoték bude výrazně dražší

Na vyšší měsíční splátky se musí finančně připravit majitelé hypoték, kterým v roce 2023 končí sjednaná doba fixace. Pokud jste si například před pěti lety uzavřeli hypotéku ve výši tři miliony korun, činí měsíční splátka při splatnosti úvěru 27 let a úrokové sazbě 2,3 procenta něco málo přes 12 400 korun. Po zvýšení sazby na 5,7 procenta vzroste měsíční splátka na více než 18 100 korun.

| ? Konec doby fixace: rok 2023 | ℹ️ Výše úvěru, délka splatnosti: 3 mil. Kč, 27 let |

| ? Původní úroková sazba: 2,3 % | ? Nová úroková sazba: 5,7 % |

| ? Původní měsíční splátka: 12.400 Kč | ? Nová měsíční splátka: 18.100 Kč |

Růst výdajů za bydlení

Domácnosti si již nyní výrazně připlatí i za další výdaje související s bydlením. Skokový růst mají za sebou zejména energie. Zdražuje například i vodné a stočné, internet a více lidé platí i za případné opravy svého domova. Českou ekonomiku čeká recese a v roce 2023 lze očekávat růst nezaměstnanosti. Někteří Češi se mohou vlivem těchto nepříznivých okolností dostat do finanční tísně, což se může promítnout i do nárůstu nesplácených hypoték.

Jak ušetřit za bydlení? Výdaje za bydlení můžete výrazně snížit například instalací úsporných svítidel a domácích spotřebičů, výměnou starých oken za úspornější, kvalitním zateplením nebo instalací fotovoltaiky či tepelného čerpadla. Značné úspory dosáhnete i správným vytápěním a větráním.

Realitní trh 2023

Úrokové sazby hypoték mají dopad i na vývoj na trhu realit. „Růst cen nemovitosti je u konce. Ceny nemovitostí začaly klesat už ve třetím čtvrtletí 2022 a dále pokračuje. Otázkou je, jestli nastává určitá panika a trh hledá své dno. V roce 2023 mohou klesat zejména ceny starších nemovitostí, a to zhruba o pětinu. U novostaveb se ke snižování cen zatím nepřistupuje a hledají se cesty, jak kupujícího zaujmout. Při nákupu novostavby developeři nabízejí například kuchyňskou linku zdarma, určité vybavení nebo zvýhodněné financování. Obecně se dá počítat, že cenová hladina meziročně poklesne o 5 až 10 procent. Klesat podle nás nebudou ceny pozemků,“ uvádí Miroslav Majer.

Nenechte si ujít novinky z hypotečního a realitního trhu – pro kupující i profesionály.

Kde klesnou ceny nejvíce?

Ve větších městech jako je Praha nebo Brno nebude pokles cen nemovitostí tak výrazný, jelikož je zde vyšší kupní síla a stále vysoká poptávka po bydlení. Pokud budou v těchto lokalitách ceny klesat, půjde s největší pravděpodobností o jednotky procent. O poznání horší situaci lze očekávat v místech, která jsou dále od krajských měst. Klesat bude rovněž zájem i ceny u rekreačních nemovitostí.

Rok stagnace realitního trhu

Vývoj realitního trhu bude v roce 2023 velmi opatrný. Oproti předchozím rokům si budou diktovat podmínky kupující. Zatímco ještě před dvěma lety si mohli prodávající vybírat z několika desítek zájemců, dnes jsou to v lepším případě pouze jednotky. Výrazně delší je oproti minulosti i doba prodeje. Najít zájemce na nemovitost trvá místo několika týdnů spíše několik měsíců. „Kvůli drahým hypotékám nyní na trhu převažují kupující s hotovostí. V tomto směru se bude situace měnit velmi pozvolna. Určitou stabilizaci na trhu realit můžeme očekávat nejdříve v druhé polovině roku 2023,“ uzavírá Miroslav Majer.

Jak vypadá vývoj cen nemovitostí v ČR v roce 2023? Od roku 2020 zaznamenaly ceny nemovitostí v Česku turbulentní vývoj. Vyplatí se vyčkávat s pořízením vlastní nemovitosti nebo je naopak rozumnější příliš neotálet? Čtěte více v článku Vývoj cen nemovitostí v ČR.

Zajímá vás prognóza pro rok 2024? Nezapomeňte si přečíst článek na téma Výhled: Co přinese rok 2024 ve světě hypoték, realit a pojištění?

Nepřehlédněte

Nepřehlédněte

Pojištění nemovitosti a domácnosti: Jaké jsou výhody a nevýhody?